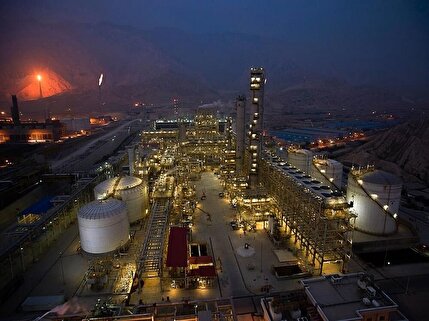

«پتروشیمی ایران» و فرزندان ناخلف/ بررسی ادغام دو غول پتروشیمی از دریچه ABSIM

مطابق جدول بالا، 51/9 درصد از کل داراییهای سابیک مربوط به داراییهای ثابت مشهود است؛ ولی در شرکت های ایرانی بالاترین حجم به سرمایهگذاریهای بلندمدت (57/66 درصد) اختصاص یافته است. این امر بهنوبه خود نشان از این دارد که صنعت پتروشیمی ایران همچنان در مرحله رشد قرار دارد.

نکته دیگر، موجودی نقد در سابیک نسبت قابلملاحظهای از کل داراییها را دارد؛ اما در شرکتهای داخلی این درصد اندک بوده و در مقابل، حجم دریافتنیهای تجاری و غیرتجاری رقم قابلتوجهی است. این موضوع نشان از روش صحیح (نقد) معاملات و فروش در سابیک دارد.

در ادامه این گزارش، نگاهی گذرا به داراییهای هلدینگ خلیج فارس خواهیم داشت؛ پسازآن، با مقایسه شرکتهای همگروه، به تحلیل فاصله ساختار داراییهای فارس پرداختهشده است.

بیشترین سهم به سرفصل دریافتنیهای تجاری و غیرتجاری اختصاصیافته که این امر ناشی از انجام بیشتر معاملات بهصورت مدتدار است. روند رو به نزول موجودی نقد در سالهای اخیر نیز تأییدکننده این موضوع است. موجودی نقد فارس در سه سال اخیر روند کاهشی داشته و نسبت به میانگین گروه در سال 96 پایین تر است و از این منظر رتبه چهارم را در بین شرکتهای همگروه به خود اختصاص داده است.

در شکل زیر نسبت داراییهای فارس در سال 96 را مشاهده میکنیم که بیش از نیمی از آن به دریافتنی های غیرتجاری اختصاص دارد.

نکته دیگر، اختلاف فاحش" فارس" با میانگین گروه در

بخش سرمایهگذاریهای بلندمدت است.

شرکتهای رقیب فارس، بیشترین حجم داراییهای خود را به سرمایهگذاریهای بلندمدت اختصاص دادهاند؛ بدینصورت که میانگین گروه در رقم 67 درصد قرار دارد اما "فارس" حدود 28 درصد از دارایی های خود را برای این سرفصل در نظر گرفته و در رتبه آخر قرار دارد.

گفتنی است رتبه این شرکت براي سال 96 در مقایسه با سایر شرکتهای همگروه و اختلاف بین شرکتها در هر سرفصل مالی لزوماً به معناي وجود عملکرد بهتر یا ضعیف تر در یک شرکت نیست.

نمودار زیر، روند نسبت دارایی هاي جاري و سرمایه گذاری های بلندمدت بهکل دارایی ها را از سال 94 تا 96 نشان میدهد:

همانطور که در نمودارهای بالا مشخص است، سرمایه گذاری های بلندمدت گروه در سالهای اخیر افزایش داشته و حجم بالایی در مقایسه با دارایی های جاری را از آن خود کرده است.