دردی مزمن بر جان «ذوب» / سنگینی بدهیها مجالی به سهامداران نمیدهد

به گزارش واحد سنجش و راه حلهای رفتاری در بازار (آبسیم) بورس نیوز، نسبت جاری شرکت «ذوب آهن اصفهان» در رقم مساعدی قرار ندارد. طبق آخرین صورت مالی منتشر شده، نسبت جاری معادل 0.67 است.

شایان ذکر است که نسبت جاری بیانگر توانایی شرکت در پرداخت بدهیهای کوتاهمدت از طریق داراییهای کوتاهمدت، است. البته نسبت جاری نمیتواند به تنهایی ملاک تحلیل باشد و همیشه نسبت آنی نیز باید مورد تجزیه و تحلیل قرار گیرد. این نسبت توانایی انجام تعهدات کوتاهمدت، با استفاده از داراییهای با نقدینگی بسیار زیاد را میسنجد.

نسبت آنی این شرکت نیز در محدوده نارنجی 0.4 قرار میگیرد. بر اساس نتایج این دو نسبت، شرکت «ذوب آهن اصفهان» در پرداخت تعهدات کوتاهمدت خود دچار مشکل است.

به سراغ تحلیل فاصله ساختار بدهی میرویم تا بدهیهای این شرکت در ترازوی سنجش قرار گیرد و با سایر شرکتهای همگروه مقایسه شود.

تحلیل فاصله ساختار بدهی «ذوب آهن اصفهان» نشان میدهد که نسبت به سایر شرکتهای همگروه، در اغلب موارد بالاترین رتبه و میزان را دارد. با ثبت 90857 میلیارد ريال بدهی در آخرین صورت مالی ارائه شده، رتبه دوم را دارا است. نسبت پرداختنیهای تجاری به کل بدهیها با وجود این که 13 درصد کمتر از میانگین گروه است، اما از حیث مبلغ، جایگاه سوم را در گروه فلزات اساسی دارد.

نسبت پرداختنیهای غیرتجاری و پیش دریافتهای جاری بیش از میانگین گروه است و در این دو زمینه، به ترتیب رتبههای دوم و اول را صاحب شده است.

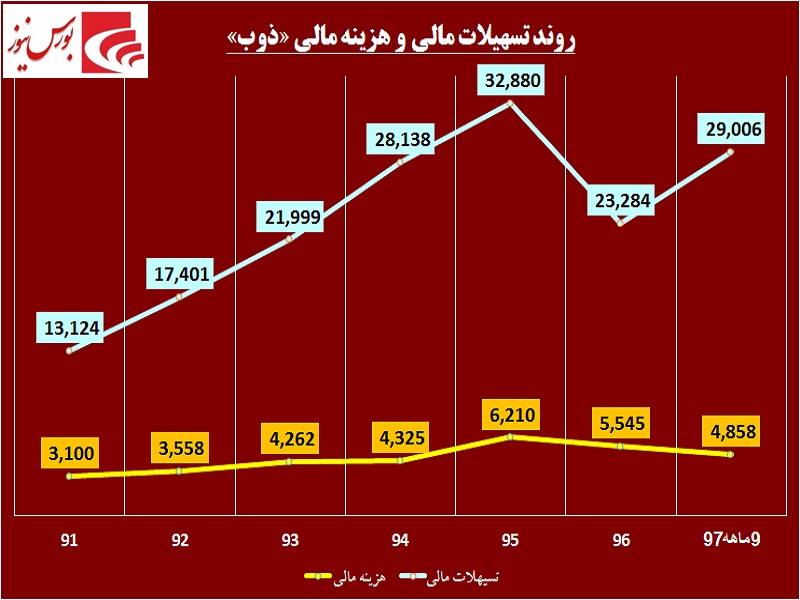

اما تفاوت و تمایز عمده صورت بدهیهای «ذوب» از سایر شرکتهای گروه در بخش تسهیلات مالی نمود پیدا میکند. تسهیلات مالی به تنهایی 32 درصد از کل بدهیهای «ذوب» را تشکیل میدهد؛ در حالی که این سرفصل به صورت میانگین در گروه کمتر از 2 درصد را شامل میشود. از منظر مبلغ تسهیلات نیز رتبه دوم را در گروه دارد.

43122 میلیارد ريال مانده تسهیلات ریالی و ارزی در پایان آذر ماه سال 97 است که رقم بسیار بالایی است. مبلغ تسهیلات دریافتی در سال مالی اخیر نه تنها کاهش نداشته، بلکه افزایش نیز داشته است. حتی در بخش تسهیلات مالی بلندمدت نیز از میانگین گروه سریعتر حرکت کرده و این بخش نیز 16 درصد از حجم بدهیها را مشغول خود کرده است. افزایش مانده تسهیلات و سررسید شدن اقساط تسهیلات دریافتی نتیجهای جز رشد فزاینده هزینه مالی را به همراه ندارد. نگاهی به صورت سود و زیان «ذوب» نشان میدهد که هزینه مالی به تنهایی نیمیاز سود عملیاتی را نابود کرده است.

این شرکت به دنبال تهاتر بدهیهای خود رفته تا بتواند اندکی از سنگینی آن بکاهد؛ چرا که عملا نقدینگی مورد نیاز را در دست ندارد و داراییهای جاری کفاف پرداخت بدهیها را نیز نمیدهد.

اما مشکلات «ذوب آهن اصفهان» به اینجا ختم نمیشود.

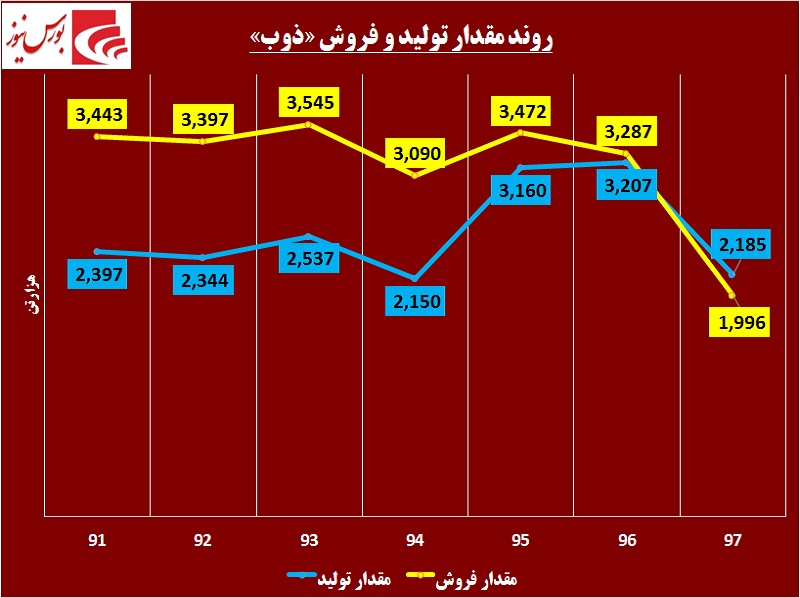

مقدار تولید و فروش در دوره 12 ماهه سال 97 در مقایسه با مدت مشابه سال 96 افت محسوسی داشته و تنها به مدد رشد نرخ فروش محصولات، توانست به درآمدی بیش از گذشته دست یابد.

ولی درد مزمن «ذوب آهن» مواد اولیه آن است؛ به گونهای که برای تولید 4 میلیون تن چدن، 6 میلیون تن آهن اسفنجی نیاز است. این شرکت همواره و همیشه با معضل و ریسک افزایش بهای تمام شده به دلیل رشد نرخ مواد اولیه (ذغالسنگ، کک و سنگ آهن) مواجه بوده است. به دلیل این که کیفیت کک و ذغالسنگهای داخلی چندان مطلوب نیست، راهی جز واردات این مواد از خارج را ندارد. علاوه بر این، افزایش عوارض آلایندگی و هزینه حمل، زیان ناشی از تسعیر ارز و سایر هزینههای عملیاتی و غیرعملیاتی، بار سنگینی را بر دوش «ذوب» قرار داده است.

مجمع سالانه این شرکت نیز چندان برای سهامداران جذابیت ندارد. چرا که در سال 96 با وجود تحقق سود خالص 1202 میلیارد ريالی، به سبب زیان انباشته فوق سنگین، مبلغی از این رقم به جیب سهامداران و سرمایهگذاران رهسپار نشد. از همین رو، برآورد میشود در مجمع سال 97 نیز هیچ سودی تقسیم نگردد و سهامداران باید تا زمان صفر شدن زیان انباشته صبر کنند.

در مجموع به نظر میرسد وضعیت «ذوب آهن اصفهان» تا حد قابل قبول همچنان فاصله بسیار دارد و باید برنامهای جدی برای کاهش هزینهها طرحریزی کند. در بازار سرمایه نیز در مدت گذشته از سال جاری چندان موفق عمل نکرده؛ با وجود آن که شاهد رکوردشکنیهای پیاپی شاخص کل بورس تهران هستیم، اما این شرکت تاکنون بازدهی اندک 13 درصدی را ثبت کرده است.