شرکت سرمایهگذاری پایاتدبیر پارسا آماده عرضه اولیه سهام

به گزارش بورس نیوز، عرضه اولیه سهام شرکت سرمایهگذاری پایاتدبیر پارسا، از شرکتهای تابعه گروه مالی فیروزه و پیشرو در حوزه سرمایهگذاری بورسی و مدیریتی، به زودی انجام خواهد شد. این اقدام فرصتی ارزشمند برای سرمایهگذاران و علاقهمندان به بازار سرمایه خواهد بود تا در یکی از موفقترین شرکتهای سرمایهگذاری کشور سهیم شوند.

براساس این گزارش، شرکت سرمایهگذاری پایاتدبیر پارسا در سال ۱۳۹۰ با نام «توسعه صنایع معدنی امید» تأسیس شد. در سال ۱۳۹۶، این شرکت توسط گروه سرمایهگذاری توسعه صنعتی ایران از شرکت سرمایهگذاری امید خریداری و به پایاتدبیر پارسا تغییر نام داد. از آن زمان، این شرکت به عنوان بازوی اجرایی بورسی گروه سرمایهگذاری توسعه صنعتی ایران فعالیت میکند و نقش مهمی در توسعه سرمایهگذاریهای بورسی این گروه ایفا کرده است.

رشد قابل توجه داراییها و حقوق صاحبان سهام

جمع داراییهای شرکت در زمان خرید گروه توسعه صنعتی ایران حدود ۱.۸۵۰.۴۱۱ میلیون ریال بود. این میزان در تاریخ ۱۴۰۲/۱۱/۳۰ به ۱۵.۲۰۱.۷۲۲ میلیون ریال رسید که نشاندهنده رشد قابل توجه ۹۷۶ درصدی است.

همچنین، حقوق صاحبان سهام شرکت از ۱.۳۴۴.۴۴۹ میلیون ریال در تاریخ ۱۳۹۶/۰۹/۳۰ به ۱۴.۳۲۷.۴۹۶ میلیون ریال در ۱۴۰۲/۱۱/۳۰ رسید که رشد چشمگیر ۹۶۶ درصدی را نشان میدهد.

استراتژیها و سیاستهای مدیریتی

هیات مدیره شرکت سرمایهگذاری پایاتدبیر پارسا همواره به دنبال حداکثر بازدهی برای سهامداران خود بوده است. اساسنامه شرکت، این هلدینگ را موظف کرده که حداقل ۷۰ درصد از داراییهای خود را به صورت کنترلی در صنایع هدف سرمایهگذاری کند. از این رو، نگاه درازمدت و درآمدی به این سرمایهگذاریها دارد.

یکی از سیاستهای مهم هیات مدیره، تنوعبخشی به پورتفوی شرکتهای مدیریتی است. به عنوان مثال، وزن شرکت سرمایهگذاری سبحان در پورتفوی پایاتدبیر پارسا از ۵۶ درصد سال ۱۴۰۰ با کاهش ۴۶ درصدی در سال ۱۴۰۲ رسید.

سرمایهگذاریهای استراتژیک

هیات مدیره شرکت، به منظور تنوعبخشی و کاهش ریسک، اقدام به سرمایهگذاریهای مدیریتی و بلوکی در شرکتهای مختلف کرده است. از جمله این سرمایهگذاریها میتوان به خرید بلوک مدیریتی سرمایهگذاری سبحان در سال ۱۳۹۷ و سرمایهگذاری در طلا به منظور حفظ ارزش منابع اشاره کرد. جدیدترین سرمایهگذاریهای مدیریتی شامل لیزینگ فیروزه با ۱۵ درصد، بیمه زندگی فیروزه با ۱۰ درصد و بیمه اتکایی رایا با ۱۰ درصد است.

شفافیت و عملکرد مالی

شرکت سرمایهگذاری پایاتدبیر پارسا در راستای رعایت اصول حاکمیت شرکتی ابلاغ شده توسط سازمان بورس، دارای چهار کمیته فعال است. کمیته سرمایهگذاری، کمیته حسابرسی، کمیته ریسک و کمیته انتصابات که این کمیتهها به طور منظم جلسات خود را برگزار میکنند.

صورتهای مالی شرکت نیز طی پنج دوره مالی اخیر از نظر حسابرسان معتمد سازمان بورس مطلوب ارزیابی شده که این امر نشاندهنده شفافیت مالی بالای شرکت است. جریان نقد حاصل از عملیات شرکت طی پنج دوره گذشته مثبت بوده و نسبت حقوق صاحبان سهام به داراییهای شرکت در پایان دوره مالی ۱۴۰۲ معادل ۹۴ درصد بوده است.

نقاط برجسته شرکت سرمایه گذاری پایاتدبیر پارسا

۱. پورتفوی سرمایهگذاری بورسی: ۹۵ درصد سرمایهگذاریهای شرکت در شرکتهای پذیرفته شده در بورس یا فرابورس و صندوقهای سرمایهگذاری است.

۲. شفافیت مالی: صورتهای مالی شرکت طی پنج دوره مالی اخیر مطلوب ارزیابی شده است.

۳. تنوع پورتفوی: شرکت دارای سبد متنوعی از صنایع و شرکتهای بورسی نظیر سرمایه گذاری، فعالیتهای کمکی به نهادهای مالی واسط، رایانه، دارایی، بیمه و ... است.

۴. عملکرد مالی بهینه: جریان نقد حاصل از عملیات شرکت طی پنج دوره گذشته مثبت بوده است. نسبت حقوق صاحبان سهام دارایی شرکت در انتهای دوره مالی ۱۴۰۲/۰۵/۳۰ معادل ۹۴ درصد شده است.

۵. عدم وجود دعاوی حقوقی: هیچگونه دعاوی حقوقی له یا علیه شرکت وجود ندارد.

۶. سودآوری پایدار: بخش قابل توجهی از درآمد عملیاتی شرکت به درآمد حاصل از سود سهام اختصاص دارد به طوری که این نسبت طی دورههای مالی ۱۴۰۱ و ۱۴۰۲ به ترتیب ۵۴ و ۹۲ درصد بوده است.

میزان سهام آماده عرضه در روز عرضه اولیه

تعداد سهام برای عرضه در اختیار شرکت نیست و شرکت فرابورس ایران اعلام مینمایند.

مهمترین برنامه شرکت برای سال مالی آینده شامل عرضه شدن سهام شرکت شرکت و تنوع بخشی در شرکتهای کنترلی است.

استفاده از منابع حاصل از عرضه اولیه و برنامههای سرمایه گذاری

برنامه شرکت پایاتدبیر پارسا در عرضه عمومی به صورت افزایش سرمایه از طریق سلب حق تقدم (صرف سهام) خواهد بود. به این ترتیب که منابع حاصل از عرضه اولیه به صورت افزایش سرمایه مستقیم به سرمایه و در نهایت به پرتفو شرکت پایاتدبیر اضافه میشود.

راهبردهایی برای مدیریت ریسک در سرمایهگذاریهای جدید:

مدل مدیریت ریسک شرکت

ارزیابی ریسک شامل: تجزیه و تحلیل ریسک، مشخص کردن ریسک، توصیف ریسک و برآورد ریسک، است.

ریسکها به طور معمول شامل ریسکهای اعتباری، نقدینگی و ریسک بازار است، اما محدود به این موارد نمیشود.

شرکت با مدیریت ریسک خود به بازده حداکثری ذینفعان از طریق بهینهسازی تعادل بدهی و سرمایه، قادر به تداوم فعالیت خواهد بود.

هیات مدیره شرکت، ساختار سرمایه شرکت را به صورت بازه ۶ ماهه بررسی میکند. در این بررسی، هزینه سرمایه و ریسکهای مرتبط با هر طبقه از سرمایه مدنظر قرار میگیرد و نسبت اهرمی هدف به میزان ۵ تا ۱۰ درصد در نظر گرفته شده که نسبت خالص بدهی به حقوق مالکانه تعیین شده است.

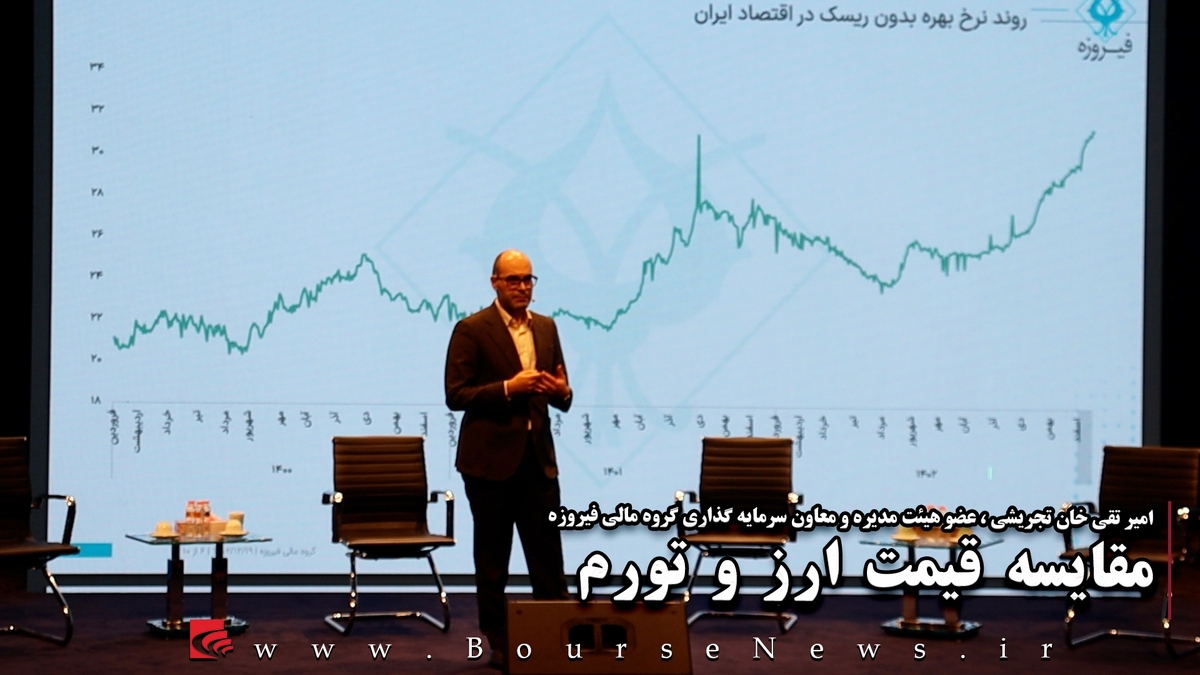

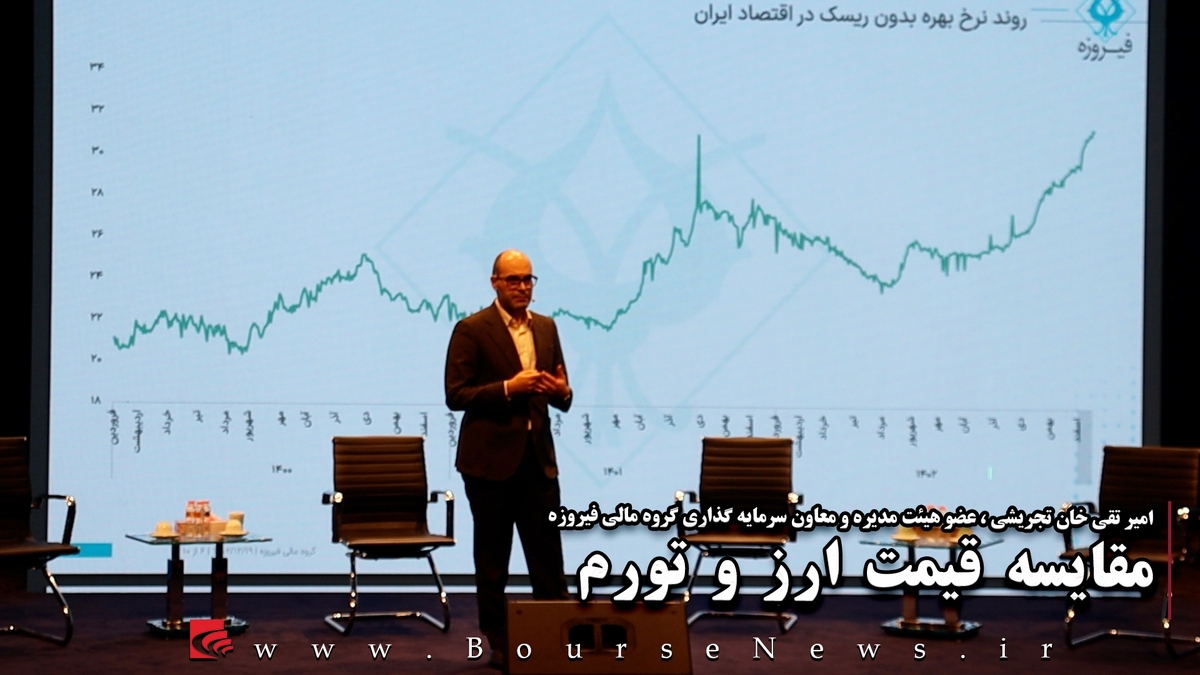

هیات مدیره شرکت، گزارش بازارهای مالی داخلی، بینالمللی و ریسکهای مالی مربوط به عملیات شرکت (بررسی آسیبپذیری بر حسب درجه و اندازه ریسکها) را ارائه میکند. این ریسکها شامل ریسک بازار (ریسک نرخ ارز و سایر ریسکهای قیمت)، ریسک اعتباری و ریسک نقدینگی میباشد.

هیات مدیره بر مدیریت ریسکها و سیاستهای اجرا شده نظارت میکند تا آسیبپذیری شرکت را کاهش دهد.