نقش بانک مرکزی در شرایط فعلی بازار سرمایه

میثم علیمحمدی، کارشناس بازار پول و سرمایه در گفتگو با بورسنیوز مطرح کرد: در همه کشورهای جهان، نرخ بهره بهعنوان یکی از مهمترین مولفههای اثرگذار بر بازار سرمایه شناخته میشود و بالا بودن نرخ بهره بدون ریسک، طبیعتا اقبال به سوی بازار سهام را کاهش خواهد داد. بانک مرکزی در سال گذشته پس از انتشار گواهی سپرده خاص ۳۰ درصدی، کف نرخ بهره بدون ریسک را افزایش داد.

وی افزود: پیش از انتشار گواهی سپرده خاص ۳۰ درصدی، نرخ بهره بانکی حدود ۲۳ درصد بود، اما افزایش ناگهانی ۷ درصدی در نرخ بهره بدون ریسک اتفاق افتاد و از سوی دیگر دولت اوراقی را تحت عنوان اسناد خزانه اسلامی و اراد منتشر کرد و به این دلیل که انتظارات موجود (باتوجه به شرایط اقتصادی) انتظارات منطقی نبود، این مسائل منجر به افزایش نرخ تنزیل در بازار سرمایه و افزایش نرخ اخزا تا ۳۸ درصد شد. این موضوع متأثر از انتشار گواهی سپرده خاص بود که بازار را به سمت افزایش YTM اخزاها برد.

علیمحمدی درباره تأثیر این مسئله در بازار سرمایه گفت: زمانی که ابزاری در بازار وجود دارد که نرخ ۳۸ درصد بدون ریسک را در اختیار سرمایهگذار قرار میدهد، اقبال خرید سهام با وجود ریسکهای موجود کاهش یافته و با توجه به نرخ اسناد خزانه، P/E بازار دچار تغییر خواهد شد. سیاستهای بانک مرکزی و سازمان برنامه و بودجه بر بازار سرمایه اثرگذار بوده است. نرخهای بهره باید در کانالهای متعارفی قرار داشته باشند و منجر به نوسان و تلاطم در بازار سهام نشوند.

تأثیر سیاستهای بانک مرکزی بر بازار سرمایه

کارشناس بازار سرمایه ادامه داد: سیاستهای بانک مرکزی همواره بر بازار سرمایه اثرگذار است و افزایش نرخ بهره بدون ریسک در بازار، باعث عدم اقبال به سوی این بازار خواهد شد؛ زیرا انتظارات برای کسب بازدهی بیشتر در بازار سرمایه نیز افزایش میباید.

وی عنوان کرد: زمانی که یک ابزار مالی بدون ریسک، در طول یک سال بازدهی ۴۰ درصدی دارد، اگر سرمایهگذار خطر بازدهی کمتر از ۴۰ درصد در بازار سرمایه را احساس کند، اقبال به سوی این بازار کاهش مییابد و این موضوع در رفتار سرمایهگذاران نیز مشهود بوده است.

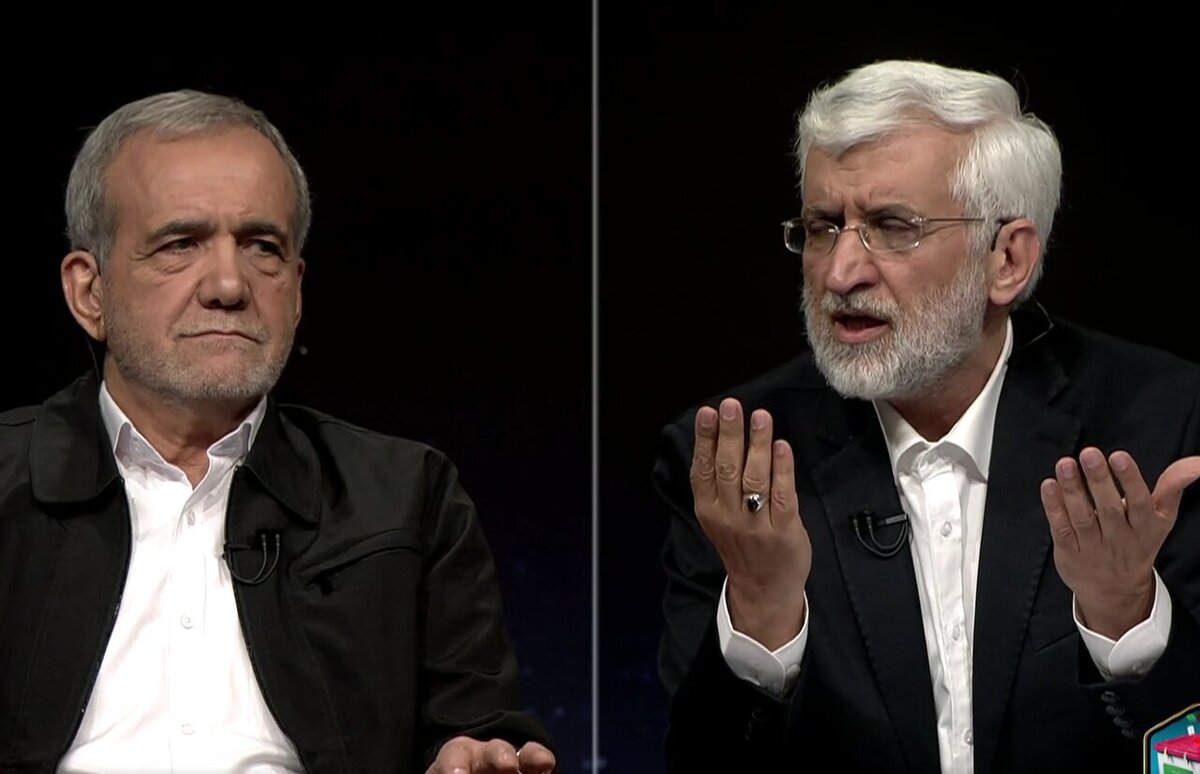

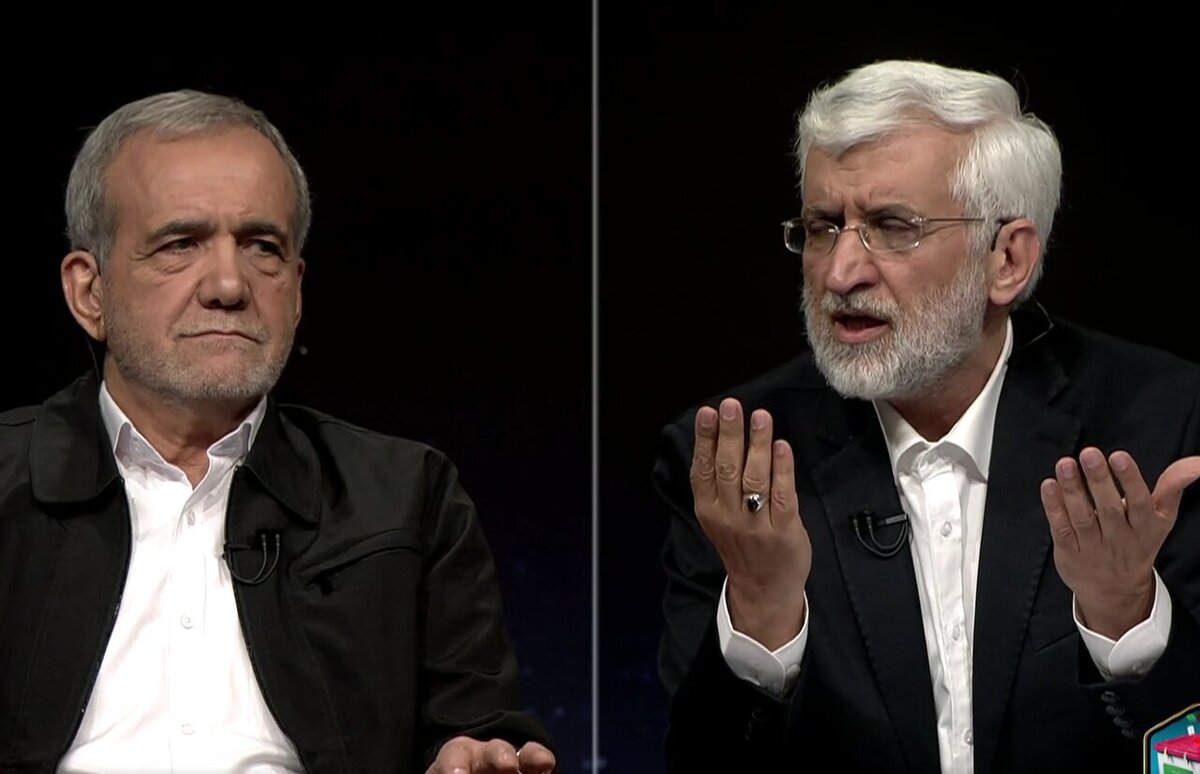

علیمحمدی یادآور شد: در پی سیاستهای وعده داده شده از سوی رئیس جمهور منتخب مردم و تیم اقتصادی وی درخصوص ایجاد ثبات در شرایط، کاهش نرخ بهره در بازار را شاهد بودیم. طی دو تا سه هفته اخیر با توجه به توافقاتی که میان بانک مرکزی و سازمان بورس اتفاق افتاده است، نرخهای بهره به مقداری کاهش یافتهاند، اما بهدلیل پیشبینی ناپذیریهایی که در شاخصهای کلان اقتصادی وجود دارد، شرایط بازار همچنان به ثبات نسبی نرسیده و این موضوع در دو روز معاملاتی گذشته نیز قابل رویت بود.

وی افزود: با وجود نرخهای فعلی که در YTM اسناد خزانه شاهدیم، مقبولیت بازار کاهش یافته و ثبات شرایط، در گرو پیشبینی پذیر بودن شاخصهای کلان اقتصادی است. زمانی که نرخ بهره بدون ریسک به یکباره افزایش میباید و از سوی دیگر YTM اسناد خزانه به رقم ۳۸ رسیده و دوباره به کانال ۲۰ برمیگردد، این نوسانات میتواند بیانگر پیشبینی ناپذیری شاخصهای کلان اقتصادی باشد که بزرگترین ضربه را به بازار خواهد زد. زمانی که نمیتوان بر یک عدد خاص به جمعبندی رسید، سرمایهگذار به دلیل عدم اعتماد به این حوزه ورود نخواهد کرد؛ اگر در این زمینه تعادل و ثبات ایجاد شود بازار ثانویه فعالی خواهیم داشت.

کارشناس بازار سرمایه اشاره کرد: وقتی بازار ثانویه فعال نیست، انتظار فعال بودن بازار اولیه بیهوده است. نقدشوندگی در بازار باید از طریق افزایش اعتماد عمومی و کاهش ریسکهای سیستماتیک موجود (مانند نرخ بهره، قیمت گذاری دستوری، نرخ خوراک و فراوردههای موجود که در صنایع مختلف وجود دارد) ایجاد شود؛ در این صورت بازار سرمایه به سمت صعود خواهد رفت و میتواند به عنوان یکی از پایگاههای تأمین مالی دولت، شرکتها و سازمانهای خصوصی و غیرخصوصی در نظر گرفته شود.

وی تصریح کرد: به این دلیل که بانکها درحال حاضر دچار تگناهای اعتباری هستند و نمیتوانند پاسخگوی نیازهای اعتباری مشتریان و سرمایه گذاران باشند، میتوانند نیاز سرمایه در گردش یا سایر طرحهای سرمایه گذاری شرکتها را از کانال بازار سرمایه بهخصوص درباره اوراق بهادار تأمین سازند.

دو موضوع مهم در حوزه اقتصاد و قانونگذاری

وی اظهار داشت: دو موضوع در قانون گذاری و حوزه اقتصاد بسیار حائز اهمیت است؛ قیمت گذاری دستوری مهمترین مشکل بازار سرمایه شناخته میشود و این مسئله منجر به ایجاد فساد در حوزههای مختلف خواهد شد. اگر مشکل قیمت گذاری دستوری حل شود و نرخهای خرید و فروش شرکتها نیز نرخهای متعادل و شفافی باشند، اتفاقی مثبت در بازار سرمایه و وضعیت شرکتها خواهد افتاد.

علیمحمدی مطرح کرد: به دلیل عدم شفافیت، وضعیت شرکتها قابل ارزیابی نیست و این موضوع میتواند با تجویز پزشک بدون شناخت بیماری مقایسه شود. تصمیم گیری باید با توجه به شرایط شرکتها صورت پذیرد.

کارشناس بازار سرمایه خروج شرکتها از قیمت گذاری دستوری، کاهش نرخ بهره بدون ریسک و رفع موانع صادراتی را (هزینههایی که شرکتها بابت صادرات و واردات کالا به آنها دچار هستند، سبب کاهش سود شرکتها شده است) از مطالبات بازار سرمایه از قانون گذاران شمرد.

وی ادامه داد: برنامهریزی برای تعیین تکلیف مطالبات شرکتهای پتروشیمی، بانکها، شرکتهای معدنی و صنایع نیروگاهی جهت دارا بودن سرمایه در گردش و سرمایهگذاریها در حوزههای مختلف، به مرور زمان باعث بازگشت شرکتها به جایگاه قبلیشان خواهد شد؛ تمامی این اتفاقات اثر خود را بر قیمتها، سودآوری، ارزش و حجم معاملات بازار سرمایه خواهد گذاشت. همچنین لازم به ذکر است که بازار سرمایهِ مطلوب بر تقویت نهادهای مالی اثرگذار خواهد بود و بسیاری از مشکلات شرکتها از منظر تأمین مالی حل خواهد شد. وجود نقدینگی در بازار فشار موجود در نظام بانکی را کاهش خواهد داد. دستیابی به این شرایط ایدهآل نیازمند حل گام به گام مشکلات است تا اهداف سیاستگذار که شامل پیشبینی پذیری اقتصاد و وجود شرایط مطلوب برای سرمایه گذاران و کارآفرینان است رقم بخورد.

علیمحمدی بیان کرد: نمیتوان یک بازه زمانی خاص برای دستیابی به این شرایط پیشبینی نمود و مطرح کردن این زمان یک امر پیچیده است. مشکلات صنایع به صورت زنجیره وار است و باید طبق برنامه زمان بندی انجمن صنفی کارفرمایان بررسی شود.

کارشناس بازار سرمایه گفت: با توجه به اینکه ما در بازار سرمایه آینده را میخریم، برای ایجاد شرایط باثبات نیاز به حل یکباره مشکلات نیست و اگر بازار سرمایه متوجه حرکت نهاد قانون گذار، سیاست گذار، دولت و تیم اقتصادی آن به سوی حل مشکلات شود، به بهبود شرایط خوشبین خواهد شد.

علیمحمدی خاطرنشان کرد: برطرف ساختن مشکلات بازار سرمایه تأثیر خود را در بازههای زمانی میان مدت و بلند مدت بر رشد اقتصادی برنامه هفتم توسعه خواهد گذاشت و لازمه رشد اقتصادی، یک بازار سرمایه پویا و قوی است.