از مرحله "بحران" به مرحله "انفجار" نزدیک میشویم

به گزارش بورس نیوز، در روزهای اخیر شاهد انتشار حجم بالایی از گزارشات ۶ماهه شرکتها در صنایع مختلف بودیم که متاسفانه سطح پایین و شرایط سودآوری نامطلوب این شرکتها، یکی از چالشهای اصلی بازار سرمایه در ادامه سال مالی جاری خواهد بود.

در اینکه شرایط کشور از حیث سیاسی، امنیتی و بینالمللی مشکلات عدیدهای را برای بازار سرمایه به وجود آورده، شکی نیست، اما هرگز نمیتوان از تاثیر و تبعات گزارشات بسیار ضعیف و مایوسکننده بسیاری از شرکتهای بورسی و فرابورسی در ادامه وضع موجود به سادگی عبور کرد.

بعید میدانیم حتی متعصبترین مدافعان بازار سرمایه هم کاهش ۷۵ درصدی سود خالص پالایشگاههای بزرگ کشور در عملکرد ۶ ماهه را عملکرد نامطلوب و بحران سودآوری شرکتها را موضوعی جدی ندانند.

سکوت معنادار و عجیب بسیاری از کارشناسان و رسانههای بورسی کشور از یک سو و حجم بالای تقاضا و تماسهای مخاطبان عزیز رسانه بورس نیوز، از سوی دیگر، سبب شد تا تعدادی از گزارشهای سوژه هفته، در هفتههای آتی را به بررسی اجمالی عملکرد شرکتها در صنایع مختلف، معرفی برخی از مهمترین چالشهای پیش رو و چشم اندازی محدود از وضعیت آتی آنها بپردازیم.

برای شروع در گزارش سوژه هفته امروز، به بررسی اجمالی عملکرد صنعت بانکی کشور میپردازیم و در هفتههای آتی به بررسی سایر صنایع به ویژه صنایع تاثیرگذار بازار نظیر صنعت پالایشگاهی، پتروشیمی، فلزات اساسی، معدنی و ...، خواهیم پرداخت.

نگاهی به عملکرد ضعیف ۶ ماهه بانکها

بی شک رکود و بحران سودآوری در صورتهای مالی اکثر صنایع و شرکتهای فعال در کشور کاملا ملموس و غیر قابل انکار است، با این حال وضعیت اسفناک و نابخشودنی تعدادی از بانکهای خصوصی کشور، دغدغههای بسیاری را در ذهن علاقمندان و فعالان حوزه پولی بانکی کشور به وجود آورده است. البته معضلات نظام بانکی کشور تنها منحصر به چند بانک خصوصی ورشکسته نیست و تقریبا همه میدانند که صورتهای مالی بسیاری از بانکهای دولتی و بزرگ کشور، که هر ساله سودهای کم و زیادی شناسایی میکنند بعضا مخدوش، غیر واقعی و فاقد کیفیت محاسباتی مناسب میباشند.

متاسفانه و براساس صورتهای مالی منتشر شده، بانکها همسو با سایر شرکتهای فعال در بازار سرمایه، نه تنها نتوانستند رشدی چشمگیر در سودآوری در مقایسه با مدت مشابه سال گذشته نشان دهند بلکه بعضا نشانههای نگرانکنندهای نیز در گزارش آنها خودنمایی میکند.

در ادامه به بررسی اجمالی صورتهای مالی برخی از بانکها خواهیم پرداخت:

بانک ملت

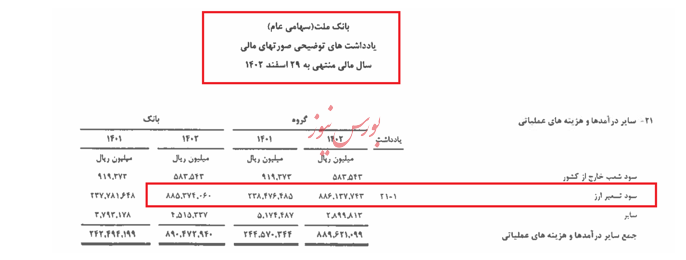

برای کسانی که شاید نمیدانند که چرا سهم بانک ملت با حدود ۱۴۰ تومان سود خالص به ازای هر سهم، در قیمتهای ۱۸۰ تا ۱۹۰ تومان در نوسان است. لازم به یادآوری است که عمده سود بانک ملت در سالهای گذشته و البته سال جاری، سودهای شناسایی شده ناشی از درآمدهای حاصل از تسعیر داراییهای ارزی است .

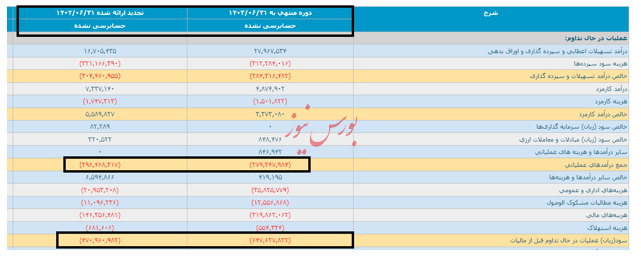

همانگونه که مشاهده میگردد از ۹۹ هزار میلیارد تومان سود خالص بانک ملت در سال ۱۴۰۲، در حدود ۸۹ هزار میلیارد تومان مربوط به سود تسعیر ارز بوده است.

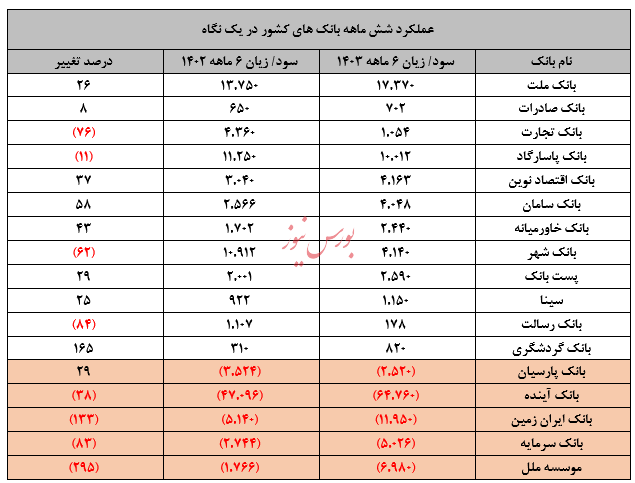

این بانک در صورتهای مالی ۶ ماهه حسابرسی نشده خود با افزایش سودی ۲۶ درصدی در مقایسه با مدت مشابه سال گذشته، موفق به شناسایی بیش از ۱۷.۳۰۰ میلیارد تومان سود خالص شده که با توجه به رشد عجیب و معنادار نرخ نیمایی، شناسایی مبالغ چشمگیر سود تسعیر ارز در انتهای سال کاملا محتمل به نظر میرسد.

بانک صادرات

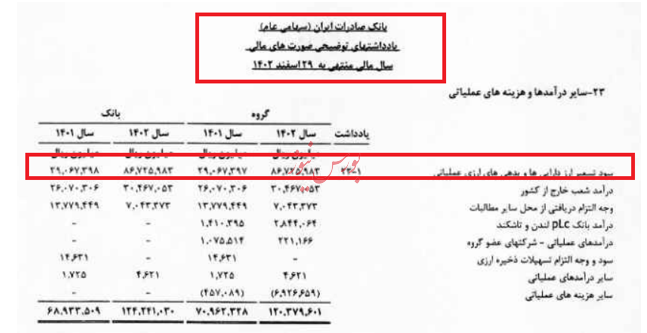

متاسفانه در سالهای اخیر، عمده سیاستها و درآمدهای این بانک نیز همچون سایر بانکهای دولتی یا خصولتی، تحتالشعاع فرمایشات و اوامر دستوری دولتها بوده و شاید شناسایی و تحقق سود خالص از این بانک به هنرمندیهای مدیریت و پرسنل این بانک بر میگردد.

صورتهای مالی ۶ ماهه این بانک نیز مشابه با سالهای گذشته حاوی شناسایی سود خالصی هر چند ناچیز بوده که البته با توجه به رکود و شرایط بحرانی صنایع کشور، موضوعی عجیب به نظر نمیرسد.

علیرغم رشد ۲۰ درصدی درآمدهای عملیاتی این بانک در عملکرد ۶ ماهه نخست سال ۱۴۰۳ در مقایسه با مدت مشابه سال گذشته، این بانک به رشد تنها ۸ درصدی و تحقق ۷۰۲ میلیارد تومانی سود خالص در این مدت بسنده کرده است.

لازم به ذکر است، بخش عمدهای از سود خالص سالیانه این بانک نیز مربوط به شناسایی سود تسعیر ارز (با نرخ ارز اعلامی بانک مرکزی) در روز انتهایی سال است.

در مجموع عملکرد ۶ ماهه این بانک را نیز نمیتوان عملکردی جذاب برای سهامداران دانست.

بانک تجارت

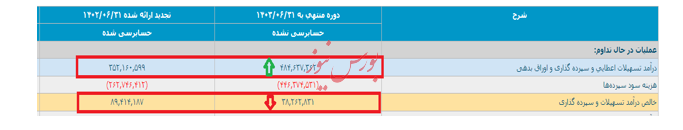

شاید غیرمنتظرهترین گزارش ۶ماهه بانکهای بزرگ کشور مربوط به گزارش عملکرد بانک تجارت باشد. احتمالا کاهش بیش از ۳.۰۰۰ میلیارد تومانی سود خالص در ۶ماهه نخست سال ۱۴۰۳ در مقایسه با سال مالی گذشته، آخرین چیزی بود که سهامداران بانک تجارت در این بازار نگرانکننده، انتظار را داشتند.

بخش عمده این موضوع مربوط به کاهش حاشیه سود فعالیت بانکداری ناشی از تفاوت سود تسهیلات دریافتی و هزینه سپردههای بانکی در مقایسه با مدت مشابه سال گذشته بوده و رشد هزینه سود سپردههای پرداختی ۷۰ درصدی در نوع خود جالب توجه و نگرانکننده بود.

با این حال کاهش ۳.۰۰۰ میلیارد تومانی و تحقق تنها ۱.۰۵۰ میلیارد تومان سود خالص در ۶ماهه نخست سال ۱۴۰۳ در ۶ ماهه نخست، نگاه بسیاری از سهامدارانش را به شناسایی سود تسعیر داراییهای ارزی انتهای سال معطوف میکند.

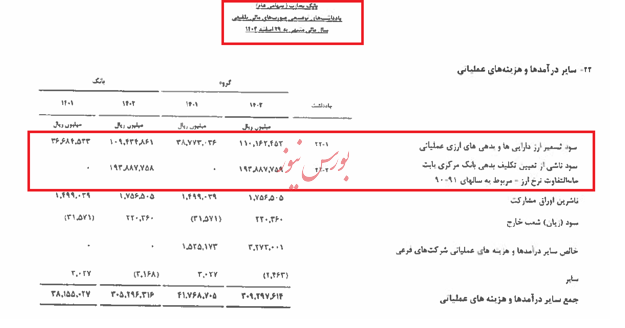

این بانک نیز همانند سایر بانکهای بزرگ و خصولتی کشور، بخش عمدهای از درآمدها و سود خود را مدیون سود تسعیر ارز داراییها بابت رشد نرخ دلار است و این موضوع در صورتهای مالی سالهای گذشته این بانک نیز قابل مشاهده است.

بانک سامان

بانک سامان همانند تمامی دورههای گذشته، گزارشی مناسب را روانه سامانه کدال کرد و با افزایش حدود ۵۸ درصدی سود خالص در عملکرد ۶ ماهه در مقایسه با دوره گذشته، تا حدودی سهامدارانش را امیدوار نمود.

با این حال توجه به برخی از سرفصلهای درآمدی این بانک خالی از لطف نیست؛ زیرا بزرگترین تغییر درآمدی که منجر به شناسایی سود خالص بیش از ۴.۰۴۸ میلیارد تومانی در عملکرد ۶ماهه شده شناسایی بیش از ۳.۲۰۰ میلیارد تومان درآمد در سرفصل سایر درآمدهای عملیاتی است که احتمالا مربوط به تسویه تعهدات ارزی با بانک مرکزی بوده که فاقد کیفیت عملیاتی ویژه است.

چه بسا اگر شناسایی درآمدهای ۳.۲۰۰ میلیارد تومانی بانک از محل سرفصل فوق نبود، این بانک هم ناچار به ثبت کاهش شدید سودخالص در ۶ ماهه سال ۱۴۰۳ در مقایسه با مدت مشابه سال قبل میگردید.

و اما... بمبهای ساعتی و غدههای سرطانی نظام بانکی کشور

بانک آینده: "شاید از دست خدا هم کاری بر نیاید، چه برسد به همتی و فرزین"

احتمالا در ۵ سال گذشته بارها و بارها در خصوص بحران بانک آینده خوانده و شنیدهاید. بساز و بفروشی که بانک تاسیس کرد، پولهای مردم را با نرخهای کذایی جذب نمود و بخش عمده آن صرف ساخت پروژهای متروکه به نام ایران مال شد. (البته مابقی مبالغ سپردهها را هم خبر نداریم).

حالا پروژه مضحک آن روزها تبدیل به مرکز تجاری متروکهای شده که احتمالا بسیاری از شما چند باری برای گرفتن عکس در مکانهای مختلفش به آنجا رفتهاید. مرکز تجاری که همه با اطمینان میدانند هیچگاه درآمد درخور توجهی ندارد و آنچه به جای میماند زیانهای سنگینی است که احتمالا تا سالهای سال بر تن نظام بانکی و تکتک شهروندان ایران میماند.

شاید باورش دشوار باشد، ولی بانک آینده که مالکیتش منتسب به جناب انصاری بوده، در ۶ ماهه نخست سال ۱۴۰۳، با تحقق زیانی بیش از ۶۴.۷۰۰ میلیارد تومانی، رکوردی دیگر به نام خود ثبت کرد. بعید است مجموع زیانهای شرکتهای همیشه زیانده خودرویی در ۶ ماهه نخست سال ۱۴۰۳، حتی به نیمی از رکورد این تندیس طلایی صنعت بانکداری ایران برسد.

۶۵.۰۰۰ میلیارد تومان زیان برای عملکرد ۶ ماهه سال ۱۴۰۳ و مجموع ۳۹۱.۰۰۰ میلیارد تومان زیان انباشته ثبت شده، هنری است که هر شخص و هر نظام بانکی در جهان از پس آن بر نمیآید.

اقدام بعدی را میدانید؟ مصاحبههای همتی و فرزین در خصوص بانکهای نا تراز و ارزش گذاری مجدد ایران مال به قیمت ۴۰۰.۰۰۰ میلیارد تومان (دقیقا به اندازه زیان انباشته)

بانک سرمایه: "یاد ابربدهکاران بانکی به خیر"

بانک سرمایه هم در این سالها نشان داده که اصلا قرار نیست از قافله بانکهای زیانده عقب بیوفتد و این بار هم با تحقق بیش از ۵.۰۰۰ میلیارد تومان زیان خالص در ۶ ماهه نخست سال ۱۴۰۳، رشد مطلوب ۸۳ درصدی را برای زیانهایش به ثبت رساند.

شاید برای بسیاری از فعالین بازار سرمایه که به طور مداوم در خصوص زیان شرکتهای خودروسازی و بانک آینده میشنوند، ۵۰۰۰ میلیارد تومان زیان خالص در ۶ماهه، عدد چندان بدی هم محسوب نمیشود، اما برای بانکی که کل درآمدهای حاصل از تسهیلات اعطاییاش ۳۳۰ میلیارد تومان است، ۵.۰۰۰ میلیارد تومان زیان در ۶ ماهه عدد قابل تامل و اسفناکی به حساب میآید.

در هر حال جای تمام آقایانی که ثمره سالها دسترنج فرهنگیان را لجن کشیدند و با تبانیهای خجالتآور و دزدیهای علنی شان وضعیت بانک را به چنین روزی درآوردند، واقعا خالی است. (اگر زندان نباشند احتمالا در کانادا تشریف دارند)

موسسه ملل: "پیش به سوی ورشکستگی"

در یکی از گزارشهای چهارشنبههای داغ عنوان کردیم که بعید است روحانیون عزیز توانایی مدیریت یک بانک یا موسسه مالی و اعتباری را داشته باشند. (البته به توانایی روحانیون و سمتهای کنونی آنها کاملا اشراف داریم)

با این وجود به نظر میرسد مسیر موسسه مالی و اعتباری عسکریه و البته بانک ملل، کاملا شفاف و در ریل پیشرفت قرار دارد. به لطف مدیریت داهیانه این عزیزان و اعتماد روزافزون بانک مرکزی، به نظر میرسد تحقق ۷.۰۰۰ میلیارد تومان زیان خالص در ۶ ماهه نخست سال ۱۴۰۳، تنها بخشی از دستاوردهای ممکن این بانک در سال جاری است و سهامداران میتوانند بر روی ۱۵.۰۰۰ تا ۲۰.۰۰۰ میلیارد تومان زیان پایان سال این موسسه اعتباری حساب ویژهای باز کنند.

بانک ایران زمین: "با ایران زمین تا قعر زمین"

نمیدانیم سهامداران بانک ایران زمین چه حسی نسبت به تلاشهای شبانهروزی و همه جانبه مدیران این بانک در راستای افزایش مقبول زیانهای خالص هر ساله دارند، اما باور کنید ما از طرف خودمان، مراتب قدردانی را در قالب گزارش چهارشنبههای داغ اعلام کردهایم.

۱۲.۰۰۰ میلیارد تومان زیان خالص در عملکرد ۶ ماهه برای بانکی که در زمان معجزه هزاره سوم (محمود احمدی نژاد) به وجود آمده بود تا مشکل تعاونیهای اعتباری را حل کند، اتفاقی میمون و خجستهای دیگر برای نظام بانکی و عالیجنابان شاغل در بانک مرکزی کشور است.

پیشنهاد میکنیم تاریخچه چگونگی دستیابی به چنین زیان و افتخاراتی را توسط بانک گردشگری در گزارشات چهارشنبههای داغ با عناوین "چند سال ناکارآمدی و بیتدبیری دولتها/ یک عمر فقر و فلاکت برای مردم" و "بانک ایرانزمین"، نمونهای از خروار مشکل در نظام بانکی مطالعه کنید تا متوجه شوید که اگر شرایطی جز وضعیت اسفناک کنونی پیش میآمد، تعجب داشت.

به هر حال تحقق حدود ۱۲.۰۰۰ میلیارد تومان زیان خالص در ۶ماهه نخست سال ۱۴۰۳ و ثبت بیش از ۶۵.۰۰۰ میلیارد تومان زیان انباشته از دستاوردهای با اهمیت سهامداران، نمایندگان انقلابی مجلس و زحمتکشان واحد نظارت بانک مرکزی میباشد.

سخن آخر:

همانگونه که اشاره شد، اگر سود غیرمرغوب و بیکیفیت تسعیر ارز که قابلیت تقسیم هم ندارد را از صورتهای مالی بسیاری از بانکها خارج کنید، شاهد ثبت عملکردی ضعیف از کل نظام بانکی کشور در ۶ماهه نخست سال ۱۴۰۳ هستیم.

متاسفانه صورتهای مالی منتشر شده اکثر بانکها چنگی به دل نمیزند و این موضوع میتواند، محدود سرمایهگذاران این روزهای این صنعت را نیز ناامید کند. در انتها توجه شما را به نمایی کلی از عملکرد کلی بانکها در ۶ماهه نخست سال ۱۴۰۳ جلب میکنیم.

بورسنیوز، رسانه تخصصی بازارسرمایه در راستای شفافیت هرچه بیشتر و روشنشدن مسیر سرمایهگذاری سهامداران، آمادگی درج پاسخ نهادهای ذکر شده در مطلب را دارد.

چرا این همه اتفاق بد و عجیب در ایران...؟؟!!

ایرانیانی که به کارگزاری های بازار آزاد جهانی دسترسی دارند، در اغلب موارد بدون کارمزد و در مورد ارزهای دیجیتال با کارمزد بسیار بسیار کمتر از شبه صرافی های ارزهای دیجیتال داخل ایران. از اینرو، این ایرانیان بدلیل فرصتهای استثنایی دسترسی به بازار آزاد هست که می توانند ارز دیجیتال را که در سقف تاریخی قرار دارد بسرعت فروخته و طلا را که بدیل جهش ارز دیجیتال عقب نشست را خریداری کنند

در ثانی صندوق های REITs که مربوط به شرکتهای ساختمانی است در آمریکا می بایست 90 درصد سودشان را به سهامداران واریز کنند و از اینرو، ایرانیانی که دسترسی به بازار آزاد جهانی دارند می توانند از این فرصت استفاده کنند و به این بازار نیز وارد شوند.

در سیستمهای کمونیستی ، فقط مافیا ثروتمند می شود و مردم اکثرا فقیر می مانند و کشور بسمت عقب افتادگی پادگانی می رود، از اینرو ایرانیان باید خود را به بازارهای جهان آزاد طلا و ارز دیجیتال و سهام متصل کنند.