شاخص سازی و رشد نمادین بازار بورس

بورس نیوز:

شاخص کل بورس طی یک ماه اخیر به میزان ۲۶ درصد رشد داشته و از محدوده ۲ میلیون و ۲۵۴ هزار واحد به ۲ میلیون و ۸۴۷ هزار واحد رسیده است که در حال کشف سقف جدید میباشد. حمایت از بازار بورس با استفاده از ابزارهایی مانند نرخ بهره، عرضه اولیه و پذیره نویسی، لایحه دولت، تزریق پول توسط حقوقیها به رشد شاخصها کمک شایانی کرد و اکثر سهمهای شاخص ساز توانستند بازدهی بیش از ۵۰ درصد داشته باشند. از طرفی دیگر، بازارهای موازی به اوج خود رسیدند و با افزایش قدرت خرید سرمایه گذاران، ورود پول به کارگزاریها و شکل گیری تقاضا به رشد هر چه بیشتر شاخص کمک کردند.

شاخص هم وزن در این مدت فقط ۱۸ درصد رشد کرد و الان به محدوده ۸۵۳ هزار واحد رسیده که هنوز هم نتوانسته از سقف تاریخی خود عبور کند. به نظر میرسد جریانات نقدینگی فعلا به سمت سهام شرکتهای بزرگ بورس هدایت میشوند و سهمهای کوچک شرایط استیبل دارند. شاخص ۳۰ شرکت بزرگ بورس هم طی یک ماه اخیر به میزان ۳۳ درصد رشد را تجربه کرده است که نشان دهنده عملکرد قوی صنایع بزرگ بازار نسبت به صنایع کوچک و با ارزش بازار کم است. البته اگر بخواهیم از ابتدای روند صعودی که در این دو ماه شروع شده را در نظر بگیریم، سهام ۳۰ شرکت برتر بورس از لحاظ ارزش بازار به صورت میانگین ۵۷ درصد بازدهی مثبت داشته اند.

اخبار سودآوری شرکتها و حمایت جانانه همتی از بورس میتواند یکی از دلایل قوت گرفتن روند صعودی شاخص سازها باشد و از همه مهمتر رشد نرخ دلار و طلا هم عامل اصلی تحریک بازار هستند. همتی و صیدی جایگزین بسیار خوبی برای خاندوزی و عشقی بوده و با جدیت از بازار حمایت میکنند؛ گرچه منابع محدود است اما؛ شرکتها و حقیقیها از پول همان DPSهای سالانه میتوانند در جهت رشد بازار بورس استفاده کنند. مشکل نبود سرمایه نیست؛ اتفاقا سرمایه بسیاری در بازار وجود دارد که تحت اختیار حقوقیها میباشد و سهامداران خرد منتظر هستند تا ببینند کی روند صعودی سهمها آغاز میشود.

عبدالناصر همتی گفته است که برای بودجه سال آینده پیش بینی میشود ناترازی نهفته و از سالهای قبل افزایش یابد و بودجه به دلیل عدم تحقق بخشی از درآمدهای هدفمندی یارانه ها، واردات بنزین و حاملهای انرژی و همچنین کاهش درآمد نفتی دچار کسری شود؛ اما با خصوصیسازی، واگذاری شرکتهای نفتی، مولدسازی، درآمد گمرکی و واردات خودرو جبران خواهد شد. دوستان بازار سرمایه هم مطمئن باشند حمایتها از بورس ادامه دارد و باید کمک شود تا منابع به بازار سرمایه بیاید نه به بازار سفته بازی!

عملکرد قوی بورس در مقابل بازارهای موازی

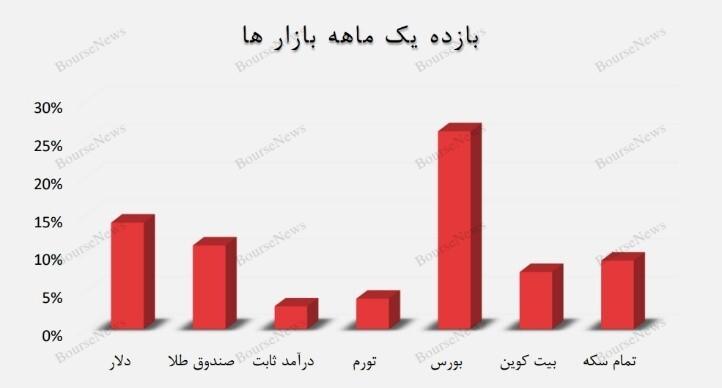

همانطور که قبلا گفته شد، شاخص کل بورس ۲۶ درصد و شاخص هم وزن ۱۸ درصد در این یک ماه رشد کردند که مقایسه بین این دو شاخص نشان میدهد، سهام شرکتهای شاخص ساز رشد قیمت بسیار بیشتری را تجربه کرده است. بهتر است بازدهی بورس را با سایر بازارهای موازی هم مقایسه کنیم تا ببینیم کدام دارایی عملکرد قوی تری داشته و کدام یک ریسک کمتری به دلیل رشد کمتر دارد. تمام سکه ۹ درصد، صندوقهای طلا ۱۱ درصد، بازار رمزارزها ۷.۵ درصد، صندوقهای درآمد ثابت نهایتا ۵.۵ درصد، تورم ۴ درصد و دلار ۱۴ درصد بازدهی ماهانه داشته است که بورس با میانگین ۱۸ درصد و سپس دلار با ۱۴ درصد رشد قیمت، پر بازدهترین دارایی به شمار میروند.

سهامداران خرد از وضعیت نوسانات سهمهای کوچک بسیار ناراضی هستند و علت آن هم رشد قابل توجه شاخص سازها البته در کوتاه مدت و استیبل ماندن سهام شرکتهای کوچک و تقریبا زیر ۱۰ هزار میلیاردی میباشد. با وجود اینکه شاخصها به صورت شارپی به سمت بالا پرتاب شدند، اما زیان سنگین سهامداران آن هم با وضعیت فعلی اقتصاد و معیشت و رشد قیمت سایر داراییها هنوز جبران نشده و رشدی نمادین را در این دو ماه شاهد بودیم! بیت کوین در همین دو ماه به میزان ۵۹ درصد به قیمت و ارزش بازار خود افزوده است و آلت کوینها نیز، میانگین ۲۰۰ درصد و برخی از آنها بیش از ۵۰۰ درصد رشد قیمت را تجربه کردند.

عملکرد ضعیف صنعت لاستیک و خودرو

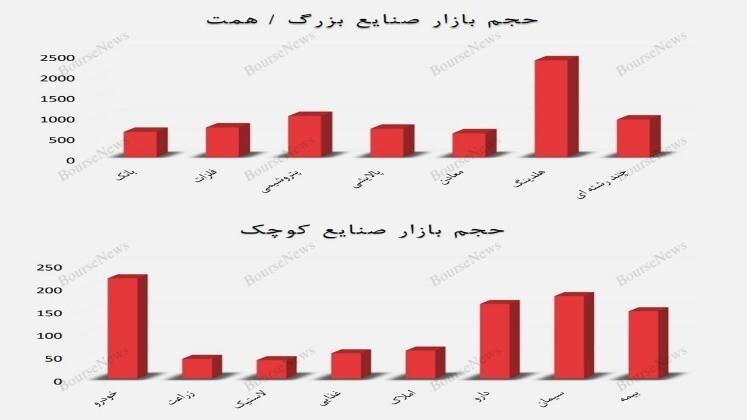

طی ۳۰ روز اخیر، شاخص صنعت بانکداری ۲۸ درصد، پالایشی ۲۸ درصد، پتروشیمی ۲۱ درصد، خودرو ۱۳ درصد، فلزات ۲۴ درصد، معادن ۱۹ درصد، دارو ۱۵ درصد، بیمه ۱۴ درصد، زراعت ۱۸ درصد، سیمان ۱۸ درصد، غذایی ۱۳ درصد، هلدینگ ۱۸ درصد، لاستیک ۱۲ درصد و انبوه سازی ۲۰ درصد بازدهی داشته است. گروه پالایشی یا همان فرآوردههای نفتی به طور میانگین ۳۸ درصد رشد قیمت را تجربه کرده است که پر بازدهترین صنعت به حساب میآید. شاخص گروههای لاستیک، غذایی و خودرو کمترین رشد را داشته و عملکرد خوبی را از سهام شرکتهای این سه گروه در این مدت کوتاه شاهد نبودیم.

چون پالایشی ها، فلزات اساسی و بانکها شاخص ساز هستند، بیشترین تاثیر مثبت را بر روی شاخص کل بورس داشته اند و به ارزش بازار بالایی هم دست یافته اند. ارزش بازار این سه صنعت بزرگ بورسی از ۴۰۰ همت آبان ماه به ۴۹۰ همت در دی ماه رسیده است که نشان میدهد ۲۹۰ همت سرمایه خالص تزریق شده به سهام شرکتهای این سه صنعت و این پول از جیب سهامداران و کمی هم خزانه دولت تامین شده است. از گروه فرآوردههای نفتی، سهام شبریز ۵۶ درصد و شراز ۵۰ درصد رشد قیمت را طی یک ماه اخیر، تجربه کرده اند؛ از گروه بانکی هم سهام وبملت با رشد ۴۰ درصدی قیمت توانست پرچم دار گروه در ایجاد بازدهی شود و به علت حجم بازار و سودآوری که دارد، احساسات مثبت حاکم بر بازار را قوت ببخشد.

لاستیک و زراعت، کوچکترین گروههای بورس!

صنعت بانکداری ۶۱۵ همت، فلزات ۷۲۰ همت، پتروشیمی ۱۰۰۰ همت، پالایشی ۶۹۰ همت، معادن ۵۸۰ همت، هلدینگهای سرمایه گذاری ۲۳۵۵ همت و چند رشتهای صنعتی ۹۱۵ همت ارزش بازار دارند که هر هفت گروه بزرگترین شرکتهای بورسی را شامل میشوند. بزرگترین صنعت فعال در بازار بورس، هلدینگها میباشند که دارایی و ارزش بازار زیادی را تحت اختیار خود دارند. شرکت صنایع پتروشیمی خلیج فارس با ارزش بازار ۷۸۶ همت، لیدر گروه و یکی تاثیر گذارترین سهمهای شاخص ساز میباشد که ۱۱۵ همت سهام نوری، ۱۴ همت شگویا، ۵۰ همت بوعلی، ۳۹ همت مبین، ۵۸ همت پارس و ... را در پرتفوی خود دارد.

ارزش بازار صنعت خودرو ۲۱۹ همت، زراعت ۴۳ همت، لاستیک ۴۰ همت، غذایی ۵۵ همت، انبوه سازی ۶۱ همت، دارو ۱۶۳ همت، سیمان ۱۸۰ همت و بیمه ۱۴۷ همت میباشد که این هشت گروه مهمترین صنایع کوچک بازار بورس هستند. لاستیک و زراعت، کوچکترین گروههای بازار بوده و هر کدام فقط ۴۰ همت نقدینگی به خود جذب کرده اند. اگر به سابقه تاریخی نمودارها توجه کنید، اغلب، گروههای کوچک بیشتر از شاخص سازها رشد میکنند؛ گرچه دیرتر حرکت خود را آغاز میکنند، اما به دلیل ارزش بازار کم، ریسک و بازده بیشتری دارند.

آیا واقعا زیان سنگین پرتفوی سهامداران جبران شده؟

البته در نظر داشته باشید که بازدهی بازارهای موازی که نام برده شد، یک ماهه بود و اگر بخواهیم دو یا سه ماهه بررسی کنیم، قطعا بورس باز هم عقب مانده است! خرداد ۱۴۰۰ که شاخص کل بورس شروع به رشد کرد، ارزش بازار شرکتهای بزرگ بیش از ۴۴ درصد افزایش یافت؛ در مقابل، شاخص هم وزن ۱۴ درصد و اکثر سهمهای کوچک بیش از ۲۵ درصد ریزش را تجربه کردند. در بهمن ماه ۱۴۰۰ شاخص هم وزن عقب ماندگی خود را نسبت به شاخص کل جبران کرد و ۶۰ درصد بیشتر از آن رشد کرد که منجر به میانگین بازدهی بیش از ۳۰۰ درصد سهمهای کوچک شد.

شاخص کل بورس با یک رشد ۴۵ درصدی، از حمایت قوی ۱ میلیون و ۹۴۰ هزار واحد فاصله گرفته و فقط ۱۱ درصد بالاتر از ATH سال ۱۴۰۲ قرار دارد. این در حالیست که شاخص هم وزن هنوز هم زیر مقاومت سنگین ۸۷۰ هزار واحد است و میتواند زمانی که شاخص کل وارد اصلاح میشود، قویتر عمل کرده و منجر به رشد ارزش بازار سهمهای کوچک شود. سال ۱۳۷۳ سقف شاخص کل شکسته شد، سال ۱۳۷۸ هم سقف شاخص شکسته شد، سال ۱۳۸۹ هم شکسته شد، سال ۱۳۹۷ هم همینطور و هر بار که این اتفاق افتاد، بورس منفجر شد و قیمتها رشد قابل توجهی را تجربه کردند!

از سال ۱۳۹۹ تا به الان، اوضاع بورس جالب نبوده و هنوز هم که هنوز است، قیمت سهمهای کوچک یک چهارم سقف تاریخی خودشان هستند و علاوه بر زیان بیش از ۵۰ درصدی ناشی از افت قیمت ها، اگر بخواهیم تورم افسار گسیخته و هزینه فرصتهای از دست رفته را هم حساب کنیم، تقریبا سرمایه سهامداران صفر شده است! در سال ۱۴۰۱ به دنبال رشد اندک شاخص ها، سطح قیمت برخی از سهمها افزایش خوبی را تجربه کردند و بازده خوبی داشتند، اما این دلیل نمیشود که کلیت بازار را سود ده در نظر بگیریم. در حال حاضر، فقط برخی از سهمهای بنیادی و دارای موقعیت مناسب میتوانند از شاخصهای نمادین بورس رشد بیشتری داشته باشند، وگرنه اوضاع اقتصادی اجازه نمیدهد سهامداران سود اضافهای کسب کنند!

پژوهشگر بازار سرمایه: هادی بهرامی