گزارشی از وامهایی که اطلاعاتشان شفاف شد

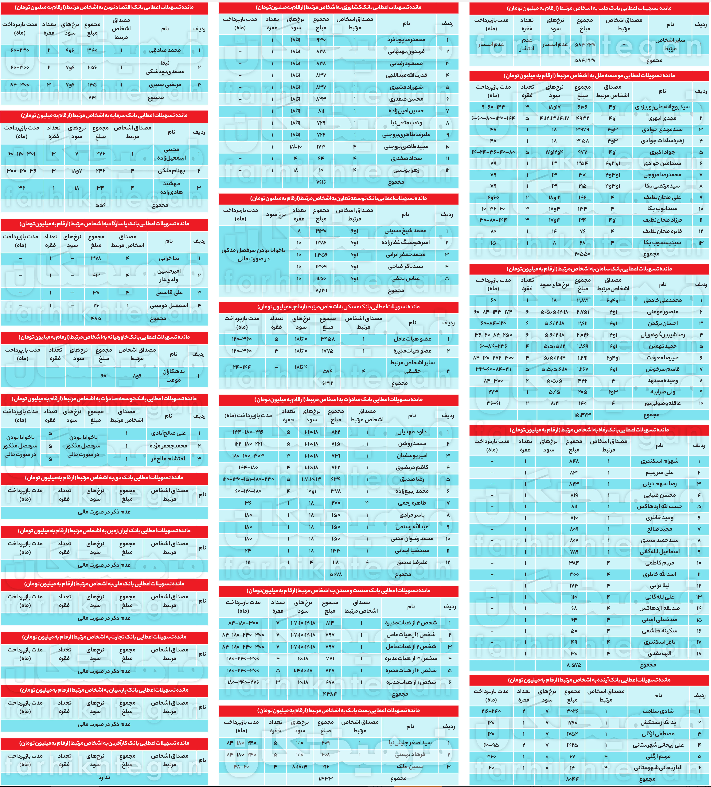

به گزاش بورس نیوز، نیاز به تامین منبع مالی سبب شده است تا اشخاص مختلفی برای دریافت تسهیلات به بانکها مراجعه کنند و براساس نرخها و شرایط اعلامی این بنگاههای مالی نسبت به اخذ تسهیلات (در صورت موافقت بانک با اعطای تسهیلات) تصمیمگیری کنند. البته دایره دریافتکنندگان تسهیلات بانکها محدود به مردم عادی نشده و بانکها میتوانند به اشخاص مرتبط با خود تسهیلات اعطا کنند؛ منظور از اشخاص مرتبط نیز اشخاص حقیقی و حقوقی هستند که بهنحوی نظیر داشتن روابط شخصی، مالکیتی، مدیریتی و نظارتی بتوانند بهطور مستقیم یا غیرمستقیم بر تصمیمگیریهای بانک اعمال نظر کرده یا نفوذ قابل ملاحظهای داشته باشند، بهگونهای که موسسه اعتباری را تبدیل به منبع تامین مالی ترجیحی خود کرده و به این ترتیب منافع موسسه اعتباری، تحتالشعاع منافع اشخاص مذکور قرار گیرد. در این خصوص بانک مرکزی در آییننامهای که آبانماه سال ۱۳۹۴ به شبکه بانکی ابلاغ کرد علاوهبر مشخص ساختن حدود اعطای تسهیلات، در ۹ بند به بیان مصادیق این افراد نیز پرداخته است و بانکها موظف به انتشار اطلاعات تسهیلات اعطایی به این اشخاص نظیر مشخصات دریافتکنندگان حقیقی و حقوقی، اصل پرداختی، مانده، نرخ سود، دوره تنفس، دوره بازپرداخت و... هستند. در این خصوص بررسی دادههای مالی بانکها نشان میدهد از میان ۳۰ بانک و موسسه اعتباری، ۱۶ بانک بهصورت خوانا و نسبتا شفاف اطلاعات تسهیلات اعطایی به اشخاص مرتبط (شامل مدیران و اعضای هیاتمدیره بانک) را منتشر کرده، یک بانک فقط رقم را منتشر کرده و مابقی نیز یا منتشر نکردهاند یا منتشر کرده و اطلاعات آنها ناخواناست. همچنین بانک سپه طی سالهای اخیر صورت مالی منتشر نکرده و اطلاعات تسهیلات دریافتی مدیران و اعضای هیأتمدیره آن در دسترس نیست.

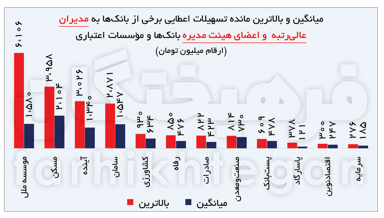

بررسی دادهها نشان میدهد مانده تسهیلات اعطایی اعضای هیاتمدیره و مدیران عالیرتبه بانکها تا ۶ ماهه نخست سال گذشته به حدود ۶۸۰ میلیارد تومان میرسد.

در بین بانکها و موسسات اعتباری مورد بررسی، بالاترین ارقام تسهیلات پرداختی (آخرین مانده تسهیلات) به هر عضو هیاتمدیره یا مدیران بانکها به موسسه اعتباری ملل مربوط میشود. در این موسسه بالاترین رقم دریافتی یک عضو هیاتمدیره ۶ میلیارد و ۱۰۶ میلیون تومان بوده است. در بانک مسکن این مقدار نزدیک به ۴ میلیارد تومان، در بانک آینده ۳ میلیارد و ۲۶ میلیون تومان، در بانک سامان ۲ میلیارد و ۸۷۱ میلیون تومان و در بانک کشاورزی این مقدار ۹۳۰ میلیون تومان است.

البته موضوع تسهیلات اعطایی بانکها به اشخاص مرتبط مسالهای مذموم نیست و نمیتوان تا زمانی که براساس حدود فردی و جمعی نسبت به سرمایه نظارتی (آنچه که بانک مرکزی ابلاغ کرده است) باشد بدان خرده گرفت، اما باید توجه داشت موضوع تنها میزان تسهیلات نیست چراکه نگاهی به اطلاعات تسهیلات به این افراد نشان از نرخهای بسیار اندک نظیر ۰، ۱، ۴، ۷، ۱۰، ۱۲ و... دارد که بسیار کمتر از میزان اعلامی بانک مرکزی به شبکه بانکی بوده، در کنار این موضوع دوره بازپرداخت طولانی نظیر تا ۳۶۰ ماه (۳۰ سال) نیز جزء مواردی است که نشان میدهد مساله تسهیلات به اشخاص مرتبط تنها محدود به ارقام اعطایی نشده و سایر اجزای تسهیلات اعطایی نظیر نرخ سود، دوره تنفس و بازپرداخت، میزان وثایق و ارزش آن و سایر موارد اینچنینی را در بر میگیرد.

بانک مرکزی در آییننامهای که در آبانماه سال ۱۳۹۴ به شبکه بانکی ابلاغ کرد مصادیق اشخاص مرتبطی را که بانکها ملزم هستند تسهیلات اعطایی به آنان را درصورت مالی خود با جزئیاتی گزارش کنند مشخص کرد. براساس این آییننامه بانکها موظف هستند در یادداشتی مستقل به مواردی از قبیل نام خانوادگی شخص حقیقی (یا نام شخص حقوقی مرتبط)، نوع ارتباط آن براساس آنچه در ادامه میآید، اصل مبلغ پرداختی و مبلغ مانده پس از کسورات مربوطه، نوع قرارداد، مدت آن و دوره تنفس، نرخ سود یا کارمزد و موارد مربوط به تعهدات و همچنین نوع و ارزش وثایق در ازای دریافت تسهیلات یا تعهدات از بانک را روشن سازند. اما براساس این آییننامه، اشخاص مرتبط در چند دسته قرار میگیرند که در این گزارش نیز اعداد ذکرشده ذیل ستون مصداق اشخاص مرتبط برای هر بانک، مربوط به این گروهها است؛ اما دستهبندی موارد اشخاص مرتبط عبارتند از:

گروه ۱- مدیران موسسه اعتباری مشتمل بر اعضای هیاتمدیره، مدیرعامل، قائممقام مدیرعامل و سایر اعضای هیات عامل.

گروه ۲- حسابرس مستقل اعم از موسسه حسابرسی و شریک مسئول کار و بازرس قانونی موسسه اعتباری.

گروه ۳- شخص حقیقی و اعضای خانواده وی شامل پدر مادر، همسر و فرزندان که منفردا یا جمعا مالکیت حداقل پنج درصد از سهام موسسه اعتباری را دارا هستند.

گروه ۴- پدر، مادر، همسر و فرزندان مصادیق مذکور در ردیفهای ۱ و ۲.

گروه ۵- شخص حقوقی که سهام یا سرمایه آن متعلق به مصادیق مذکور در ردیفهای ۱، ۲، ۳، ۴ قرار میگیرد بهگونهای که اشخاص مرتبط مذکور قادر به تعیین حداقل یک عضو هیاتمدیره در آن شخص حقوقی باشند.

گروه ۶- شخص حقوقی که اشخاص مرتبط مذکور در ردیفهای ۱، ۲، ۳، ۴ دارای مناصب مدیریتی عضو هیاتمدیره، هیات عامل، مدیرعامل و قائممقام مدیرعامل در آن شخص حقوقی باشند.

گروه ۷- شخص حقوقی که مستقیما مالکیت حداقل پنج درصد از سهام موسسه اعتباری را دارا باشد.

گروه ۸- شخص حقوقی که حداقل ۱۰ درصد سهام یا سرمایه آن مستقیما متعلق به موسسه اعتباری است.

گروه ۹- شخص حقوقی که حداقل ۲۰ درصد سهام یا سرمایه آن مستقیما متعلق به اشخاص حقوقی مندرج در بند ۸ است.

البته چنانچه اشخاص حقیقی موضوع بند ۳ به اتفاق اعضای خانواده شامل همسر، فرزندان و همسران آنان، برادر، خواهر، پدر و مادر مجموعا میزانی از سهام موسسه اعتباری را داشته باشند که بتوانند مشترکا حداقل یک عضو هیاتمدیره را در موسسه اعتباری تعیین کنند در این صورت تمامی اشخاص ذکرشده شخص مرتبط محسوب میشوند.

موسسه اعتباری ملل

در فهرست بیشترین مانده تسهیلات به اشخاص مرتبط بانکها، موسسه اعتباری ملل با مانده ۲۰ میلیارد و ۵۵۰ میلیون تومان تسهیلات به ۱۳ شخص حقیقی مرتبط، جزء عجیبترین موسسات در پرداخت تسهیلات به اشخاص مرتبط قرار دارد. درخصوص دریافتکنندگان این تسهیلات از موسسه ملل نیز باید گفت تمام مصادیق ۱۳ شخصیت مرتبط حقیقی این موسسه، جزء گروه چهارم آییننامه بانک مرکزی هستند یعنی این ۱۳ فرد علاوهبر آنکه هفت شخص از آنان دارای سمت مدیریتی هستند جزء پدر، مادر، همسر و فرزندان مدیران یا حسابرس مستقل و بازرس قانونی موسسه اعتباری موسسه ملل هستند.

اما درخصوص بیشترین مانده از تسهیلات دریافتی اشخاص مرتبط موسسه ملل باید گفت سیدروحالله پوریزدی با مجموع مانده ۶ میلیارد و ۱۰۶ میلیون تومان که در سه فقره تسهیلات با نرخهای ۱۷ و ۱۸ درصد به وی اعطاشده، بیشترین میزان تسهیلات را از موسسه ملل دریافت کرده که نگاهی به مدت بازپرداخت تسهیلات دریافتی وی نشان میدهد این تسهیلات در قراردادهایی با مدت ۹، ۶۰ و ۱۴۴ ماه منعقد شدهاند. پس از وی نیز مهدی ابهری با مانده ۴ میلیارد و ۹۳۲ میلیارد تومان از موسسه ملل در رتبه دوم قرار دارد. تسهیلات ابهری در ۵ فقره و با مدت زمان ۶، ۶۰، ۸۰، ۱۳۰ و ۱۴۴ بوده که البته نرخ سود این تسهیلات نیز از ۴ درصد برای تسهیلات قرضالحسنه تا نرخهای ۱۲، ۱۳، ۱۴ و ۱۷ درصد است که کمتر از نرخ تسهیلات اعلامی بانک مرکزی بوده است.

اما پس از موارد گفته شده، سیدمهدی جوادی و زهرهسادات جوادی که از مصادیق ۳ و ۴ اشخاص مرتبط هستند (اعضای خانواده مدیران و دارندگان حداقل ۵ درصد سهام این موسسه) هر یک به ترتیب با مانده تسهیلات ۳ میلیارد و ۹۷۹ میلیون و ۳ میلیارد و ۱۵۸ میلیون تومان در رتبههای سوم و چهارم قرار دارند. تسهیلات اعطایی به این دو فرد نیز با نرخ ۱۸ درصد و با مدت بازپرداخت ۴۸ ماهه اعطا گردیده است. همچنین جواد اکبری نیز با مانده تسهیلات ۹۷۷ میلیون تومانی که در ۵ فقره دریافت گردیده در رتبه بعدی قرار دارد؛ تسهیلات دریافتی اکبری نیز با مدت بازپرداخت ۱۴، ۲۴، ۳۶، ۴۰ و ۸۰ ماه و نرخ سود ۴، ۱۲ و ۱۷ درصد است.

البته موارد ذکرشده درخصوص تسهیلات اشخاص مرتبط موسسه اعتباری ملل بخشی از عملکرد آن است؛ چراکه بررسی بیشتر اطلاعات مالی این موسسه نشان میدهد کل مبلغ تسهیلات اعطایی این موسسه تا ۶ ماهه ۱۴۰۱ حدود ۳۸ هزار میلیارد تومان بوده، اما تسهیلات اعطایی این موسسه اعتباری به اشخاص مرتبط با خود براساس اطلاعات منتشره بانک مرکزی منتهی به آذرماه سال گذشته، به بیش از ۲۲ هزار و ۶۰۰ میلیارد تومان میرسد. به عبارت دیگر بیش از ۶۰ درصد تسهیلات اعطایی این موسسه اعتباری به اشخاص مرتبط با خود بوده در کنار آنکه نسبت کفایت سرمایه منفی ۷.۷ درصدی آن در کنار زیان انباشته بیش از ۳.۷ برابر سرمایه آن عملا آن را ذیل شرکتهای ذیل ماده ۱۴۱ قانون تجارت قرار میدهد.

بانک ملت

بررسی اطلاعات تسهیلات اشخاص مرتبط بانکها به افراد حقیقی نشان میدهد مانده تسهیلات اعطایی بانک ملت با رقمی معادل ۵۸۴ میلیارد و ۲۳۸ میلیون تومان، در رتبه اول بیشترین رقم کل قرار دارد. نکته قابل توجه درخصوص این تسهیلات آن است که بانک ملت در صورت مالی خود و در اعلام اسامی دریافتکنندگان تسهیلات، مطابق با آییننامه بانک مرکزی مبنیبر اعلام کامل نام و نام خانوادگی اشخاص مرتبط حقیقی یا نام شخص حقوقی عمل نکرده چنانکه تنها به ذکر عبارت سایر اشخاص برای اشخاص حقیقی مرتبط و شرکتهای همگروه برای اشخاص حقوقی مرتبط بسنده کرده است (البته در سالهای گذشته اسامی در صورت مالی ذکر میشد). این موضوع سبب شده اطلاعات تسهیلات اعطایی نظیر نرخ سود، حجم وام، مدت تنفس، مدت بازپرداخت و نوع و ارزش وثایق که براساس آییننامه بانک مرکزی باید اعلام شود معلوم نباشد.

پس از بانک ملت و موسسه اعتباری ملل، بررسیها نشان میدهد بانک سامان با اعطای ۱۵ میلیارد و ۴۷۳ میلیون تومان به ۱۰ شخص مرتبط در رتبه سوم و بانکهای رفاه با ۸ میلیارد و ۵۷۵ میلیون به ۱۸ شخص مرتبط و آینده با ۸ میلیارد و ۴ میلیون به ۶ شخص مرتبط در رتبههای ۱ تا ۵ قرار دارند. البته لازم به ذکر است اطلاعات تسهیلات به اشخاص مرتبط در تمام بانکها منتشر نشده؛ چراکه برخی بانکها نظیر دی، ایران زمین، ملی، تجارت، پارسیان و گردشگری اطلاعات تسهیلات اعطایی به اشخاص مرتبط با خود را در آخرین صورت مالی خود منتشر نساختهاند. از سوی دیگر بانکی نظیر بانک کارآفرین نیز در صورت مالی خود اعطای تسهیلاتی به اشخاص مرتبط حقیقی را گزارش نکرده است.

بانک سامان

گفته شد که پس از بانک ملت و موسسه اعتباری ملل، بانک سامان با مانده تسهیلات ۱۵ میلیارد و ۴۷۳ میلیون تومانی به ۱۰ شخص مرتبط خود در رتبه سوم بانکها قرار دارد. اطلاعات بانک سامان نشان میدهد محمدعلی خادمی با مانده ۲ میلیارد و ۸۷۱ میلیارد تومانی تسهیلات (با نرخ ۱۸ درصد و بازپرداخت ۶۰ ماهه) در صدر فهرست قرار دارد و پس از وی، منصور مومنی با مانده ۲ میلیارد و ۷۵۱ میلیون تومانی که طی ۶ فقره تسهیلات با نرخهای سود ۵، ۵.۵، ۱۲ و ۱۸ درصد که بازپرداخت ۶۰، ۸۴، ۱۴۳ و ۱۷۴ ماهه در رتبه دوم و احسان ترکمن نیز با مانده ۲ میلیارد و ۶۱۱ میلیون تومانی که طی ۶ فقره تسهیلات با نرخهای سود ۵، ۶، ۱۲ و ۱۸ درصد و بازپرداخت ۶۰، ۸۴ و ۱۲۰ ماهه در رتبه سوم قرار دارد. نکته قابل ذکر این است که در ادامه این فهرست، دریافتکنندگان تسهیلات، منابع مالی را با نرخهای کمتر از حدود اعلامی بانک مرکزی نظیر نرخ سودهای ۵، ۵.۵، ۶، ۱۲ و ۱۴ درصد دریافت کردهاند که مدت بازپرداختهایی از ۳۳ و ۳۶ ماه تا بازپرداختهای طولانی نظیر ۲۵۰، ۲۷۲ و ۳۰۰ دریافت کردهاند.

بانک آینده

نگاهی به آمار تسهیلات اعطایی بانک آینده به اشخاص مرتبط حقیقی خود نشاندهنده آن است که این بانک مجموعا به ۶ شخص حقیقی مبلغی بیش از ۸ میلیارد تومان (طی ۸ فقره) اعطا کرده که نگاهی به تاریخ تصویب این تسهیلات نشان از آن دارد که سه قرارداد در سال ۱۳۹۸ و مابقی در سال ۱۴۰۰ تصویب شدهاند. البته نکته قابل توجه درخصوص تسهیلات اعطایی به اشخاص مرتبط حقیقی بانک آینده، نرخ سود آن است که ۵ فقره تسهیلات با سود ۷ درصد و دو فقره تسهیلات با سود صفر درصد به این افراد پرداخته شده است! اما درخصوص دریافتکنندگان باید گفت شادی سلامت که مطابق با ذکر این موسسه جزء مصادیق اول یعنی جزء مدیران این موسسه است با دریافت دو فقره تسهیلات با مانده ۲ میلیارد و ۴۹۵ میلیارد تومانی و ۵۳۱ میلیون تومانی که مجموعا به بیش از ۳ میلیارد تومان میرسد، در رتبه اول مانده تسهیلات اشخاص مرتبط بانک آینده قرار دارد. لازم به ذکر است نرخ سود این دو قرارداد که از نوع فروش اقساطی و مرابحه هستند تنها ۷ درصد بوده و مدت بازپرداخت ۲۱۶ ماهه و ۲۴۰ ماهه دارند. اما پس از شادی سلامت، یدالله زحمتکش و مصطفی ازگلی هر یک با مانده تسهیلات یک میلیارد و ۷۶۰ میلیون تومانی که با بازپرداخت ۱۲۰ ماهه و نرخ سود ۷ درصد پرداخت شدهاند در ادامه فهرست قرار دارند و پس از این دو شخص علی ریحانیشهرستانی نیز با مانده ۱ میلیارد و ۴۲۵ میلیون تومانی که طی دو فقره و با بازپرداخت ۶۰ و ۹۵ ماهه و نرخ سود ۷ درصد همراه است در ادامه این فهرست که جزء مدیران این موسسه بودهاند قرار دارد. همچنین مریم ازگلی و الیا ریحانیشهرستانی که جزء مصادیق چهارم اشخاص مرتبط (خانواده و بستگان) هستند اگرچه مانده تسهیلات بهترتیب ۶۷ (برای تسهیلات ۷۰ میلیونی) و ۱۴ میلیون تومانی (برای تسهیلات ۳۰ میلیون تومانی) دارند و شاید رقم کوچکی باشد، اما مهم در این خصوص نفس اعطای تسهیلات قرضالحسنه با سود صفر درصد و با مدت زمان بازپرداخت ۳۶۰ و ۶۰ ماهه است؛ چراکه برای مثال حال که بانک آینده رضایت داده تا تسهیلات ۷۰ میلیونی سود صفر درصد و بازپرداخت ۳۶۰ ماهه را به مریم ازگلی اعطا کند، آیا فرصت دریافت نهتنها تسهیلاتی به این شکل بلکه تسهیلات با سودهای متداول و بازپرداختهای کوتاه برای سایر افراد و فرزندان کارگران و کارکنان فراهم است؟

یکی از نکات جالبتوجه در بررسی اطلاعات تسهیلات اعطایی بانکها به اشخاص مرتبط با خود آن است که بعضی از بانکها نسبت به انتشار اسامی گیرندگان تسهیلات اقدام نمیکنند. برای مثال بانک مسکن در صورت مالی ۶ ماهه عملکرد سال ۱۴۰۱ خود کل تسهیلات اعطایی به اشخاص مرتبط حقیقی را ۶ میلیارد و ۳۱۲ میلیون تومان اعلام کرده که از این میان ۵ فقره تسهیلات با مانده ۳ میلیارد و ۹۵۸ میلیون تومانی به اعضای هیات عامل اعطا گردیده است؛ تسهیلاتی که با مدت بازپرداخت ۱۲۰ تا ۳۶۰ ماهه همراه هستند و نرخ سود ۱۰ تا ۱۸ درصد دارند. در این خصوص لازم به ذکر است اگرچه تسهیلات اشخاص مرتبط به مصادیق نخست اشخاص مرتبط در صورت مالی سال ۱۴۰۰ این بانک ذکر شده است، اما این بانک در صورت مالی شش ماهه خود از شفافیت این موضوع کاسته و به دلیل امکان عدم تطابق از ذکر اسامی در صورت مالی ۱۲ ماهه این بانک خودداری میشود. همچنین مانده تسهیلات اعطایی این بانک به ۳ عضو هیاتمدیره خود در صورت مالی ۶ ماهه ۱۴۰۱ به مبلغ یک میلیارد و ۷۷۵ میلیون تومان میرسد که این فقرات نیز مشابه با تسهیلات اعطایی به اعضای هیات عامل با مدت بازپرداخت ۱۲۰ تا ۳۶۰ ماه و نرخ سود ۱۰ تا ۱۸ درصد همراه هستند و سایر اشخاص مرتبط حقیقی (که در صورت مالی سال ۱۴۰۰ این بانک نیز اسامی آنان اعلام نگردیده) با ۵۷۹ میلیون تومان و بازپرداخت ۲۴ تا ۱۴۴ ماهه پرداخت شدهاند.

بانک مسکن

اما بانک مسکن در عدم اعلام اسامی اشخاص مرتبط که تسهیلات دریافت کردهاند تنها نیست؛ چراکه بانک صنعت و معدن نیز در یادداشت تسهیلات به اشخاص مرتبط تنها به ذکر عضو هیاتمدیره و هیات عامل اکتفا کرده است (با این تفاوت که این بانک در صورت مالی سال ۱۴۰۰ خود نیز از اسامی این افراد پرده برنداشته بود). نگاهی به مانده تسهیلات اشخاص مرتبط این بانک نشان از آن دارد که از کل مانده ۴ میلیارد و ۳۸۴ میلیون مانده از تسهیلات، یکی از اعضای هیاتمدیره با مانده ۸۱۴ میلیون تومانی که طی ۷ فقره با نرخهای سود ۱، ۷، ۱۰، ۱۲، ۱۸ درصد و مدت بازپرداخت ۸۴، ۱۸۰، ۳۰۰ ماهه در رتبه اول قرار دارد. پس از آن نیز دو عضو هیات عامل با مانده تسهیلات ۷۹۷ میلیون تومانی که طی ۷ فقره و با نرخهای سود مشابه فرد اول و با بازپرداخت ۸۴، ۱۸۰، ۲۴۰، ۳۰۰ ماهه در رتبههای بعدی بیشترین مانده تسهیلات قرار دارند.

بانک صادرات

همچنین اطلاعات تسهیلات اعطایی بانک صادرات نشان از آن دارد که این بانک مجموعا حدود ۵ میلیارد و ۱۰۰ میلیون تومان مانده تسهیلات از ۱۲ اشخاص مرتبط حقیقی خود دارد. نکته قابل ذکر در این خصوص اعطای تسهیلات با نرخهای اندک نظیر ۱، ۴، ۷ و ۱۰ درصد به افراد مرتبط و همچنین بازههای بازپرداخت طولانی تسهیلات دریافتی این افراد دارد. برای مثال داود مهدیان با مانده ۸۲۲ میلیون تومانی تسهیلات که در ۵ فقره و با نرخهای ۱، ۱۰ و ۱۸ درصد بوده، تسهیلات دریافتی با بازپرداخت ۱۴۴، ۱۸۰ و ۲۹۶ ماهه را دریافت کرده است. این موضوع در تسهیلات دریافتی محمد روشن با مانده ۸۱۵ میلیونی (در ۵ فقره، نرخ تسهیلات ۱، ۱۰ و ۱۸ درصد و بازپرداخت ۱۲۲، ۱۸۰ و ۲۲۱ ماهه)، امیر یوسفیان با مانده ۷۳۱ میلیونی (در ۳ فقره، نرخ تسهیلات ۱، ۱۰ و ۱۸ درصد و بازپرداخت ۲۴، ۱۲۰، ۱۸۰ و ۳۰۳ ماهه)، کاظم مرتضوی با مانده ۷۲۲ میلیونی (در ۴ فقره، نرخ تسهیلات ۱، ۱۰ و ۱۸ درصد و بازپرداخت ۱۴۴ و ۱۸۰ ماهه)، رضا صدیق با مانده ۶۳۹ میلیونی (در ۵ فقره، نرخ تسهیلات ۱، ۷، ۱۰ و ۱۳ درصد و بازپرداخت ۱۲۰، ۱۳۰، ۱۵۱، ۱۸۰ و ۲۳۰ ماهه) و محمد ربیعزاده با مانده ۳۷۸ میلیونی (در ۴ فقره، نرخ تسهیلات ۱ و ۱۰ درصد و بازپرداخت ۶۰، ۱۲۰ و ۱۸۰ ماهه) مشاهده میشود.

بانک رفاه

همچنین لازم به ذکر است تسهیلات اعطایی بانک رفاه بهعنوان بانکی که با مانده ۸ میلیارد و ۵۷۵ میلیون تومان مربوط به ۱۸ شخص حقوقی در رتبه چهارم بیشترین مانده تسهیلات قرار دارد اطلاعاتی را درخصوص نرخ سود تسهیلات و مدت بازپرداخت آن منتشر نساخته است. بررسی تسهیلات دریافتی توسط ۱۸ شخص حقیقی این بانک نشان از آن دارد که ۹ شخص حقیقی جزء مصداق نخست اشخاص مرتبط (مدیران رده بالای بانک) بوده و ۹ شخصیت دیگر نیز جزء مصداق چهارم اشخاص مرتبط (اعضای خانواده مدیران رده بالا یا بازرسان و حسابرسان) هستند.

بانکهای توسعه صادرات و توسعه تعاون

یکی از مشکلات رایج در صورتهای مالی بانکهای کشور، ناخوانایی و کیفیت پایین اطلاعات منتشره است؛ موضوعی که باتوجه به آنکه بسیاری از شرکتها و حتی برخی از بانکهای منتشرکننده اطلاعات مالی به انتشار نسخه باکیفیت اقدام میکنند، اما هنوز هم برخی از بانکها نسبت به انتشار باکیفیت اطلاعات همت نمیگمارند و جالب است که کیفیت اطلاعات یا تنظیمات متن بعضی صفحات بسیار پایینتر از صفحات ابتدایی صورت مالی است. در این خصوص باید گفت اگرچه بسیاری از صورتهای مالی بانکهای کشور در بررسی این گزارش دارای کیفیت اندک بود، اما کیفیت در صورت مالی بانکهای توسعه صادرات و توسعه تعاون به حدی نازل بود که امکان استخراج اطلاعات وجود نداشت. در این خصوص باید گفت در بانک توسعه صادرات تنها امکان مشاهده اعطای تسهیلات به علی صالحآبادی، محمدجعفر مژده و احتشام فلاحفر که هر یک ۵ فقره تسهیلات دریافت کرده بودند امکانپذیر شد و اطلاعاتی نظیر مبالغ تسهیلات، نرخ سود و مدت بازپرداخت قابل استخراج نبود. در بانک توسعه تعاون نیز که مانده ۷ میلیارد و ۱۳۱ میلیارد تومانی از اعطای تسهیلات به ۵ شخص مرتبط و دارای کرسی مدیریتی دارد (محمد شیخحسینی با ۱ میلیارد و ۹۳۰ میلیارد در ۸ فقره، امیرهوشنگ غفاری با ۱ میلیارد و ۳۸۶ میلیون در ۱۰ فقره، محمدجعفر ایرانی با ۱ میلیارد و ۳۵۶ میلیون در ۱۰ فقره، سیدباقر فتاحی با ۱ میلیارد و ۳۰۹ میلیون در ۱۰ فقره و عباس نجفی با ۱ میلیارد و ۱۵۰ میلیون در ۱۰ فقره) و رتبه هفتم بیشترین مانده تسهیلات به اشخاص مرتبط را دارد، مشاهده اطلاعات نرخ سود و مدت بازپرداخت میسر نبود.

همچنین در بررسی تسهیلات بانکها به اشخاص مرتبط خود بانکهایی حضور دارند که دست به انتشار اطلاعات تسهیلات به اشخاص مرتبط نمیزنند؛ در این خصوص باید گفت بانکهای دی، ایرانزمین، ملی، تجارت، پارسیان و گردشگری اطلاعات تسهیلات اعطایی به اشخاص مرتبط با خود را در آخرین صورت مالی خود منتشر نکردهاند. فرهیختگان