سهامداران شرکتهای پرداخت الکترونیک بدانند: دیگر خبری از ریخت و پاش بانکها نیست

به گزارش بورسنیوز، شرکتهای پرداخت الکترونیک از اوایل دهه گذشته، به واسطه افزایش چشمگیر مراودات مالی الکترونیکی و افزایش استفاده از کارتهای بانکی به جای وجه نقد، با حمایت و سرمایه گذاری بانکها پای به عرصه بازار مالی کشور گذاشتند. همسو با افزایش تمایل به استفاده از خدمات پرداخت الکترونیک توسط آحاد جامعه، بانکها جهت جذب مشتریان و افزایش سهم بازار از میزان تراکنشهای انجام شده، شروع به افزایش سرمایه گذاریها در زمینه جایگذاری دستگاههای کارتخوان و بعدها اپلیکیشنهای موبایلی و درگاههای اینترنتی، به واسطه شرکتهای پرداخت الکترونیک متبوع خود نمودند.

بی شک تاسیس و فعالیت شرکتهای به پرداخت ملت منتسب به بانک ملت، سامان کیش منتسب به بانک سامان، آسان پرداخت منتسب به بانک کشاورزی و بانک رفاه، تجارت الکترونیک پارسیان منتسب به بانک پارسیان، کارت اعتباری ایران کیش منتسب به بانک تجارت و بانک سپه، سداد منتسب به بانک ملی و خدمات پرداخت الکترونیکی پاسارگاد و ...، مهمترین نتیجه رقابت و تلاش بانکهای بزرگ کشور جهت افزایش سهم خود از درآمدها و تراکنشهای مالی الکترونیکی در دهه گذشته محسوب میگردد.

اما بسیاری از شرکتهای پرداخت الکترونیک که به واسطه سودآوری و شناسایی درآمدهای بالا در سالهای گذشته، گزینههایی جذاب برای سرمایه گذاری بودند، این روزها شرکتهایی با ریسک بالا به دلیل کاهش مداوم سودآوری به شمار میآیند.

چه اتفاقات و تغییری در آیتمهای درآمدی این شرکتها به وجود آمده که شاهد کاهش معنادار و تامل برانگیز سودآوری و حتی شناسایی زیان در برخی شرکتهای فعال در این صنعت هستیم؟ آیا زنگ خطر برای سهامداران شرکتهای فعال در این حوزه به صدا درآمده است؟ آیا دیگر خبری از شناسایی سودهای جذاب و عجیب در صورتهای مالی منتشر شده این شرکتها نخواهیم بود؟ کاهش سودآوری این شرکتها تا کجا ادامه دارد؟

بنابر نمودار فوق، روند معنادار کاهش سودهای عملیاتی شرکتهای پرداخت الکترونیک در سال ۱۴۰۱ و ابتدای سال مالی ۱۴۰۲ کاملا مشهود میباشد.

بدترین عملکرد در بین شرکتهای فوق مربوط به شرکت ایران کیش با شناسایی زیان خالص در ۶ ماهه منتهی به خرداد ۱۴۰۲ میباشد هر چند که نمیتوان از روند نزولی ممتد سود عملیاتی شرکت آسان پرداخت نیز به راحتی عبور کرد.

اما با بررسی آیتمهای درآمدی این شرکتها به راحتی میتوان دلایل کاهش سودهای عملیاتی و شرایط به وجود آمده را بررسی نمود:

نگاهی به ساختار درآمدی شرکتهای پرداخت الکترونیک:

به طور کلی و بر اساس روال درآمدی سالهای گذشته شرکتهای پرداخت الکترونیک، درآمد این شرکتها عمدتا به سه دسته تقسیم میشود:

۱- کارمزد ناشی از تراکنش (شاپرک و شتاب)

۲- درآمد ناشی از اجاره دستگاههای کارتخوان و ارائه خدمات به بانکها

۳- فروش شارژ تلفن همراه و اینترنت

۱- کارمزدهای ناشی از تراکنشها:

علی رغم افزایش چشمگیر هزینههای خرید، تعمیر و نگهداری دستگاههای کارتخوان (pos) در سالهای اخیر و به واسطه رشد نگران کننده تورم و قیمت ارز، کارمزد ناشی از تراکنش شرکت پرداخت به تازگی و پس از سه سال با مجوز بانک مرکزی تغییر نمود.

بنابر بخشنامه بانک مرکزی در تاریخ ۱۷/۰۲/۱۴۰۲، سهم شرکتهای psp از تاریخ تیر ماه سال جاری به شرح زیر تغییر یافته است.

- معادل ۸۸ درصد کارمزد سهم بانک پذیرنده به ماخذ ۱.۲۰۰ ریال ثابت برای تمامی تراکنشهای تا سقف ۶ میلیون ریال و دو ده هزارم مبلغ تراکنشهای بالای ۶ میلیون ریال تا سقف ۴۰.۰۰۰ ریال

- ۸۷ درصد کارمزد سهم پذیرنده به ماخذ ۵ ده هزارم مبلغ تراکنش تا سقف ۱۶۰.۰۰۰ ریال

حال باید دید با توجه به سهم بالای تراکنشهای کمتر از ۶ میلیون ریال در مجموع کل تراکنشهای پرداخت الکترونیک، این افزایش کارمزدها تا چه حد میتواند روند درآمدی و سودآوری شرکتهای پرداخت الکترونیک را بهبود بخشد.

همانگونه که در نمودار فوق مشاهده میکنید بیش از ۹۵.۵۵ درصد از کل تراکنشهای ابزار کارتخوان فروشگاهی مربوط به مبالغ کمتر از ۶.۰۰۰.۰۰۰ ریال و ۴.۳۵ درصد مربوط به تراکنشهایی با ارزش بیش از ۶.۰۰۰.۰۰۰ ریال تا ۲۰۰.۰۰۰.۰۰۰ ریال میباشد.

همچنین باید دید روند کاهشی ماهانه تعداد و مبالغ تراکنشی در ماههای آتی متوقف خواهد شد و یا پررنگتر شدن نقش کارتخوانها در اخذ مالیات از افراد حقیقی تا چه حد میتواند بر کارمزد دریافتی و درآمدهای شرکتهای پرداخت الکترونیک اثر گذار باشد.

بر اساس گزارش مرداد ماه شاپرک، همانگونه که میبینید در مرداد ماه سال ۱۴۰۲ تقریبا در اکثر استانهای کشور شاهد افت تعدادی و مبلغی تراکنشها بوده ایم.

۲- درآمد ناشی از اجاره دستگاههای کارتخوان و ارائه خدمات به بانکها

شاید اصلیترین و تاثیر گذارترین عامل بر روند کاهشی سودآوری شرکتهای پرداخت الکترونیک در دو سال اخیر را میتوان عدم افزایش چشمگیر هزینههای پرداختی بانکها بابت اجاره و پشتیبانی posها دانست.

ظاهرا بر خلاف جو ایجاد شده در سالهای ابتدایی صنعت پرداخت الکترونیک در کشور، دیگر بانکها تمایلی به افزایش معنادار و ریخت و پاشهای اضافی ندارند.

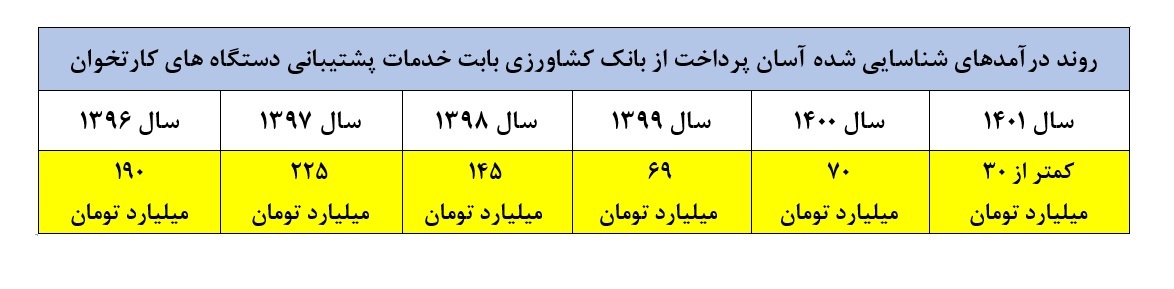

شاید روند کاهشی و معنادار درآمدهای شناسایی شده شرکت آسان پرداخت از بانک کشاورزی در سالهای اخیر مثال مناسبی از ممانعت بانکها در خصوص افزایش هزینههای سالانه پشتیبانی به شرکتهای پرداخت الکترونیک باشد.

لازم به ذکر است در سالهای اخیر این رویکرد بانکها نسبت به سایر شرکتهای پرداخت الکترونیک نیز وجود داشته و حتی اگر شاهد کاهش معنادار هزینههای پرداختی بانکها به برخی از شرکتها نبودیم، شاهد افزایش محسوسی هم در پرداخت بانکها نیستیم؛ بنابراین عدم افزایش پرداخت هزینههای پشتیبانی بانکها و یا کاهش پرداختیها با توجه به رشد چشمگیر هزینههای دستمزد نیروهای عمدتا تخصص محور و هزینههای ارزی خرید و تعمیر دستگاههای کارتخوان از اصلیترین دلایل کاهش درآمدهای شرکتهای پرداخت در چند سال اخیر و با احتمال زیاد در سالهای آتی میباشد.

۳ - فروش شارژ تلفن همراه و اینترنت:

با توجه به رفتار مشابه اپراتورهای تلفن همراه نظیر ایرانسل و همراه اول با شرکتهای پرداخت الکترونیک و در نظر گرفتن حاشیه سودهای حداکثر ۳ درصدی، نمیتوان افزایشهای چشمگیری را در درآمدهای شرکتهای پرداخت از این محل متصور بود.

حال باید منتظر ماند و دید که آیا افزایش کارمزدهای اعلامی بانک مرکزی شرکتهای پرداخت الکترونیک را نجات میدهد و یا تورم محتمل و افزایش ارزش تراکنشها.

آیا همچنان شاهد کاهش نگران کننده درآمدهای شرکتهای فعال در این حوزه خواهیم بود؟

تاعیدهم خدابزرگه