نگاهی جامع به عملکرد صندوق های سرمایه گذاری در هفته ای که گذشت

به گزارش بورس نیوز، بی تردید صندوقهای سرمایهگذاری مشترک، یکی از ابزارهای پرکاربرد در بازارهای مالی کشورهای توسعه یافته میباشد. ضرورت تسلط و بهره مندی از علوم مختلف اقتصادی، صنعتی و مالی از یک سو و پیگیری اخبار و اطلاعات روزانه و ۲۴ ساعته رخدادهای داخلی و بین المللی اعم از تغییرات قوانین، اجرای مصوبههای گوناگون، تغییر قیمتهای جهانی کالا و مواد اولیه و ...، از سوی دیگر، سبب شد تا صندوقهای سرمایهگذاری مشترک با استقبال گستردهای از سوی سرمایهگذاران روبرو شوند.

چندین دهه از حضور فعال و تاثیرگذار صندوقهای سرمایهگذاری در بازارهای مالی دنیا میگذرد. شرکتهای تخصصی و نوابغ زیادی در بازارهای مالی بین المللی توانستند با ثبت بازدهیهای بی نظیر در صندوقهای سرمایهگذاری، اعتماد عموم را به این ابزار مفید جلب کنند.

مکانیزم و ماهیت وجودی و دلیل محبوبیت بالای این صندوق ها، شفاف و منطقی به نظر میرسد. این صندوقها شرایط را برای حضور هر سرمایه گذاری با هر میزان سرمایه، درجه ریسک پذیری و یا ریسک گریزی و هر سطحی از دانش و تسلط به علوم مالی مهیا میسازد.

تعریف و تاسیس انواع صندوقهای با درآمد ثابت برای اشخاص حقیقی و حقوقی ریسک گریز، صندوقهای سرمایه گذاری در سهام برای اشخاص ریسک پذیر، صندوقهای سرمایه گذاری مختلط برای اشخاص حقیقی و حقوقی فرصت طلب، صندوقهای مبتنی بر سپردههای کالایی، صندوقهای مبتنی بر آپشنها و ...، گویای توانایی این ابزار در جذب طیف وسیعی از انواع سرمایه گذاران میباشد.

در بازار سرمایه کشورمان نیز به ویژه در یک دهه گذشته، شاهد تاسیس و فعالیت انواع مختلفی از صندوقهای سرمایه گذاری مشترک میباشیم. علی رغم آنکه نمیتوان از ضعفهای موجود در نحوه اعطای مجوز، مدیریت و عملکرد برخی از صندوقهای سرمایه گذاری فعال در ایران چشم پوشی کرد، با این حال روند جذب منابع و اعتماد روزافزون سرمایه گذاران خرد به این ابزار مالی قدرتمند، غیر قابل انکار است.

در این راستا، "رسانه بورس نیوز" تصمیم دارد تا بنا بر درخواستهای بیشمار شما عزیزان و ایفای نقش خود در افزایش سطح آگاهی و کمک به اتخاذ فرآیند تصمیم گیری سرمایه گذاران، در گزارشاتی هفتگی، به بررسی وضعیت صندوقهای سرمایه گذاری و معرفی اجمالی برخی از بهترین صندوقها با بالاترین عملکرد بپردازد.

صندوقهای سرمایه گذاری در سهام: (سرمایه گذاران ریسک پذیر)

یکی از اصلیترین صندوقهای سرمایهگذاری فعال در بازار سرمایه کشور، صندوقهای سرمایهگذاری در سهام میباشد. مبنای سرمایهگذاری در این نوع صندوق ها، دریافت و تجمیع سرمایههای خرد و کلان از سهامداران حقیقی و حقوقی توسط مدیر صندوق (وابسته به نهادهای مالی تحت نظارت سازمان بورس و اوراق بهادار کشور) و سرمایهگذاری در سهام شرکتها و نهادهای فعال در بازار سرمایه است.

برخلاف سرمایهگذاران ریسکگریز صندوقهای با درآمد ثابت و سرمایهگذاران کمریسک صندوقهای مختلط، دارندگان یونیتهای صندوقهای در سهام، ترجیح میدهند با پذیرفتن ریسک بیشتر، از بازدهی بیشتری برخوردار باشند.

علی رغم رای دیوان عالی و شفافسازیهای پیاپی شرکتهای بزرگ در صنایع مختلف در خصوص بازگشت بخشی از هزینههای نرخ خوراک و سوخت گازی، نوع و سبک معاملات بازار بار دیگر نشان داد که شرایط بازار قرار نیست به این سادگیها تغییر کند. شاید انتشار گزارشات ضعیف سه ماهه شرکتها، به اصلیترین دغدغههای سهامداران و سرمایهگذاران محتمل درای بازار بدل شده است. رکود سنگین و فراگیر در صنایع مختلف، کاهش شدید و چشمگیر قدرت مصرف کنندگان چالشی نیست که به این سادگیها برطرف گردد.

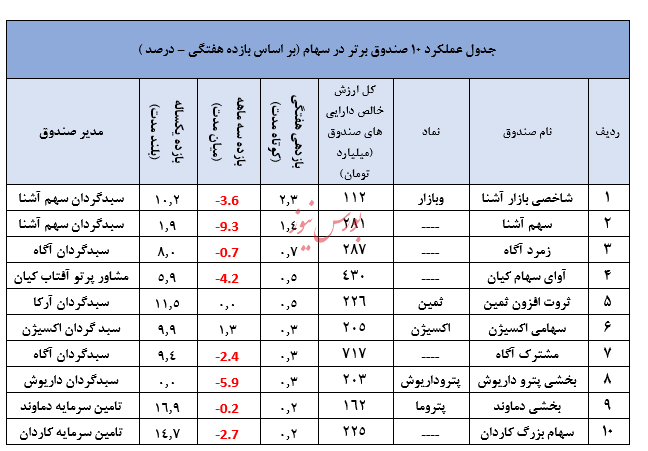

ثبت میانگین بازدهی منفی ۱.۲۵ درصدی هفتگی و عملکرد ضعیف بسیاری از صندوقهای سرمایه گذاری در سهام، گویای شرایط عمومی و غیر قابل قبول بازار سرمایه در هفته گذشته میباشد.

• لازم به ذکر است، در هفته گذشته اکثر صندوقها تا تاریخ ۱۴۰۳/۰۴/۲۶ به روز رسانی شدهاند. همچنین صندوقهای تازه تاسیسی که فاقد بازده سه ماهه میباشد از جداول گزارش حذف گردیده اند.

همانگونه که مشاهده میگردد، هر ۱۰ صندوق از ۱۰ صندوق نخست از حیث بازدهی هفتگی دارای بازده مثبت سرمایه گذاری در هفته منتهی به ۱۴۰۳/۰۵/۰۲ هستند.

صندوقهای سرمایه گذاری با درآمد ثابت: (سرمایه گذارهای ریسک گریز)

از پرطرفدارترین صندوقهای سرمایهگذاری این روزهای بازار سرمایه، صندوقهای سرمایهگذاری با درآمد ثابت است. در واقع بسیاری از سرمایهگذاران ریسکگریز یا سرمایهگذارانی که بنا به تحلیل و تشخیص خود ترجیح میدهند، بخشی یا تمام سرمایه خود را در مقاطع زمانی مختلف (عمدتا در زمان نزول و یا رکود بازار)، به ابزاری با درآمد ثابت و بی ریسک تبدیل کنند، از مشتریان پر و پا قرص این نوع صندوقها هستند.

از محاسن این صندوقها در مقایسه با سپردههای بانکی میتوان به تبدیل سریع این داراییها به انواع دیگری از اوراق و یا سهام اشاره نمود. (به ویژه صندوقهای ETF و قابل معامله)

همچنین محاسبه نرخ بازدهی مفید بیشتر از سپردههای بانکی آن هم بدون وجود نرخ شکست، از مهمترین مزایای خرید یونیت چنین صندوقهایی است.

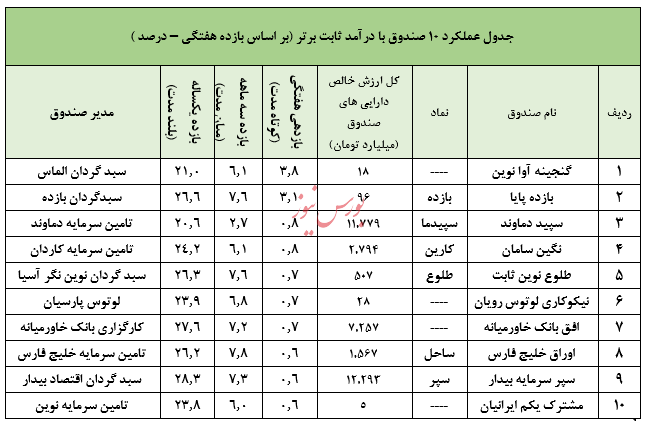

در هفته گذشته، با توجه به سهم پایین و تنها ۵.۵ درصدی سرمایهگذاریهای صندوقهای با درآمد ثابت در اوراق سهام شرکتها، عملکردی خنثی در میان انواع صندوقهای سرمایهگذاری را میتوان به این صندوقها نسبت داد.

اگر چه ثبت میانگین بازدهی هفتگی ۰.۵ درصد برای صندوقهای با درآمد ثابت، تفاوت محسوسی با عملکرد این صندوقها نسبت به هفته گذشته و برخی از هفتهها و ماههای گذشته ندارد، با این وجود آنچه مشهود است، عملکرد مناسب این صندوقها در قبال سرمایه گذاران ریسکگریزشان است.

صندوقهای سرمایه گذاری مختلط: (سرمایه گذاران کم ریسک)

ارزش پایین خالص داراییهای صندوقهای مختلط در ایران نشان میدهد که یا ارزیابیهای صحیحی از میزان ریسکپذیری افراد صورت نگرفته است (مانند ارزیابی میزان ریسک پذیری افراد) و یا بسیاری از سرمایه گذاران در دو طبقه ریسک گریز و ریسک پذیر قرار دارند.

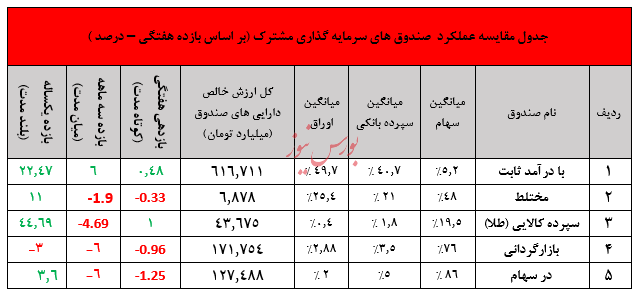

به هر حال با توجه به سهم در حدود ۵۰ درصدی سرمایهگذاریهای صندوقهای مختلط در سهام موجود در بازار سرمایه، ثبت بازده مثبت این نوع از صندوقها در هفته گذشته غیر منطقی نمیباشد. در حالی که شاهد شرایطی متعادل در بسیاری از سهام در هفته گذشته بودیم، صندوقهای سرمایه مختلط در هفته گذشته، بازدهی منفی حدود ۰.۳۳ درصدی را به ثبت رساندند.

لازم به ذکر است صندوق مختلط اعتماد تمدن ثبت بازدهی هفتگی ۰.۷ درصدی در عملکرد هفته گذشته، از بهترین صندوقهای سرمایه گذاری فعال در بازار سرمایه بود.

صندوقهای سرمایهگذاری مبتنی بر سپردههای کالایی: (سرمایه گذاران مشتاق به سرمایه گذاری در بازار طلا و ارز)

متاسفانه با توجه به شرایط اسفناک اقتصاد کشور در سالهای اخیر و تلاطمات و جهشهای ناگهانی قیمت ارز، سرمایهگذاری در طلا و دلار همواره یکی از سرمایهگذاریهای معقول و پربازده در ایران بوده است.

مشکلات ناشی از خرید و نگهداری طلا (عمدتا سکه) و دلار، اعم از امنیت و اعتماد خرید این دو کالا، قابلیت نقدشوندگی، موانع قانونی خرید (قوانین مربوط به قاچاق ارز)، اخذ مالیات، ثبت نام خریداران در سامانههای دولتی و ...، تنها برخی از دلایلی هستند که بسیاری از سرمایهگذاران این حوزه را به سمت خرید یونیت صندوقهای سرمایه گذاری مبتنی بر سپده کالایی (به ویژه مبتنی بر طلا) سوق داده است.

ابزاری که اگر چه شفافیت معاملات را در پی دارد، اما تا حدود زیادی خیال سرمایهگذارانش را از بابت استفاده از نوسانات قیمت طلا و تا حدود زیادی نرخ ارز، راحت کرده است.

هفته گذشته را میتوان هفتهای ناامیدکننده برای بازار کالایی و همچنین طلا ارزیابی کرد. در حالی که طلا موفق به ثبت قیمتهای ۲.۴۴۰ دلار نیز شده بود، افت معنادار و بیش از ۱۰۰ دلاری قیمت هر انس در هفته گذشته تا حدود زیادی محاسبات سرمایه گذاران این بازار را بر هم زد.

با این وجود و علیرغم کاهش معنادار و ادامه دار قیمتهای طلای جهانی در ابتدای هفته گذشته، رشد محسوس قیمتهای دلار منجر به رشد محسوس قیمتهای سکه بهار آزادی در بازار طلا شد.

به این ترتیب همسو با رشد در حدود ۲ درصدی قیمت هر سکه بهار آزادی در هفته گذشته، شاهد رشد دستجمعی و در حدود یک درصدی بازدهی صندوقهای طلا در هفته گذشته گردد.

صندوقهای اختصاصی بازارگردانی هم که این روزها با چالشهای عجیبی نظیر حذف الزام شرکتها به داشتن بازارگردان و شرایط نامطلوب بازار سرمایه، روبرو هستند، با ثبت بازده منفی حدود یک درصدی، عملکردی همسو نسبت به هفته گذشته به ثبت رساندند؛ بنابراین آنچه میتوان از عملکرد انواع صندوقهای سرمایهگذاری در هفته گذشته، بیان کرد، ثبت بازدهیهایی بعضا منفی، همسو با شرایط کلی بازار سرمایه و بر خلاف روند قیمت دلار است.

همانگونه که در جدول فوق مشاهده میشود، تنها صندوقهای سرمایهگذاری مبتنی بر سپردههای کالایی موفق به ثبت بازده سالانه ۴۴ درصدی شده اند؛ بنابراین اگر در سال گذشته عملکردی با بازدهی صفر و یا حتی بازدهی منفی تا ۵ درصد را به ثبت رساندهاید خیلی به خودتان سخت نگیرید چرا که برآیند فعالیت سالانه ۱۳۴ صندوق در سهام کشور، بازدهی حدود ۰.۰۵- درصدی را به همراه داشته است.

معرفی اجمالی صندوق درآمد ثابت"گنجینه داریوش":

در گزارشات بررسی هفتگی صندوقهای سرمایهگذاری، قصد داریم تا به بررسی اجمالی صندوقهای برتر سرمایهگذاری بپردازیم تا علاوه بر تشویق مجموعهها و مدیران این صندوقها به ادامه روند مطلوب، چشم انداز مناسبی برای سرمایه گذاران و فعالین بازار سرمایه کشور فراهم گردد.

در هفتههای گذشته به بررسی اجمالی برخی از بهترین صندوقهای با درآمد ثابت، در سهام و مختلط پرداختیم. در این هفته قصد داریم به بررسی صندوق با درآمد ثابت گنجینه داریوش یکی از پربازدهترین صندوقهای در سهام بپردازیم.

صندوق سرمایهگذاری گنجینه داریوش، یکی از صندوقهای موفق در کسب بازدهی سالانه در بین صندوقهای در سهام میباشد. این صندوق با " ثبت بازده سالانه بیش از ۲۶.۶ درصدی "، " یازدهمین صندوق از حیث بازدهی سالانه " در میان ۱۴۶ صندوق سرمایه گذاری با درآمد ثابت است.

مدیریت صندوق گنجینه داریوش:

مدیریت صندوق گنجینه داریوش، بر عهده شرکت سبدگردان داریوش با مدیر شناخته شده بازار سرمایه، همایون دارابی است. همچنین رسول جاویدی، سعید درخشانی کشکی، جواد اسلامیه از مدیران صندوق سامان یکم هستند.

شرکت سبدگردان داریوش (سهامی خاص) با سرمایه ۴ میلیارد تومان در تاریخ ۱۳۹۹/۰۸/۰۷ تحت شماره ۵۶۷۶۸۰ و شناسه ملی ۱۴۰۰۹۵۴۳۸۱۸، در تهران به ثبت رسیده است.

این شرکت، خدمات مدیریت دارایی ها، شامل مدیریت صندوقهای سرمایه گذاری دارای مجوز از سازمان و سبدگردانی اختصاصی اوراق بهادار را به سرمایه گذاران ارائه میدهد. همچنین با توجه به ریسک و بازده متفاوت سرمایه گذاران در بازار سرمایه، این شرکت وظیفه مدیریت وجوه اشخاص را بر عهده میگیرد.

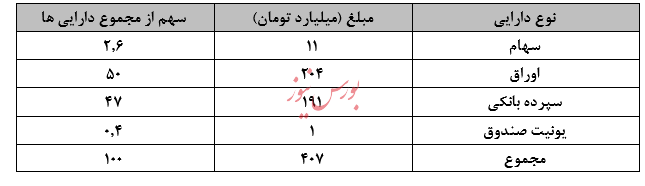

ترکیب داراییهای صندوق با درآمد ثابت گنجینه داریوش:

عمده داراییهای صندوق گنجینه داریوش، اوراق مشارکت با ۵۰ درصد دارایی ها، سپردههای بانکی با ۴۷ درصد و سهام با ۲.۶ درصد میباشند.

سرمایه گذاری در سهام:

بر اساس آخرین گزارش ماهانه منتشر شده این صندوق، بخش عمدهای از سهام خریداری شده در این صندوق مربوط به سهام شرکتهای بانک اقتصاد نوین و دارویی تامین میباشد.

سرمایه گذاری در اوراق مشارکت:

بر اساس عملکرد خرداد ماه منتشر شده صندوق، ۲۰۴ میلیارد تومان از منابع صندوق به سرمایه گذاری در اوراق خزانه مرابحه اختصاص دارد.

سپردههای بانکی:

۱۹۱ میلیارد تومان سپردههای بانکی موجود در سبد سرمایه گذاری این صندوق تا تاریخ ۲۹ خرداد سال ۱۴۰۳، نشان از سهم ۴۷ درصدی بانکها از کل منابع این صندوق دارد. لازم به ذکر است، بخش عمدهای از سپردههای بانکی این صندوق مربوط به بانک گردشگری، بانک تجارت و بانک پاسارگاد میباشد.