" اکسیژن " صندوقی نوپا و جذاب برای سرمایه گذاران کم ریسک

بورس نیوز:

بی تردید صندوقهای سرمایه گذاری مشترک، یکی از ابزارهای پرکاربرد در بازارهای مالی کشورهای توسعه یافته است. ضرورت تسلط و بهره مندی از علوم مختلف اقتصادی، صنعتی و مالی از یک سو و پیگیری اخبار و اطلاعات روزانه و ۲۴ ساعته رخدادهای داخلی و بین المللی اعم از تغییرات قوانین، اجرای مصوبههای گوناگون، تغییر قیمتهای جهانی کالا و مواد اولیه و ...، از سوی دیگر، سبب شد تا صندوقهای سرمایه گذاری مشترک با استقبال گستردهای از سوی سرمایه گذاران روبهرو گردند.

چندین دهه از حضور فعال و تاثیر گذار صندوقهای سرمایه گذاری در بازارهای مالی دنیا میگذرد. شرکتهای تخصصی و نوابغ زیادی در بازارهای مالی بین المللی توانستند با ثبت بازدهیهای بی نظیر در صندوقهای سرمایه گذاری، اعتماد عموم را به این ابزار مفید جلب کنند.

مکانیزم و ماهیت وجودی و دلیل محبوبیت بالای این صندوق ها، شفاف و منطقی به نظر میرسد. این صندوقها شرایط را برای حضور هر سرمایه گذاری با هر میزان سرمایه، درجه ریسک پذیری و یا ریسک گریزی و هر سطحی از دانش و تسلط به علوم مالی مهیا میسازد.

تعریف و تاسیس انواع صندوقهای با درآمد ثابت برای اشخاص حقیقی و حقوقی ریسک گریز، صندوقهای سرمایه گذاری در سهام برای اشخاص ریسک پذیر، صندوقهای سرمایه گذاری مختلط برای اشخاص حقیقی و حقوقی فرصت طلب، صندوقهای مبتنی بر سپردههای کالایی، صندوقهای مبتنی بر آپشنها و ...، گویای توانایی این ابزار در جذب طیف وسیعی از انواع سرمایه گذاران است.

در بازار سرمایه کشورمان نیز به ویژه در یک دهه گذشته، شاهد تاسیس و فعالیت انواع مختلفی از صندوقهای سرمایه گذاری مشترک میباشیم. علی رغم آنکه نمیتوان از ضعفهای موجود در نحوه اعطای مجوز، مدیریت و عملکرد برخی از صندوقهای سرمایه گذاری فعال در ایران چشم پوشی کرد، با این حال روند جذب منابع و اعتماد روزافزون سرمایه گذاران خرد به این ابزار مالی قدرتمند، غیر قابل انکار است.

در این راستا، "رسانه بورس نیوز" تصمیم دارد تا بنا بر درخواستهای بیشمار شما عزیزان و ایفای نقش خود در افزایش سطح آگاهی و کمک به اتخاذ فرآیند تصمیم گیری سرمایه گذاران، در گزارشاتی هفتگی، به بررسی وضعیت صندوقهای سرمایه گذاری و معرفی اجمالی برخی از بهترین صندوقها با بالاترین عملکرد بپردازد.

صندوقهای سرمایه گذاری در سهام: (سرمایه گذاران ریسک پذیر)

یکی از اصلیترین صندوقهای سرمایه گذاری فعال در بازار سرمایه کشور، صندوقهای سرمایه گذاری در سهام است. مبنای سرمایه گذاری در این نوع صندوق ها، دریافت و تجمیع سرمایههای خرد و کلان از سهامداران حقیقی و حقوقی توسط مدیر صندوق (وابسته به نهادهای مالی تحت نظارت سازمان بورس و اوراق بهادار کشور) و سرمایه گذاری در سهام شرکتها و نهادهای فعال در بازار سرمایه است.

برخلاف سرمایه گذاران ریسک گریز صندوقهای با درآمد ثابت و سرمایه گذاران کم ریسک صندوقهای مختلط، دارندگان یونیتهای صندوقهای در سهام، ترجیح میدهند با پذیرفتن ریسک بیشتر، از بازدهی بیشتری برخوردار باشند.

بی تردید بسیاری از شما مخاطبان و همراهان همیشگی رسانه بورس نیوز در جریان شرایط بازار در هفته گذشته قرار گرفتهاید. رشد بیش از ۲۳.۰۰۰ تومانی قیمت دلار و رالیهای صعودی در قیمت طلا باعث گردید تا پس از تاخیری کوتاه توجهها به بازار سرمایه نیز افزایش یابد.

پس از هفتهها روند صعودی در بازار سرمایه بالاخره در هفته منتهی به ۲۵ دی ماه، شاهد عرضههایی محسوس در بسیاری از نمادهای بازار به ویژه نماد شرکتهای بزرگ بودیم. هر چند پس از هفتهها روند صعودی بازار، شناسایی سود و افزایش عرضه توسط سرمایه گذاران کاملا منطقی به نظر میرسد، اما معاملات هفته گذشته نشان داد که فعلا شاهد فشار فروش و روند نزولی همگانی در بازار نخواهیم بود.

باید دید روند گزارش دهی شرکتها و تحلیل سود ۹ ماهه شرکتها توسط سرمایه گذاران تا چه میزان میتواند بر روند بازار تاثیر گذار و باعث تغییر روند نزولی و یا ادامه این روند در هفته جاری گردد.

صندوقهای سرمایه گذاری نیز همسو با افت نامحسوس قیمت سهام فعال در بازار روزهای کم نوسانی را پشت سر گذشت. صندوقهای سرمایه گذاری در سهام با ثبت بازدهی منفی ۱ درصدی در انتهای هفته عملکردی قابل پیش بینی را از خود به نمایش گذاشت.

لازم به ذکر است، در هفته گذشته صندوقها تا تاریخ ۲۵/۱۰/۱۴۰۳ به روز رسانی شدهاند. همچنین صندوقهای تازه تاسیسی که فاقد بازده سه ماهه است از جداول گزارش حذف گردیدهاند.

همانگونه که مشاهده میگردد، در هفته گذشته به جز عملکرد مثبت و نزدیک به صفر ۶ صندوق، مابقی صندوقهای سرمایه گذاری بازدهی منفی را به ثبت رساندند که این موضوع مربوط به افت نامحسوس بازار در هفته گذشته است.

صندوقهای سرمایه گذاری با درآمد ثابت: (سرمایه گذارهای ریسک گریز)

از پرطرفدارترین صندوقهای سرمایه گذاری این روزهای بازار سرمایه، صندوقهای سرمایه گذاری با درآمد ثابت است. در واقع بسیاری از سرمایه گذاران ریسک گریز و یا سرمایه گذارانی که بنا به تحلیل و تشخیص خود ترجیح میدهند، بخشی و یا تمام سرمایه خود را در مقاطع زمانی مختلف (عمدتا در زمان نزول و یا رکود بازار)، به ابزاری با درآمد ثابت و بی ریسک تبدیل کنند، از مشتریان پر و پا قرص این نوع صندوقها میباشند.

از محاسن این صندوقها در مقایسه با سپردههای بانکی میتوان به تبدیل سریع این داراییها به انواع دیگری از اوراق و یا سهام اشاره کرد. (به ویژه صندوقهای ETF و قابل معامله)

همچنین محاسبه نرخ بازدهی مفید بیشتر از سپردههای بانکی آنهم بدون وجود نرخ شکست، از مهمترین مزایای خرید یونیت چنین صندوقهایی است.

در هفته گذشته، با توجه به سهم پایین و تنها ۵ درصدی سرمایه گذاریهای صندوقهای با درآمد ثابت در اوراق سهام شرکت ها، عملکردی خنثی در میان انواع صندوقهای سرمایه گذاری را میتوان به این صندوقها نسبت داد.

اگر چه ثبت میانگین بازدهی هفتگی ۰.۵ درصد برای صندوقهای با درآمد ثابت، تفاوت محسوسی با عملکرد این صندوقها نسبت به هفته گذشته و برخی از هفتهها و ماههای گذشته ندارد، با این وجود آنچه مشهود است، عملکرد مناسب این صندوقها در قبال سرمایه گذاران ریسک گریزشان است.

البته باید به این موضوع اشاره داشت که با توجه به رشد روزهای اخیر بازار سرمایه، دارندگان یونیتهای صندوق با درآمد ثابت، نتوانستند بازدهی چشمگیر و قابل قبولی را کسب نمایند.

صندوقهای سرمایه گذاری مختلط: (سرمایه گذاران کم ریسک)

ارزش پائین خالص داراییهای صندوقهای مختلط در ایران نشان میدهد که یا ارزیابیهای صحیحی از میزان ریسک پذیری افراد صورت نگرفته است (مانند ارزیابی میزان ریسک پذیری افراد) و یا بسیاری از سرمایه گذاران در دو طبقه ریسک گریز و ریسک پذیر قرار دارند.

به هر حال با توجه به سهم در حدود ۶۱ درصدی سرمایه گذاریهای صندوقهای مختلط در سهام موجود در بازار سرمایه، ثبت بازدهی ۰ درصدی این نوع از صندوقها در هفته گذشته غیر منطقی ناست.

لازم به ذکر است صندوق زیتون نماد پایا با ثبت بازدهی هفتگی ۰.۶ درصدی در عملکرد هفته گذشته، از بهترین صندوقهای سرمایه گذاری فعال در بازار سرمایه بود.

صندوقهای سرمایه گذاری مبتنی بر سپردههای کالایی: (سرمایه گذاران مشتاق به سرمایه گذاری در بازار طلا و ارز)

متاسفانه با توجه به شرایط اسفناک اقتصاد کشور در سالهای اخیر و تلاطمات و جهشهای ناگهانی قیمت ارز، سرمایه گذاری در طلا و دلار همواره یکی از سرمایه گذاریهای معقول و پر بازده در ایران بوده است.

مشکلات ناشی از خرید و نگهداری طلا (عمدتا سکه) و دلار، اعم از امنیت و اعتماد خرید این دو کالا، قابلیت نقد شوندگی، موانع قانونی خرید (قوانین مربوط به قاچاق ارز)، اخذ مالیات، ثبت نام خریداران در سامانههای دولتی و ...، تنها برخی از دلایلی هستند که بسیاری از سرمایه گذاران این حوزه را به سمت خرید یونیت صندوقهای سرمایه گذاری مبتنی بر سپده کالایی (به ویژه مبتنی بر طلا) سوق داده است.

ابزاری که اگر چه شفافیت معاملات را در پی دارد، اما تا حدود زیادی خیال سرمایه گذارانش را از بابت استفاده از نوسانات قیمت طلا و تا حدود زیادی نرخ ارز، راحت کرده است.

اصولا هرچه وضعیت سیاسی و امنیتی کشور دچار نوسانات و تلاطمات بیشتری باشد، شاهد افزایش تقاضا و قیمت طلا و دلار در کشور خواهیم بود. متاسفانه اخبار سیاسی ناخوشایند در هفتههای اخیر منجر به رشد چشمگیر و معنادار قیمت دلار در بازار ارز کشور گردیده است.

تثبیت قیمتهای دلار در قیمتهای بیش از ۸۲.۰۰۰ تومانی و تثبیت قیمتهای جهانی هر انس طلا به قیمتهای بیش از ۲۷۲۰ دلار، باعث رقم خوردن شرایط مطلوبی برای سرمایه گذاران صندوقهای طلا در ماههای اخیر گردید.

ثبت بازدهی مثبت ۲ درصدی این صندوقها در هفته گذشته میتواند باعث ادامه روند جذاب این صندوقها باشد، چراکه همچنان بهترین عملکرد از حیث بازدهی در یک یا دو سال گذشته متعلق به صندوقهای سرمایه گذاری طلا است.

صندوقهای اختصاصی بازارگردانی هم که این روزها با چالشهای عجیبی نظیر حذف الزام شرکتها به داشتن بازارگردان و شرایط نامطلوب بازار سرمایه، روبهرو هستند، با ثبت بازده منفی حدود ۰.۵ درصدی، عملکردی فراتر از بازار در هفته گذشته به ثبت رساندند؛ بنابراین آنچه میتوان از عملکرد انواع صندوقهای سرمایه گذاری در هفته گذشته، بیان کرد، ثبت بازدهیهایی منفی نامحسوس، همسو با شرایط کلی بازار سرمایه است.

همانگونه که در جدول فوق مشاهده میگردد، تنها صندوقهای سرمایه گذاری مبتنی بر سپردههای کالایی موفق به ثبت بازده سالانه ۶۰ درصدی شدهاند؛ بنابراین اگر در سال گذشته عملکردی با بازدهی ۱۰ و یا حتی بازدهی مثبت ۲۰ درصد را به ثبت رساندهاید خیلی به خودتان سخت نگیرید چرا که برآیند فعالیت سالانه ۱۳۴ صندوق در سهام کشور، بازدهی حدود مثبت ۲۵ درصدی را به همراه داشته است.

معرفی اجمالی صندوق با درآمد ثابت " اکسیژن":

در گزارشات بررسی هفتگی صندوقهای سرمایه گذاری، قصد داریم تا به بررسی اجمالی صندوقهای برتر سرمایه گذاری بپردازیم تا علاوه بر تشویق مجموعهها و مدیران این صندوقها به ادامه روند مطلوب، چشم انداز مناسبی برای سرمایه گذاران و فعالین بازار سرمایه کشور فراهم گردد.

در هفتههای گذشته به بررسی اجمالی برخی از بهترین صندوقهای با درآمد ثابت، در سهام و مختلط پرداختیم. در این هفته قصد داریم به بررسی صندوق با درآمد ثابت " اکسیژن " یکی از پر بازدهترین صندوقهای با درآمد ثابت کشور در ماههای گذشته بپردازیم.

صندوق سرمایه گذاری " اکسیژن "، یکی از صندوقهای موفق در کسب بازدهی سالانه در بین صندوقهای با درآمد ثابت است. این صندوق با " ثبت بازده سالانه بیش از ۲۸ درصدی "، " یکی از بهترین صندوق از حیث بازدهی " در میان ۱۴۹ صندوق سرمایه گذاری با درآمد ثابت است.

مدیریت صندوق با درآمد ثابت " اکسیژن "

مدیریت صندوق با درآمد ثابت " اکسیژن " بر عهده شرکت سبدگردان اکسیژن با مدیریت روشنک حسین زاده نیک از مدیران سابق نهادهای مالی کشور است. همچنین سهیل پور صادقی حقیقت از فعالان قدیمی بازار سرمایه نیز به عنوان رئیس هیات مدیره این شرکت مشغول به فعالیت است.

شرکت سبدگردان اکسیژن (سهامی خاص) در آبانماه سال ۱۴۰۰ با هدف ارائه انواع خدمات مالی شامل مدیریت دارایی، مشاوره سرمایهگذاری، بانکداری سرمایهگذاری و… به اشخاص حقیقی و حقوقی، تاسیس شده (با شماره ثبت ۵۸۶۲۴۴ و شناسه ملی ۱۴۰۱۰۴۹۰۷۷۰ در اداره ثبت شرکتها و مالکیت صنعتی تهران) و فعالیت خود را در اسفند ماه سال ۱۴۰۰ با دریافت مجوز فعالیت از سازمان بورس و اوراق بهادار آغاز کرد.

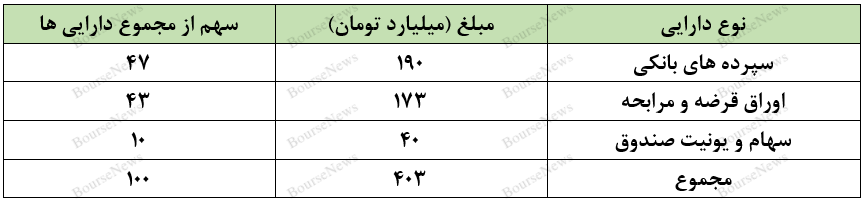

ترکیب داراییهای صندوق با درآمد ثابت " اکسیژن ":

عمده داراییهای صندوق با درآمد ثابت " اکسیژن " سپردههای بانکی با ۴۷ درصد، اوراق قرضه و مرابحه با ۴۳ درصد و نهایتا سهام و یونیت صندوقهای سرمایه گذاری با حدود ۱۰ درصد است.

سرمایه گذاری در سهام و یونیت صندوقها:

عمده سرمایه گذاری در یونیت صندوقهای سرمایه گذاری اهرمی کاریزما، سهامی اکسیژن و ثروت پویا است که بیش از ۴۰ میلیارد تومان از داراییهای صندوق را به خود اختصاص داده است.

سرمایه گذاری در اوراق مشارکت و اوراق اختیار فروش تبعی:

بر اساس عملکرد آذر ماه منتشر شده صندوق، مبلغ قابل توجه ۱۷۳ میلیارد تومانی از داراییهای صندوق به سرمایه گذاری در اوراق مرابحه و صکوک اختصاص دارد. سرمایه گذاری در اوراق انرژِ پاسارگاد، شهرداری اصفهان و اتومبیل سازی فردا از اصلیترین اوراق موجود در این صندوق است.

سپردههای بانکی:

۱۹۰ میلیارد تومان سپردههای بانکی موجود در سبد سرمایه گذاری این صندوق تا تاریخ ۲۹ آذر ماه سال ۱۴۰۳، نشان از سهم ۴۷ درصدی بانکها از کل منابع این صندوق دارد.

عمده سپردههای بانکی موجود در سبد سرمایه گذاری این صندوق مربوط به سپردههای موجود در بانکهای گردشگری، ملت و پاسارگاد است که چینشی کم ریسک محسوب میگردد.