مناسب ترین سیستم معاملاتی برای بورس ارز

در این رابطه جلال سیف الدینی، کارشناس ارشد بازار سرمایه به بیان پیشنهاداتی در خصوص بازار ارز و سیستم معاملاتی مورد نیاز برای این بازار پرداخت و در گفتگو با خبرنگار بورس نیوز اظهار داشت: در طراحی سیستم های معاملاتی برای یک بازار ابتدا باید به چند پرسش اساسی پاسخ گفت که در نهایت ماهیت یک بازار را نیز تعیین می کند.

1- ابتدا اینکه بازار برای معامله اوراق با نقدشوندگی بالا است یا خیر؟

2- دوم اینکه آیا هر شخصی میتواند در بازار وارد معامله بشود یا خیر؟

3- و مورد مهم دیگر اینکه آیا تمام معامله گران در یک بازار در تعیین قیمت نقش دارند و یا قیمت پذیر هستند؟

بر این اساس هر بازار را میتوان ترکیبی از دو مولفه چارچوب قانونی و یک سیستم معاملاتی دانست. چهارچوب قانونی علاوه براینکه نهاد ناظر نهاد اجرایی سایر مواردی از این دست را مشخص میکند، همچنین مشخص میکند که چه کسانی چه نوع اوراقی را میتوانند در بازار منتشر نمایند. به عنوان مثال میتوان به تفاوت شرایط پذیرش در بورس و فرابورس اشاره کرد.

وی تصریح کرد: پس از اینکه مشخص شد بازار برای انتشار چه نوع ناشر و چه نوع اوراق طراحی شده است، آنگاه سیستمی برای معاملات آن تهیه خواهد شد که جوابگوی نیازهای معاملاتی اوراق مورد نظر باشد. یکی از کارایی های اصلی بازار ایجاد نقدشوندگی بوده که در تعیین نوع سیستم معاملاتی نقش حیاتی دارد. در بازارهای سرمایه دنیا، در بورسها و بازارهایی که در آنها اوراق مربوط به ناشران بزرگ یا اوراقی که تعداد سهام آزاد شناور آنها بالا است مورد معامله قرار می گیرد، از سیستم معاملاتی مبتنی بر حراج استفاده میشود.

این کارشناس بازار سرمایه افزود: در این سیستم تمامی معامله گران در بازار قیمت گذار هستند، بدین معنا که همگی در تعیین قیمت نقش دارند. انجام معامله در این سیستمها تضمین شده نیست و تنها زمانی که قیمت خرید و فروش با یکدیگر تلاقی کند معامله انجام میشود، اما در سایر موارد معامله ای صورت نمی گیرد که یک نمونه از چنین معاملاتی در یک بازار میتوان به گرههای معاملاتی در بورس تهران که دارای سیستم معاملاتی مبتنی بر حراج میباشد، اشاره کرد.

با توجه به عدم تضمین نقدشوندگی و اثر گذاری تمام فعالان بازار بر قیمت ها از سیستم های مبتنی بر حراج بیشتر برای معامله اوراق بهادار شرکتی نظیر سهام و اوراق بدهی منتشره شرکت ها استفاده می شود.

اما در مقابل اگر بازاری برای معامله اوراق بهاداری با درجه پایینی از نقدشوندگی طراحی شده باشد، عموماً از سیستم معاملاتی مبتنی بر مظنه گذاری استفاده میشود.

سیف الدینی به دو ویژگی اصلی این سیستم اشاره کرد و اذعان داشت: ویژگی اول تضمین انجام معامله است و ویژگی اصلی دیگر اینکه همگی فعالان و معامله گران بازار در آن قیمت گذار نیستند، بلکه بسیاری از معامله گران در این نوع سیستم قیمت پذیر میباشد. ساز وکار انجام معامله در این نوع سیستم ها بدین گونه است که معامله گران خاصی به عنوان بازارساز برای هر اوراق بهادار تعیین میشوند. هر بازار ساز مخزنی از اوراقی که قصد بازارسازی آن را دارد، در اختیار داشته و این بازارسازان وظیفه دارند هر زمان در بازار مظنه خرید و فروش پیشنهادی خود را درج نمایند و متعهد هستند که اگر کسی با این مظنهها در خواست خرید یا فروش داشت از او بخرند یا به او بفروشند. بدین ترتیب بقیه معامله گران در بازار قیمت پذیر هستند و تنها مظنههای بازار سازان در بازار درج میشود. بدین ترتیب سایر معامله گران در صورتی که تمایل به معامله با قیمت مورد نظر را داشتند، تنها حجم سفارش خود را مشخص مینمایند. در این سیستمها معمولاً هر اوراق بهادار دارای چندین بازارساز است و رقابت این بازارسازان موجب میشود که مظنههای ذکر شده رقابتی بوده و فاصله مظنه خرید و فروش به حداقل ممکن برسد.

وی تأکید کرد: یکی از ویژگیهایی که این سیستم به همراه دارد این است که در مورد اوراق بهاداری مانند ارز یک کشور که دارای اثر اقتصادی زیادی هستند، و یا مانند اوراق مشتقه که پیچیدگی و ریسک بالایی دارند، هر کسی نمیتواند در قیمتگذاری آنها دخالت نماید. این ویژگی نقش زیادی در تعیین سیستم معاملاتی بازارها ایفا میکند؛ به گونهای که برای اوراق دارای نقدشوندگی بالا بنا به حساسیت آنها، از سیستم معاملاتی مبتنی بر مظنهگذاری استفاده میشود که نمونه بارز آن فارکس است که بزرگترین بازار ارز در دنیا میباشد، اما سیستم معاملاتی آن مبتنی بر مظنه میباشد. همچنین میتوان به اوراق مشتقه مبتنی بر طلا در NYMEX یا اوراق آتی فلزات اساسی نظیر مس و فولاد در LME اشاره کرد.

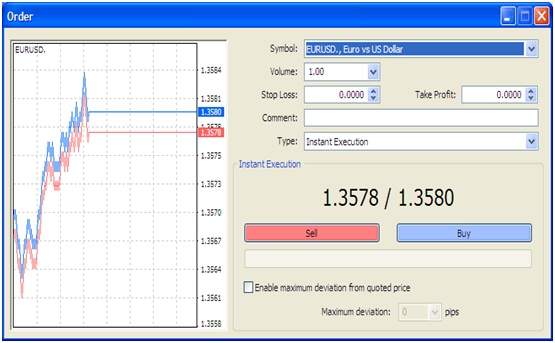

این استاد دانشگاه در ادامه به تصویری از مظنههای خرید و فروش ارزهای مورد معامله در فارکس اشاره کرد و گفت: تصویر زیر مظنههای خرید و فروش را در ارزهای مورد معامله در فارکس نشان میدهد.

همانطور که در تصویر مشخص است تنها مظنههای بازارساز برای هر ارز قابل مشاهده هستند، در صورتی که در سیستمهای معاملاتی مبتنی بر حراج، قیمتها توسط همه معامله گران در سیستم درج میشود و شما میتوانید حداقل سه قیمت سرخط خرید و فروش را مشاهده نمایید. یکی از بازارسازان بزرگ در فارکس بانک HSBC میباشد.

همان طور که تصویر زیر نیز نشان میدهد زمانی که قصد معامله یک ارز در فارکس را دارید، مظنههای خرید و فروش درج شده اند و شما فقط مقدار سفارش و سایر شرایط آن را مشخص مینمایید.

سیف الدینی در بررسی سیستم معاملاتی مبتنی بر حراج که در بازار اوراق مشتقه سهام ایران مورد استفاده قرار می گیرد، خاطر نشان کرد: عدم توجه به این مسئله و استفاده از سیستم معاملاتی مبتنی بر حراج در بازار اوراق مشتقه سهام ایران موجب نقدشوندگی بسیار پایین آن شده که عملاً کارایی این بازار را در کشور از بین برده است.

از طرف دیگر استفاده از سیستم معاملاتی مبتنی بر حراج در معاملات آتی سکه طلا در بورس کالا نیز موجب نوسانات زیاد قیمتی و انحراف قیمت از مقدار منصفانه آن شده و به این ترتیب فرصتهای آربیتراژ زیادی را در این بازار ایجاد کرده است که نشان از کارایی پایین بازار دارد.

وی افزود: این امر نشان میدهد که از یک سو سیستم معاملاتی مبتنی بر حراج برای این بازار نامناسب است و از دیگر سو هر شخصی نباید وارد معاملات پیچیده و با ریسک بالا شود که به این مورد در بازارهای معامله اوراق مشتقه در جهان در جای دیگری پرداخته خواهد شد.

این کارشناس ارشد بازار سرمایه در خاتمه سخنان خود اظهار داشت: بدین ترتیب با درس گرفتن از سیستمهای معاملاتی آتی طلا و سهام در ایران و همچنین مباحثی که توضیح داده شد، پیشنهاد میگردد که از سیستم معاملاتی مبتنی بر مظنه گذاری برای بازار معاملات ارز در ایران استفاده شود تا هم نقدشوندگی مناسبی را در بازار ایجاد نماید و هم قیمت گذاری در آن بر عهده اشخاص و نهادهایی باشد که در مظنهگذاریها هم ارزش واقعی ارز و هم اثرات اقتصادی آن را در نظر بگیرند.

در همین راستا میتوان بازارسازی و مظنه گذاری را به بانکهای تجاری که تحت نظارت بانک مرکزی هستند و یا شرکتهای تأمین سرمایه که به فعالیتهای بازارگردانی در بورس نیز میپردازند و از لحاظ علمی با نحوه تعیین مظنههای خرید و فروش با توجه به میزان عرضه و تقاضا در هر زمان، با میزان موجودی مخزن اوراق بهادار آشنا هستند، سپرد.