تداوم اطمینان با تامین سرمایه تمدن؛

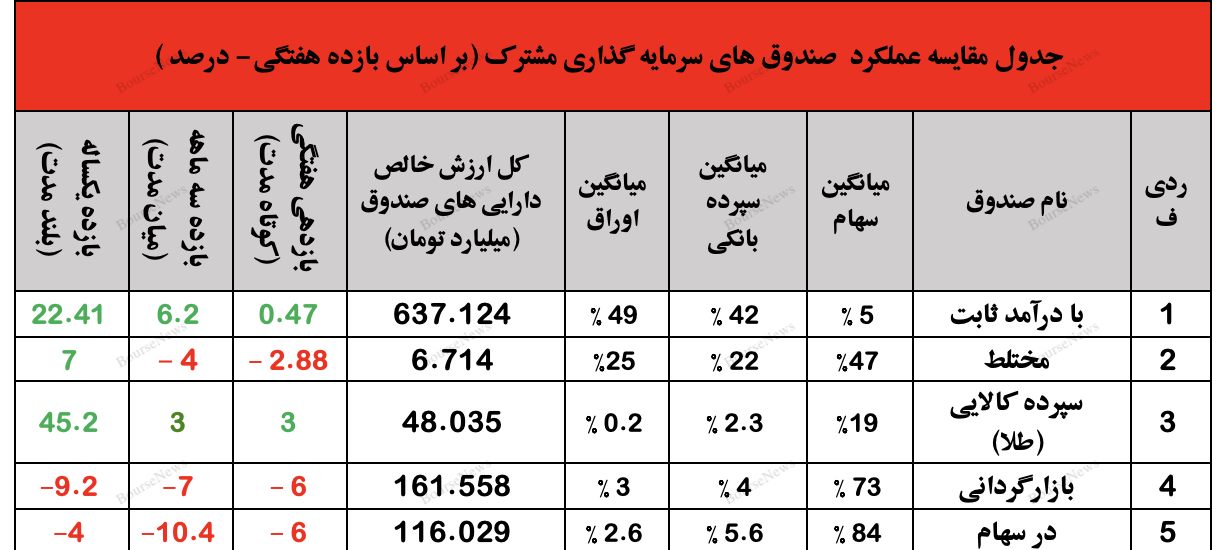

نگاهی جامع به عملکرد صندوق های سرمایه گذاری در هفته ای که گذشت

بی تردید صندوقهای سرمایه گذاری مشترک، یکی از ابزارهای پرکاربرد در بازارهای مالی کشورهای توسعه یافته میباشد. ضرورت تسلط و بهره مندی از علوم مختلف اقتصادی، صنعتی و مالی از یک سو و پیگیری اخبار و اطلاعات روزانه و ۲۴ ساعته رخدادهای داخلی و بین المللی اعم از تغییرات قوانین، اجرای مصوبههای گوناگون، تغییر قیمتهای جهانی کالا و مواد اولیه و ...، از سوی دیگر، سبب شد تا صندوقهای سرمایه گذاری مشترک با استقبال گستردهای از سوی سرمایه گذاران روبرو گردند.

بورسنیوز؛

چندین دهه از حضور فعال و تاثیر گذار صندوقهای سرمایه گذاری در بازارهای مالی دنیا میگذرد. شرکتهای تخصصی و نوابغ زیادی در بازارهای مالی بین المللی توانستند با ثبت بازدهیهای بی نظیر در صندوقهای سرمایه گذاری، اعتماد عموم را به این ابزار مفید جلب کنند.

مکانیزم و ماهیت وجودی و دلیل محبوبیت بالای این صندوق ها، شفاف و منطقی به نظر میرسد. این صندوقها شرایط را برای حضور هر سرمایه گذاری با هر میزان سرمایه، درجه ریسک پذیری و یا ریسک گریزی و هر سطحی از دانش و تسلط به علوم مالی مهیا میسازد.

تعریف و تاسیس انواع صندوقهای با درآمد ثابت برای اشخاص حقیقی و حقوقی ریسک گریز، صندوقهای سرمایه گذاری در سهام برای اشخاص ریسک پذیر، صندوقهای سرمایه گذاری مختلط برای اشخاص حقیقی و حقوقی فرصت طلب، صندوقهای مبتنی بر سپردههای کالایی، صندوقهای مبتنی بر آپشنها و ...، گویای توانایی این ابزار در جذب طیف وسیعی از انواع سرمایه گذاران میباشد.

در بازار سرمایه کشورمان نیز به ویژه در یک دهه گذشته، شاهد تاسیس و فعالیت انواع مختلفی از صندوقهای سرمایه گذاری مشترک میباشیم. علی رغم آنکه نمیتوان از ضعفهای موجود در نحوه اعطای مجوز، مدیریت و عملکرد برخی از صندوقهای سرمایه گذاری فعال در ایران چشم پوشی کرد، با این حال روند جذب منابع و اعتماد روزافزون سرمایه گذاران خرد به این ابزار مالی قدرتمند، غیر قابل انکار است.

در این راستا، "رسانه بورس نیوز" تصمیم دارد تا بنا بر درخواستهای بیشمار شما عزیزان و ایفای نقش خود در افزایش سطح آگاهی و کمک به اتخاذ فرآیند تصمیم گیری سرمایه گذاران، در گزارشاتی هفتگی، به بررسی وضعیت صندوقهای سرمایه گذاری و معرفی اجمالی برخی از بهترین صندوقها با بالاترین عملکرد بپردازد.

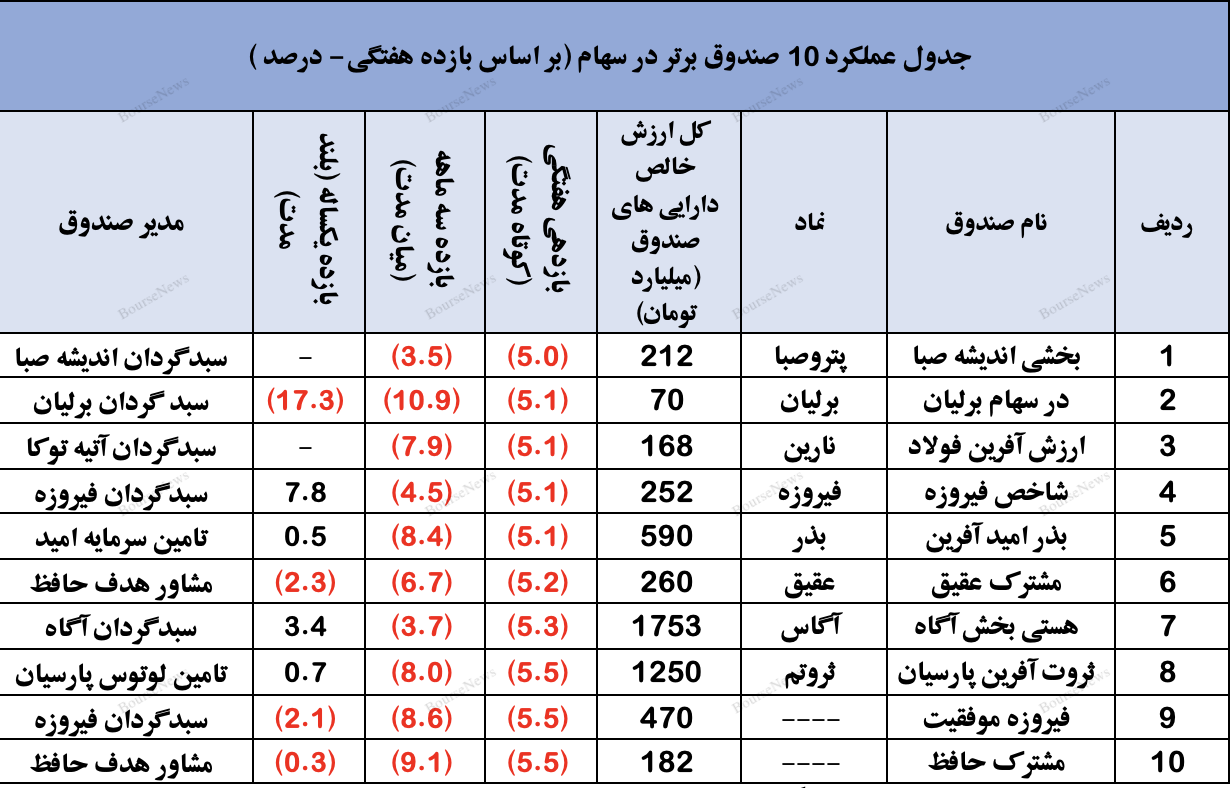

صندوقهای سرمایه گذاری در سهام: (سرمایه گذاران ریسک پذیر)

یکی از اصلیترین صندوقهای سرمایه گذاری فعال در بازار سرمایه کشور، صندوقهای سرمایه گذاری در سهام میباشد. مبنای سرمایه گذاری در این نوع صندوق ها، دریافت و تجمیع سرمایههای خرد و کلان از سهامداران حقیقی و حقوقی توسط مدیر صندوق (وابسته به نهادهای مالی تحت نظارت سازمان بورس و اوراق بهادار کشور) و سرمایه گذاری در سهام شرکتها و نهادهای فعال در بازار سرمایه میباشد.

برخلاف سرمایه گذاران ریسک گریز صندوقهای با درآمد ثابت و سرمایه گذاران کم ریسک صندوقهای مختلط، دارندگان یونیتهای صندوقهای در سهام، ترجیح میدهند با پذیرفتن ریسک بیشتر، از بازدهی بیشتری برخوردار باشند.

احتمالا بسیاری از شما خوانندگان محترم در جریان اتفاقات بازار سرمایه در هفته گذشته هستید. پس از ترور اسماعیل هنیه و داغ شدن شایعات در خصوص نحوه پاسخگویی ایران به اسرائیل، بازاری ناامید کننده و نزولی را در هفته گذشته تجربه کردیم.

شاید اگر مداخلات و تغییرات بازدارنده سازمان بورس در خصوص دامنه نوسان و حجم مبنای سهام شرکتهای فعال در بازار بورس و فرابورس نبود، شاهد یکی از سنگینترین ریزشهای هفتگی بورس در سالهای اخیر بودیم.

شنبه هفته گذشته و در حالی که بسیاری از سهام شرکتها در محدوده ۶ درصد منفی و با صف فروشهای سنگین مواجه بودند، شاهد کاهش دامنه نوسان به ۱ درصد و افزایش حجم مبنای معاملات بسیاری از سهام بودیم که این تصمیم منجر به کاهش چشمگیر حجم معاملات و نقدشدندگی بازار گردید.

ثبت میانگین بازدهی منفی ۶.۰۲ درصدی هفتگی و عملکرد ضعیف بسیاری از صندوقهای سرمایه گذاری در سهام، گویای شرایط عمومی و اسفناک بازار سرمایه در هفته گذشته میباشد. لازم به ذکر است که تا زمان تهیه این گزارش، بازده صندوقهای سرمایه گذاری به طور کامل آپدیت نشده و چه بسا با بروز رسانی کامل عملکرد صندوق ها، این بازدهی منفی حتی بیشتر از ۷ تا ۸ درصد باشد.

• لازم به ذکر است، در هفته گذشته اکثر صندوقها تا تاریخ ۱۶/۰۵/۱۴۰۳ به روز رسانی شده اند. همچنین صندوقهای تازه تاسیسی که فاقد بازده سه ماهه میباشد از جداول گزارش حذف گردیده اند.

همانگونه که مشاهده میگردد، تمام ۱۰ صندوق نخست از حیث بازدهی هفتگی، دارای بازده منفی سرمایه گذاری در هفته منتهی به ۱۶/۰۵/۱۴۰۳ میباشند.

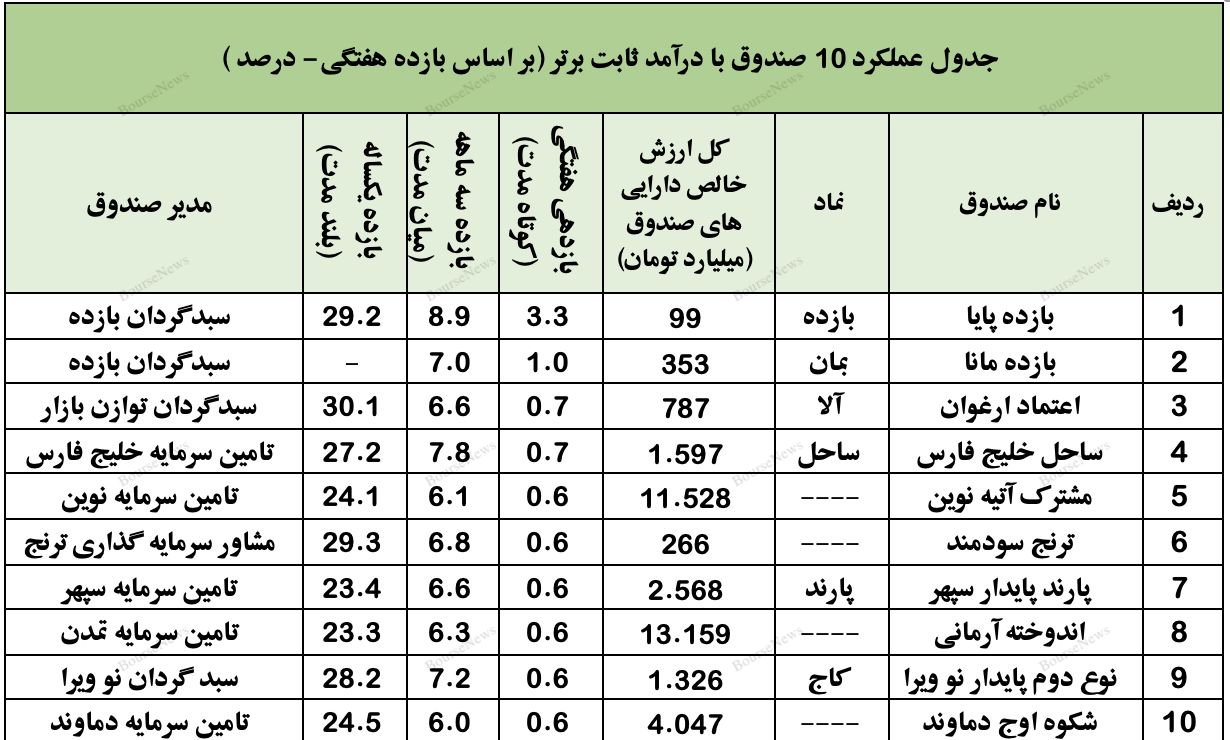

صندوقهای سرمایه گذاری با درآمد ثابت: (سرمایه گذارهای ریسک گریز)

از پرطرفدارترین صندوقهای سرمایه گذاری این روزهای بازار سرمایه، صندوقهای سرمایه گذاری با درآمد ثابت میباشد. در واقع بسیاری از سرمایه گذاران ریسک گریز و یا سرمایه گذارانی که بنا به تحلیل و تشخیص خود ترجیح میدهند، بخشی و یا تمام سرمایه خود را در مقاطع زمانی مختلف (عمدتا در زمان نزول و یا رکود بازار)، به ابزاری با درآمد ثابت و بی ریسک تبدیل کنند، از مشتریان پر و پا قرص این نوع صندوقها میباشند.

از محاسن این صندوقها در مقایسه با سپردههای بانکی میتوان به تبدیل سریع این داراییها به انواع دیگری از اوراق و یا سهام اشاره نمود. (به ویژه صندوقهای ETF و قابل معامله)

همچنین محاسبه نرخ بازدهی مفید بیشتر از سپردههای بانکی آنهم بدون وجود نرخ شکست، از مهمترین مزایای خرید یونیت چنین صندوقهایی میباشد.

در هفته گذشته، با توجه به سهم پایین و تنها ۴.۸ درصدی سرمایه گذاریهای صندوقهای با درآمد ثابت در اوراق سهام شرکت ها، عملکردی خنثی در میان انواع صندوقهای سرمایه گذاری را میتوان به این صندوقها نسبت داد.

اگر چه ثبت میانگین بازدهی هفتگی ۰.۴۷ درصد برای صندوقهای با درآمد ثابت، تفاوت محسوسی با عملکرد این صندوقها نسبت به هفته گذشته و برخی از هفتهها و ماههای گذشته ندارد، با این وجود آنچه مشهود است، عملکرد مناسب این صندوقها در قبال سرمایه گذاران ریسک گریزشان میباشد.

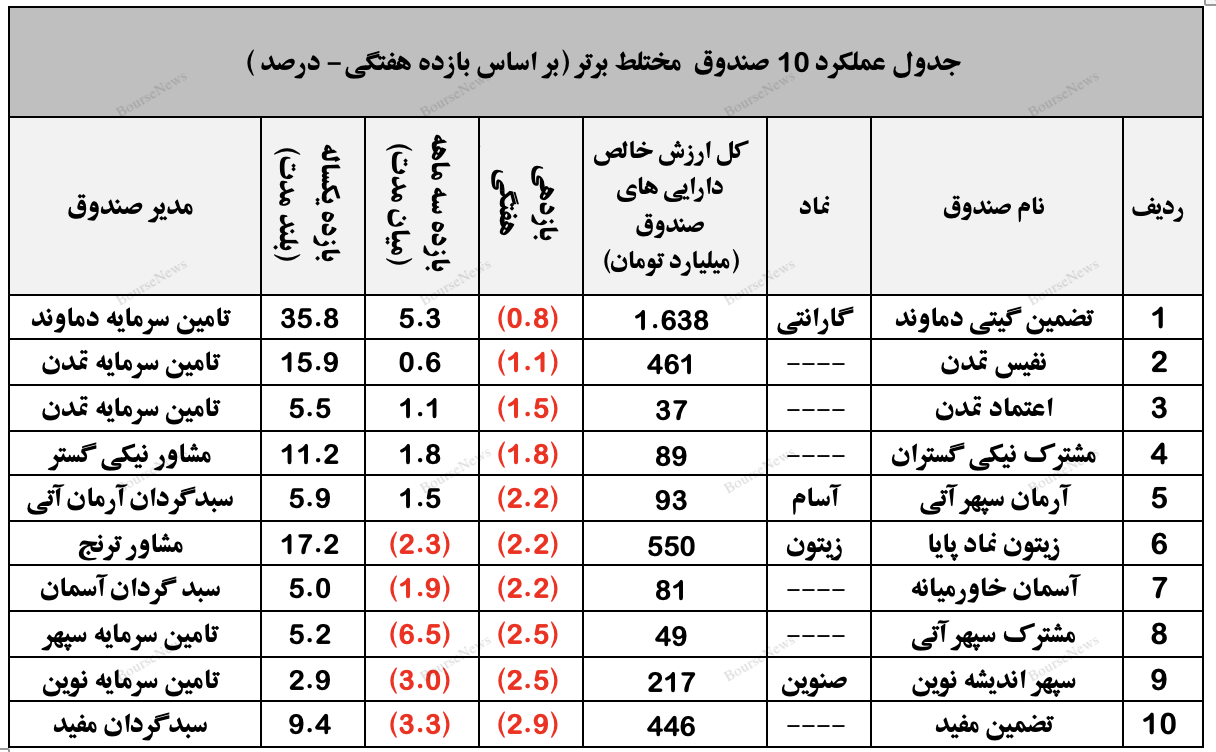

صندوقهای سرمایه گذاری مختلط: (سرمایه گذاران کم ریسک)

ارزش پائین خالص داراییهای صندوقهای مختلط در ایران نشان میدهد که یا ارزیابیهای صحیحی از میزان ریسک پذیری افراد صورت نگرفته است (مانند ارزیابی میزان ریسک پذیری افراد) و یا بسیاری از سرمایه گذاران در دو طبقه ریسک گریز و ریسک پذیر قرار دارند.

به هر حال با توجه به سهم در حدود ۴۷ درصدی سرمایه گذاریهای صندوقهای مختلط در سهام موجود در بازار سرمایه، ثبت بازده منفی و ناامیدکننده این نوع از صندوقها در هفته گذشته غیر منطقی نمیباشد. در حالی که شاهد روند منفی در بسیاری از سهام در هفته گذشته بودیم، صندوقهای سرمایه مختلط در هفته گذشته، بازدهی منفی حدود ۳ درصدی را به ثبت رساندند.

لازم به ذکر است صندوق مختلط آسمان خاورمیانه ثبت بازدهی هفتگی۰.۵ درصدی در عملکرد هفته گذشته، از بهترین صندوقهای سرمایه گذاری فعال در بازار سرمایه بود.

*لازم به ذکر است با توجه به عدم به روز رسانی صندوقهای مختلط در تاریخ ۱۶/۰۵/۱۴۰۳، عملکرد این صندوقها تا تاریخ ۱۷/۰۵/۱۴۰۳ مورد ارزیابی قرار گرفته است.

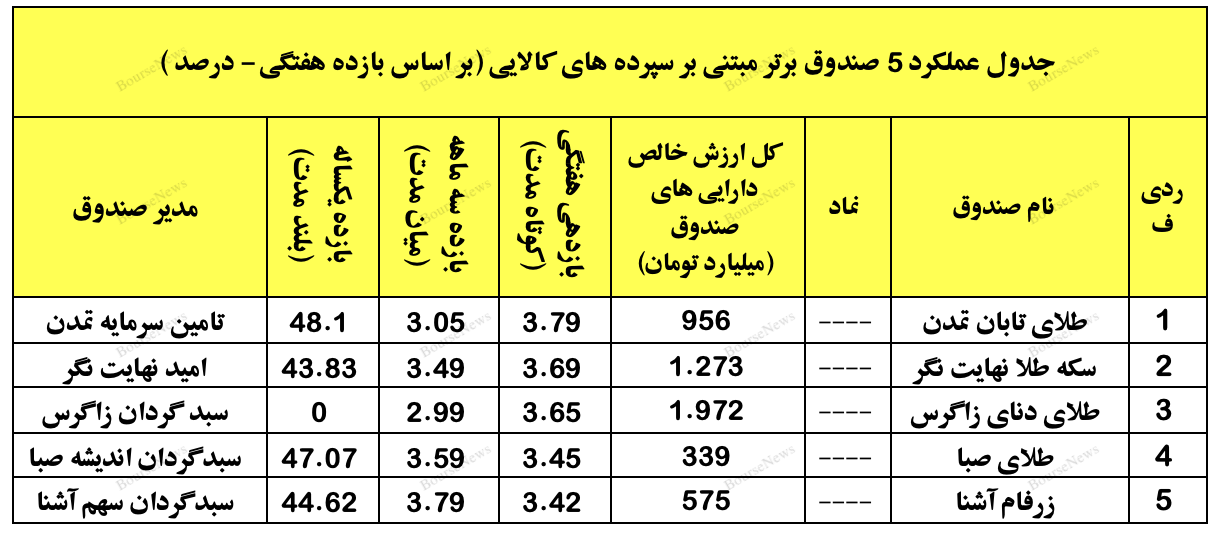

صندوقهای سرمایه گذاری مبتنی بر سپردههای کالایی: (سرمایه گذاران مشتاق به سرمایه گذاری در بازار طلا و ارز)

متاسفانه با توجه به شرایط اسفناک اقتصاد کشور در سالهای اخیر و تلاطمات و جهشهای ناگهانی قیمت ارز، سرمایه گذاری در طلا و دلار همواره یکی از سرمایه گذاریهای معقول و پر بازده در ایران بوده است.

مشکلات ناشی از خرید و نگهداری طلا (عمدتا سکه) و دلار، اعم از امنیت و اعتماد خرید این دو کالا، قابلیت نقد شوندگی، موانع قانونی خرید (قوانین مربوط به قاچاق ارز)، اخذ مالیات، ثبت نام خریداران در سامانههای دولتی و ...، تنها برخی از دلایلی هستند که بسیاری از سرمایه گذاران این حوزه را به سمت خرید یونیت صندوقهای سرمایه گذاری مبتنی بر سپده کالایی (به ویژه مبتنی بر طلا) سوق داده است.

ابزاری که اگر چه شفافیت معاملات را در پی دارد، اما تا حدود زیادی خیال سرمایه گذارانش را از بابت استفاده از نوسانات قیمت طلا و تا حدود زیادی نرخ ارز، راحت کرده است.

اصولا هرچه وضعیت سیاسی و امنیتی کشور دچار نوسانات و تلاطمات بیشتری باشد، شاهد افزایش تقاضا و قیمت طلا و دلار در کشور خواهیم بود. متاسفانه این هفتهها و پس از ترور اسماعیل هنیه، کشور دچار افزایش ریسکهای سیاسی و به تبع آن کاهش ارزش پول بود.

قیمتهای طلای جهانی هم نوساناتی عجیب را در هفته گذشته پشت سر گذاشت و در حالی که بازارهای مالی در بسیاری از کشورهای جهان شاهد ریزشهای سنگین در روزهای ابتدای هفته بود، قیمتهای جهانی طلا نیز به دلیل گمانه زنی در خصوص نرخ بهره آمریکا دچار افت شد.

با این حال ثبت و بازگشت قیمتهای طلای جهانی به کانال ۲۴۳۰ دلاری در آخرین روز هفته گذشته و رشد محسوس قیمت دلار به قیمتهای بیش از ۶۱.۰۰۰ تومان در هفته جاری میتواند منجر به افزایش بیشتر بازده صندوقهای طلا گردد.

با این حال صندوقهای طلا در هفته گذشته موفق به ثبت بازدهی بیش از ۳ درصدی گردیدند.

صندوقهای اختصاصی بازارگردانی هم که این روزها با چالشهای عجیبی نظیر حذف الزام شرکتها به داشتن بازارگردان و شرایط نامطلوب بازار سرمایه، روبرو هستند، با ثبت بازده منفی حدود ۵.۸۸ درصدی، عملکردی همسو نسبت به هفته گذشته به ثبت رساندند؛ بنابراین آنچه میتوان از عملکرد انواع صندوقهای سرمایه گذاری در هفته گذشته، بیان کرد، ثبت بازدهیهایی بعضا منفی، همسو با شرایط کلی بازار سرمایه و بر خلاف روند قیمت دلار است.

همانگونه که در جدول فوق مشاهده میگردد، تنها صندوقهای سرمایه گذاری مبتنی بر سپردههای کالایی موفق به ثبت بازده سالانه ۴۵ درصدی شده اند؛ بنابراین اگر در سال گذشته عملکردی با بازدهی صفر و یا حتی بازدهی منفی تا ۵ درصد را به ثبت رسانده اید خیلی به خودتان سخت نگیرید چرا که برآیند فعالیت سالانه ۱۳۴ صندوق در سهام کشور، بازدهی حدود منفی ۴ درصدی را به همراه داشته است.

معرفی اجمالی صندوق درآمد ثابت"تداوم اطمینان تمدن":

در گزارشات بررسی هفتگی صندوقهای سرمایه گذاری، قصد داریم تا به بررسی اجمالی صندوقهای برتر سرمایه گذاری بپردازیم تا علاوه بر تشویق مجموعهها و مدیران این صندوقها به ادامه روند مطلوب، چشم انداز مناسبی برای سرمایه گذاران و فعالین بازار سرمایه کشور فراهم گردد.

در هفتههای گذشته به بررسی اجمالی برخی از بهترین صندوقهای با درآمد ثابت، در سهام و مختلط پرداختیم. در این هفته قصد داریم به بررسی صندوق با درآمد ثابت تداوم اطمینان تمدن یکی از پر بازدهترین صندوقهای در سهام بپردازیم.

صندوق سرمایه گذاری تداوم اطمینان تمدن، یکی از صندوقهای موفق در کسب بازدهی سالانه در بین صندوقهای در سهام میباشد. این صندوق با " ثبت بازده سالانه بیش از ۲۹.۲ درصدی "، " هشتمین صندوق از حیث بازدهی سالانه " در میان ۱۴۶ صندوق سرمایه گذاری با درآمد ثابت میباشد.

مدیریت صندوق تداوم اطمینان تمدن:

مدیریت صندوق تداوم اطمینان تمدن، بر عهده شرکت تامین سرمایه تمدن با مدیریت امیر مرادی میباشد. همچنین الیاس مبرهن، سمیرا النجانی، زهرا حسینی مکارم از مدیران صندوق تداوم اطمینان تمدن میباشند.

احتمالا کمتر شخص فعالی در بازار سرمایه کشور، نامی از تامین سرمایه تمدن نشنیده باشد. تنوع در ارائه خدمات نوین و مدیریت افراد نام آشنا در این نهاد مالی، همواره این شرکت را از سایر شرکتهای تامین سرمایه کشور متمایز کرده است.

شـرکت تامین سـرمایه تمـدن (سـهامی عـام)، بـه عنـوان فعالتریـن تأمیـن سـرمایه کشـور بـرای چهـار سـال متوالـی بـه انتخـاب سـازمان بـورس و اوراق بهـادار، بـا هـدف ارائـه سـبد کاملـی از خدمـات مالـی بـه مشـتریان خـود در تاریـخ ۱۳۹۰/۱۲/۲۱ بـا شـماره ۴۲۲۵۵۸ در اداره ثبـت شـرکتها و مؤسسـات غیـر تجـاری تهـران بـه ثبـت رسـیده و فعالیـت رسـمی خـود را از تاریـخ ۱۳۹۰/۱۲/۲۷ بـا اخـذ مجـوز فعالیت از سازمان بورس و اوراق بهادار آغاز نموده است.

بیش از ۸۰.۰۰۰ میلیارد تومان داراییهای تحت مدیریت، بیش از ۱۳ صندوق سرمایه گذاری تحت مدیریت و بسیاری دیگر از ابزارهای معرفی شده در حوزه مالی کشور، از اصلیترین دستاوردهای این شرکت در سالهای اخیر میباشد.

ترکیب داراییهای صندوق با درآمد ثابت تداوم اطمینان تمدن:

عمده داراییهای صندوق تداوم اطمینان تمدن، اوراق مشارکت با ۷۸ درصد، سپردههای بانکی با ۱۸ درصد دارایی ها، و سهام با ۳ درصد میباشند.

سرمایه گذاری در سهام:

بر اساس آخرین گزارش ماهانه منتشر شده این صندوق، بخش عمدهای از سهام خریداری شده در این صندوق مربوط به سهام شرکتهای شرمایه گذاری تامین اجتماعی با ۸ میلیارد تومان، ملی مس با ۷.۷ میلیارد تومان و پالایش نفت شیراز با ۷.۲ میلیارد تومان میباشد.

سرمایه گذاری در اوراق مشارکت:

بر اساس عملکرد تیر ماه منتشر شده صندوق، ۱.۳۶۱ میلیارد تومان از منابع صندوق به سرمایه گذاری در اوراق خزانه و سایر اوراق مرابحه اختصاص دارد.

اوراق صکوک اجاره فارس با ۳۳۷ میلیارد تومان و اوراق مرابحه کرمان موتور ۳۳۶ میلیارد تومان اصلیترین اوراق موجود در پرتفوی سرمایه گذاری این شرکت میباشد.

سپردههای بانکی:

۳۱۴ میلیارد تومان سپردههای بانکی موجود در سبد سرمایه گذاری این صندوق تا تاریخ ۲۹ تیرماه سال ۱۴۰۳، نشان از سهم اندک ۱۸ درصدی بانکها از کل منابع این صندوق دارد. لازم به ذکر است، بخش عمدهای از سپردههای بانکی این صندوق مربوط به بانک پاسارگاد، بانک صادرات و بانک تجارت میباشد.

برچسب ها :

اخبار مرتبط

بازدهی یکماهه صندوقهای سرمایهگذاری خصوصی؛

اکسیر بهترین، کمان بدترین!

بازدهی یکماهه صندوقهای اهرمی؛

موج کمترین و جهش بیشترین بازدهی منفی!

نگاهی به عملکرد مطلوب صندوق با درآمد ثابت آسمان امید؛

نگاهی جامع به عملکرد صندوقهای سرمایه گذاری در هفتهای که گذشت

بازدهی ۳ماهه صندوقها چگونه بود؟

"ونچر" یکهتاز میان صندوقهای سرمایهگذاری

نگاهی به عملکرد مطلوب صندوق با درآمد ثابت آسمان امید؛

نگاهی جامع به عملکرد صندوقهای سرمایه گذاری در هفتهای که گذشت

بازدهی ۳ماهه صندوقها چگونه بود؟

"ونچر" یکهتاز میان صندوقهای سرمایهگذاری

بازدهی یکماهه صندوقهای سرمایهگذاری خصوصی؛

اکسیر بهترین، کمان بدترین!

بازدهی یکماهه صندوقهای اهرمی؛

موج کمترین و جهش بیشترین بازدهی منفی!

نگاهی به عملکرد مطلوب صندوق با درآمد ثابت آسمان امید؛

نگاهی جامع به عملکرد صندوقهای سرمایه گذاری در هفتهای که گذشت

بازدهی ۳ماهه صندوقها چگونه بود؟

"ونچر" یکهتاز میان صندوقهای سرمایهگذاری

بازدهی یکماهه صندوقهای سرمایهگذاری خصوصی؛

اکسیر بهترین، کمان بدترین!

بازدهی یکماهه صندوقهای اهرمی؛

موج کمترین و جهش بیشترین بازدهی منفی! ارسال نظر

اخبار روز

خبرنامه