همانقدر که از بالا رفتن دلار خوشحالید، همانقدر هم بترسید

بورس نیوز:

همانگونه که اطلاع دارید بسیاری از سهامداران و کارشناسان بازار سرمایه، رشد نرخ دلار در روزها و ماههای گذشته را یکی از مهمترین عوامل و پتانسیلهای رشد بازار سرمایه در ماههای آتی میدانند. شاید با نگاهی عمیقتر و با چشماندازی واقعبینانهتر، میتوان دید علیرغم آنکه رشد نرخ دلار منجر به افزایش مبالغ فروش شرکتهای صادراتمحور میگردد و حتی با توجه به تورم محتمل و رشد نرخ محصولات، درآمد سایر شرکتهای غیر صادراتی را نیز تحت تأثیر قرار میدهد، اما این افزایش نرخ چندان بدون چالش هم نیست.

باعث تأسف است که بسیاری از تحلیلهای موجود در فضای اقتصادی و بازار سرمایه کشور، تنها پیرامون تک عامل رشد نرخ ارز است و کمتر کسی از تشدید رکود، معضلات تسویه وامهای ارزی شرکتها، افزایش چشمگیر بهای تمامشده کالاهای تولیدی و ...، سخن میگوید.

بهواقع اگر قرار بود وضعیت تمام شرکتهای تولیدکننده و شرایط کلان اقتصادی کشورها با کاهش ارزش پول ملی و فروپاشی اقتصادی بهتر شود، احتمالاً در سالهای گذشته، نام شرکتهای فعال در ونزوئلا، آرژانتین، کوبا، لبنان، سوریه، یمن، ترکیه و ایران را میبایست در صدر شرکتهای بزرگ دنیا میشنیدید.

شاید با دیدی سطحی و برای تسلای خاطر بخش بزرگی از مالباختگان بورس در سالهای گذشته، بتوان صحبتهای وزیر اقتصاد و رئیس بانک مرکزی را در خصوص نقش افزایش ۶۰ درصدی دلار توافقی و ۳۰ درصدی قیمت دلار آزاد در رونق بازار سرمایه را باور کرد، اما با نگاهی عمیقتر میتوان دید که رشد بیش از ۶۰ درصدی قیمت دلار در کشور بحرانزدهای همچون ایران، تبعاتی جبرانناپذیر بر روند تولیدکنندگان و اقتصاد کشور خواهد داشت و قضیه به این سادگیها هم نیست.

در گزارش چهارشنبههای داغ این هفته قصد داریم تا با بررسی اجمالی تبعات رشد نگرانکننده دلار بر روند فعالیت شرکتهای تولیدکننده، یادآور شویم که نمیتوان تنها به برخی از زوایای مثبت رشد سریع و خجالتآور قیمت ارز در ماههای گذشته پرداخت و سایر موارد را نادیده گرفت.

در این گزارش سعی میکنیم تا تنها به بررسی چند مورد از تبعات منفی و چالشهای نگرانکننده افزایش نرخ دلار، بپردازیم چرا که برشمردن و توضیح در خصوص تعداد زیاد عوامل، از حوصله خوانندگان خارج خواهد بود.

۱- تشدید رکود و کاهش قدرت خرید مصرفکنندگان

اگر از صادرکنندگان بهعنوان مهمترین منتفعین افزایش نرخ ارز، چشم پوشی کنیم، شرایط برای بسیاری از شرکتهایی که خدمات و محصولات خود را بهصورت داخلی میفروشند، بسیار پیچیدهتر از قبل است.

همانگونه که بسیاری از شما خوانندگان و مخاطبان عزیز بورس نیوز، استحضار دارید بخش عمدهای از رکود و بحران شرکتهای تولیدکننده داخلی در سالهای گذشته، با نرخ تورم بالا و کاهش چشمگیر قدرت خرید مصرفکنندگان مرتبط بوده است.

اکنون در چنین شرایطی که کشور با شرایط نگرانکننده و رکود تورمی بالایی دستوپنجه نرم میکند، آیا افزایش حتمی تورم بهواسطه رشد قیمت ارز و کاهش شدید قدرت خرید مصرفکنندگان میتواند کمکی به بهبود وضعیت کارخانهها و شرکتهای داخلی نماید؟

کافی است نگاهی به آمار پروانههای صادرشده پایان کار شهر تهران در ۹ ماهه ابتدایی سال جاری بیندازید تا متوجه شوید، شکاف قیمتی و قدرت خرید مصرفکننده، چگونه حتی مهمترین صنایع را هم تحتالشعاع و ورطه ورشکستگی میکشاند.

آیا مردم با چنین تورم و قیمت دلاری میتواند به خرید کالاهایی جز کالاهای ضروری و رفع احتیاجات اولیه فکر کنند؟ چه شخصی از طبقه متوسط و پائین جامعه (که البته بیش از ۹۰ درصد از مردم کشور را شامل میشوند)، حاضر است غذا نخورد، اجارههای سنگین مسکن و هزینههای کمرشکن خدمات پزشکی را نپردازد تا بیش از ۱.۲ میلیارد تومان پول یا مفت را خرج خرید خودروی دنا و یا هر خودروی مضحک دیگری از خودروسازان داخلی کند؟

حتی اگر برخی شرکتها بهعنوان تولیدکنندگان محصولات نهایی مطرح نباشند، رکود موجود نقش بسیار بااهمیتی در کاهش تقاضای محصولات میانی این شرکتها خواهد داشت.

بیاید بعد دیگری از تشدید رکود موجود را بررسی کنیم:

افزایش چشمگیر دوره وصول مطالبات، رشد بالای هزینههای مالی و افزایش ریسکهای اعتباری

احتمالاً بسیاری از کسانی که تا حدودی با پروسه تولید در شرایط کنونی آشنا هستند و یا در مجامع عمومی شرکتها حضوری فعالتر دارند، میدانند که پروسه وصول مطالبات در برخی شرکتها از نقدی به تهاتر کالا به کالا تبدیلشده است.

حتی با فرض آنکه شرکتها در تأمین مواد اولیه و پرداخت هزینه تهیه آن دچار مشکل نباشد، بسیاری از شرکتها این روزها از افزایش چشمگیر دوره وصول مطالبات و مشکلات عدیده تأمین سرمایه در گردش و هزینههای حقوق و دستمزد نالانند.

زنجیره عدم وصول مطالبات و عدم پرداخت بدهی در برخی از شرکتها، بهقدری پیشرفت کرده است که کار به تأمین مالی شرکتها با نرخهای بهره ماهانه ۶ تا ۷ درصد رسیده است (به زبان سادهتر شرکتهای بزرگ تولیدی بابت رفع احتیاجات نقدی جاری خود، محتاج نزول خوران عزیز شدهاند). همین موضوع نشان میدهد که این شرکتها تا چه اندازه ناچارند برای تأمین مالی فعالیتهای روزمره، به پرداخت هزینههای مالی سنگین و پذیرش ریسکهای شدید اعتباری تن دهند.

ممکن است در روزهای گذشته نطقهای همتی در مجلس را شنیده باشید. همتی در بخشی از صحبتهایش رسماً اعلام کرد که بانکها را از پرداخت وامهای ریالی منع کرده تا بدینوسیله بتوانند بخشی از رشد نقدینگی را مهار و یا سرعت آن را کندتر کنند.

در چنین شرایطی خبر دارید که بسیاری از شرکتهای تولیدی نیاز به نقدینگی خود را از چه محلهایی و با چه درصدهایی تأمین میکنند؟

به نظر میرسد در شرایط کنونی، افزایش نرخهای فروش خدمات و محصولات در بسیاری از شرکتها از اولویت خارجشده و جای خود را به فروش محصول به هر قیمتی آن نیز بهصورت نقد و یا با دوره وصول کوتاهمدت داده است؛ بنابراین همانگونه که اشاره شد ادامه و تشدید رکود با افزایش قیمت دلار علیرغم آنکه میتواند منجر به رشد قیمت و بهای تمامشده محصولات گردد، میتواند منجر به افزایش چشمگیر هزینههای مالی و ریسکهای اعتباری شرکتها شود.

۲- تکلیف شرکتهایی که وام ارزی دارند و محصولات خود را داخلی میفروشند، چیست؟

احتمالاً لازم به یادآوری نیست که مدیران شرکتهایی که در این روزها، ناچار به تسویه اقساط و اصل وامهای ارزی هستند، چه حالی دارند.

علی رغم شعارهای جناب همتی در خصوص آزادی نرخ دلار و مزایای این آزادسازی برای شرکتهای تولیدی، اشعار و ابیات مختلفی هم از ایشان در خصوص ثبات فضای اقتصادی و لزوم پیشبینی پذیر بودن شرایط برای سرمایهگذاران شنیدهاید.

بهعنوانمثال اگر شما، تنها ۳ یا ۴ ماه قبل، از نرخهای ۷۷ تا ۸۰ هزارتومانی دلار با مدیران شرکتهایی با وام ارزی و لزوم تسویه آن صحبت میکردید، دچار سکتهای خفیف میشدند. آیا جناب همتی از رشد بیش از ۵۵ درصدی قیمت دلار نیمایی و بیش از ۳۰ درصدی دلار آزاد در ۳ ماه، ثبات و پیشبینی پذیر بودن اقتصاد را استنباط میکنند؟

شاید بهتر است با مثالهایی وضعیت و بلایی که بر سر شرکتهای بهرهمند از وام ارزی میآید را بررسی کنیم:

شرکت تولید برق ماهتاب کهنوج

یکی از شرکتهایی که با بدهی سنگین ارزی در بازار بورس پذیرش و تاکنون جز زیان برای سرمایهگذاران خود به بار نیاورده، شرکت تولید برق ماهتاب کهنوج با نماد "بکهنوج" است.

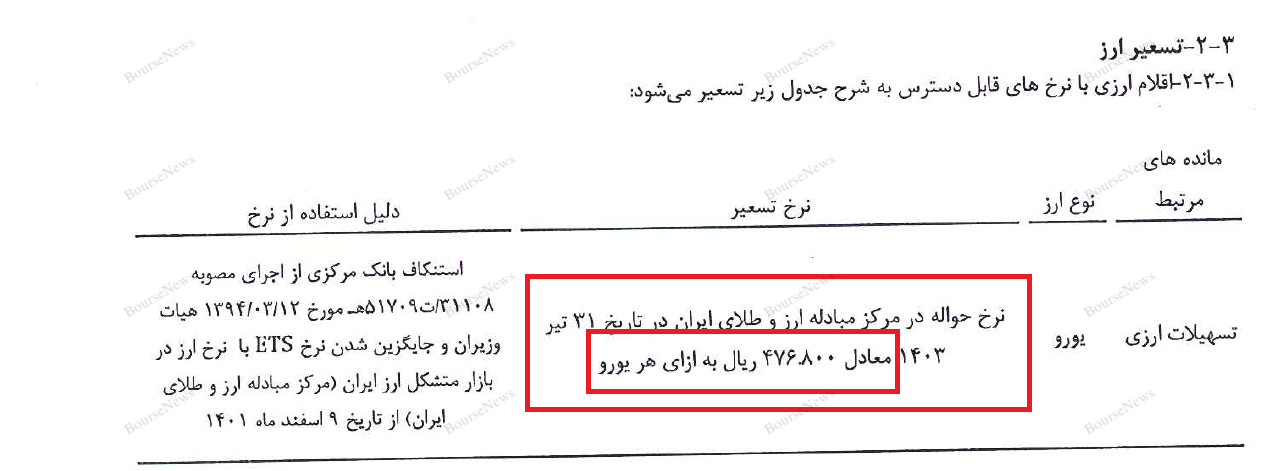

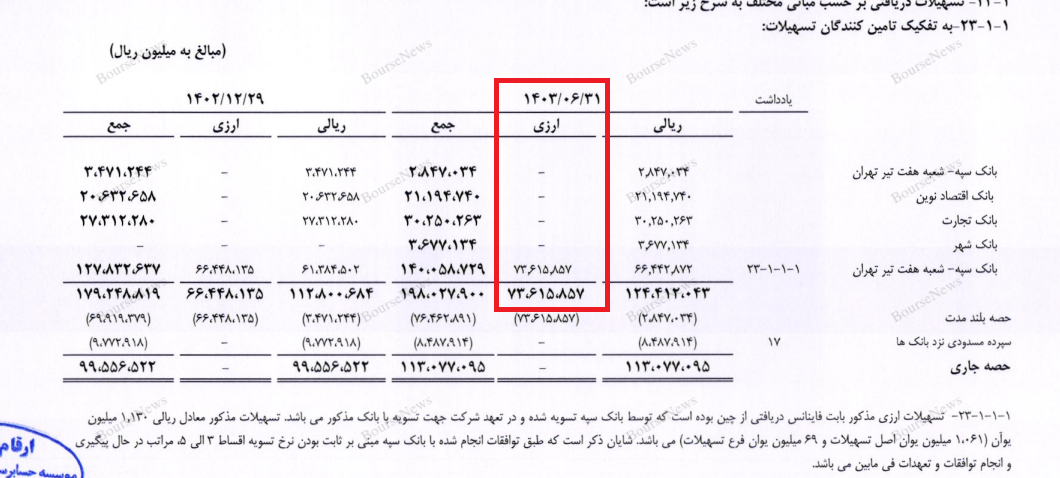

شرکتی با بدهی ارزی ۳۷۰ میلیون یورویی که با احتساب یوروی ۴۷.۰۰۰ تومانی، سالانه ۶۰۰ میلیارد تومان هزینه مالی و صدها میلیارد تومان هزینههای استهلاک شناسایی میکند.

اکنون تصور میکنید با نرخ یوروی ۸۳ تا ۸۵ هزارتومانی، هزینههای مالی سالانه و تسعیر وامهای ارزی این شرکت چه ارقامی را به ثبت خواهد رساند؟ چند دهه طول میکشد تا درآمدهای ناچیز این شرکت بتواند زیان انباشته این سالها را پوشش دهد؟

شرکت پتروشیمی لردگان

فضای با ثبات اقتصادی به این معناست که هلدینگی (خلیجفارس) با طرحهای توجیهی اقتصادی، تصمیم به احداث یک مجتمع پتروشیمی و اخذ تسهیلات ارزی نماید و تنها در طول ۱۰ سال نرخ ارز محاسبهشده در طرح توجیهی سرمایهگذاری این شرکت از ۳.۰۰۰ تومان به ۷۷.۰۰۰ تومان افزایش پیدا کند.

بنا به گفته شرکت، آیا بانک درمانده سپه، حاضر است قید چنین اختلاف قیمت ارزی را بزند یا خیر، مهم نیست. مهم آن است که این شرکت از چه محلی قرار است نزدیک به ۲۰.۰۰۰ میلیارد تومان تسهیلات دریافتی خود را تسویه نماید.

لازم به توضیح است که این شرکت با شناسایی ۱.۳۰۰ میلیارد تومان هزینه مالی در ۶ ماهه نخست، زیانی ۸۴۰ میلیارد تومانی را روانه سامانه کدال کرده است و مشخص نیست این هزینههای مالی و یا استهلاک تفاوت تسعیر ارز چه تبعاتی را برای شرکت خواهد داشت.

شرکتهایی که مواد اولیه وارد میکنند

اما یکی از مهمترین سؤالاتی که میتوان درباره شرکتهای غیر صادراتی پرسید این است که آیا شرکتهایی نظیر شرکتهای خودروسازی که بهتازگی و با کلی حاشیه، موفق به اخذ مجوز افزایش ۳۰ درصدی محصولات خود شدند، از این ماه به بعد میتوانند قطعات خود را با نرخهای قبلی تأمین کنند و یا قرار است با افزایش نرخ قطعه و بهای تمامشده با رشد ۵۰ تا ۶۰ درصدی مواجه شوند؟

آیا به این فکر کردهاید که قطعه سازان قرار است قطعات عمدتاً وارداتی خود را با دلار چند تومانی با خودروسازان حساب کنند؟ آیا میدانید با این اوضاع، احتمال افزایش چشمگیر بهای تمامشده این شرکتها بسیار بیشتر از افزایش درآمدهایشان است؟

در مورد صنعت داروسازی و واردات مواد اولیه چه فکر میکنید؟ کافی است مشکلات ناشی از افزایش چشمگیر قیمت ارز و عدم تخصیص ارز دولتی به برخی از داروها را به روند نگرانکننده این صنعت و دوره وصول مطالبات اسفناکش اضافه کنید تا متوجه شوید این صنعت وارد چه فازی گردیده است؟ آیا دولت خود را از قیمتگذاری محصولات دارویی کنار میکشد و یا با ورود به قیمتگذاریهای دستوری، تیر خلاص را به این صنعت خواهد زد؟

تولیدکنندگان لوازمخانگی و مونتاژ کنندگان محترم وطنی چه خواهند کرد؟ آیا افزایش نرخهای محتمل و وابسته به بهای قطعات وارداتی، منجر به تشدید و رکود مضاعف فروش نخواهد شد؟ در مورد صنعت قطعه و تجهیزات و لاستیکسازیها چه نظری دارید؟

سخن آخر

همانگونه که در گزارش نیز اشاره شد ممکن است در کوتاهمدت و با توجه به جو به وجود آمده در بازار سرمایه، برای بسیاری از سرمایهگذاران توجه به مسائل تحلیلی از اهمیت بالایی برخوردار نباشد، اما با انتشار صورتهای مالی و در بلندمدت، تحلیل وضعیت و بررسی جوانب مختلف اتفاقات ناخوشایند رویداده، میتواند شما عزیزان را از ضرر و زیانهای سنگین محفوظ بدارد.

بورسنیوز، رسانه تخصصی بازارسرمایه در راستای شفافیت هرچه بیشتر و روشنشدن مسیر سرمایهگذاری سهامداران، آمادگی درج پاسخ نهادهای ذکر شده در مطلب را دارد.

اما، تو گویی کشور در دست آموزش دیده های استعمار، سرسپردگان و گماشگان، درست مشغول نقطه مقابل راه صحیح هستند و از طرفی در بوق و کرنا می کنند که ارزش ریال باید بیشتر به فاضلاب رود بجای آنکه دلار و شادی و جشن و هوای سالم و خودروهای شاسی بلند چینی بقیمت خرید یعنی 500 میلیون تومان (نه 2 میلیارد و 500 میلیون تومان) و حذف انرژی هسته ای مازوت سوز فراهم کننده کاسبی برای نفوذی برای خرودج دلار با واردات قطعه و خودرو و پای دبش و داروهای تاریخ مصرف گذشته و بازار گرم کردن تنور اسلحه فروشی در منطقه برای اسلحه سازی های استعمار درکنار هدف تحریم کردن ایران بمنظور مفتبری نفت و گاز و اینک برق.