فقط ساختمان هایتان را در بورس به مردم قالب نکرده بودید، که آن هم با موفقیت انجام شد

به گزارش بورس نیوز، باور کنید همانقدر که دیدن سودکردن سهامداران خرد به واسطه روند مثبت و رشدهای چشمگیر شاخص و قیمت سهام در روزهای رونق بازار خوشحالکننده است، به همان میزان نیز دیدن افراد مالباخته و نالان از نزول بازار و افت قیمت سهام ناراحتکننده و تاسفبار است.

متاسفانه یکی از کاستیهای بازار سرمایه که در سالهای گذشته به طور مداوم منجر به از بین رفتن سرمایه و نارضایتی قشر وسیعی از سرمایهگذاران خرد و آماتور بازار شده، بیتوجهی به تحلیل و عدم تسلط بر نحوه ارزشگذاری سهام شرکتهای فعال در بازار سرمایه است.

همچنین شوربختانه یکی از مهمترین سویههای رفتاری که نمونههای آن به وضوح در بازار سرمایه کشور قابل مشاهده است، رفتار گلهای (herd behavior) و تقلید کورکورانه سرمایهگذاران از رفتارهای جمعی است. بیتردید این سویه رفتاری مخرب، چه در بازارهای نزولی و با افزایش فشار عرضه در سهام ارزنده و چه در بازارهای صعودی و خریدهای غیرمنطقی در سهام کمارزش و زیانده، تبعات جبرانناپذیری را به همراه خواهد.

باور بفرمایید سرمایهگذاران بازار بورس در ایران، سالهای سال است که عادت کردهاند سهام شرکتها را یا در صف خرید، بخرند یا در صف فروش، سهام خود را عرضه کنند. انگار در این بازار چیزی به نام تعادل تعریف نشده و بسیاری از سرمایهگذاران نمیتوانند با کنترل هیجانات خود، استراتژی مشخصی را دنبال کنند.

البته این موضوع تنها منحصر به سرمایهگذاران خرد نیست و نگارندگان این گزارش به واسطه سالها تجربه در نهادهای مالی، نمونههای متعددی از این سویه رفتاری را حتی در میان مدیران سبدهای بزرگ یا صندوقهای سرمایهگذاری نیز مشاهده کردهاند.

بیشک یکی از موضوعاتی که در روزهای گذشته بسیاری از تحلیلگران و کارشناسان بازار سرمایه را آزردهخاطر کرده است، خریدهای عجولانه و غیرمنطقی سهام شرکتهای بیارزش و زیانده است.

شاید بد نباشد در روزهای کنونی که شاهد هیجانات خرید سرمایهگذاران و سرریزشدن اشتیاق خرید سهام شرکتهای سودده و زیانده در میان سرمایهگذاران هستیم، اشارهای کوتاه به نمونهای از این رفتارها، عدم توجه به تحلیلهای مالی و غفلت از روشهای ارزشگذاری سهام شرکتها داشته باشیم.

گزارش چهارشنبههای داغ این هفته را به معاملات عجیب یونیتهای صندوق سرمایهگذاری املاک و مستغلات ارزش مسکن و سایر صندوقهای مشابه اختصاص میدهیم.

قرار نیست هر چیزی را در بورس به مردم بفروشید

اولین موضوعی که در خصوص معاملات عجیب و نگرانکننده یونیت صندوقهای سرمایهگذاری املاک و مستغلات جلب توجه میکند، چرایی پذیرش چنین صندوقهایی بیکیفیتی در بازار سرمایه ناکارا و ضعیف کشور است.

بیتردید شما هم میدانید و ما هم میدانیم که بسیاری از ابزار ایجاد شده در بازار سرمایه کشور حاصل تراوشات ذهنی، نبوغ و استعدادهای برخی فارغالتحصیلان دانشگاه امام صادق شاغل در سازمان بورس نیست و اصولا این ابزار نسخه کپی و تحقیر شده ابزارهای کارآمد بازارهای مالی جهانی است. اما احتمالا ضرورت به کارگیری نسخههای ضعیف و غیرکارشناسی چنین ابزاری در بازار سرمایه ایران، مربوط به نفوذ نهادهای دولتی و ذوقزدگی مدیران سازمان بورس به دلیل افزایش تعدادی ابزارهای ناکارآمد است.

احتمالا بسیاری از شما مخاطبان عزیز و فعالان قدیمی بازار سرمایه، صندوقهای زمین و ساختمان و عاقبت این صندوقها در بازار سرمایه را به یاد میآورید. صندوقهایی که با تبلیغات مختلف در سال ۱۳۹۳ و ابتدای دولت روحانی شروع به فعالیت کردند و به اذعان بسیاری از کارشناسان و حتی مدیران دولتی نتوانست به هیچ توفیقی دست یابد.

با این حال راهاندازی آن صندوقها در بازار سرمایه بیعمق ایران درس عبرتی به همراه نداشت و در دو سال اخیر پای صندوقهای املاک و مستغلات هم به بازار سرمایه باز شد.

صندوق املاک و مستغلات، نسخهای مضحک از آن چیزی که در دنیا وجود دارد

طبق معمول و به مانند سیاستهای کلی کشور در سالهای اخیر، سازمان بورس ایران نیز با کپی کردنهای ناقص و بومیسازیهای مضحک ابزار مالی رایج در دنیا، نقش مهمی در بیاعتبار کردن ابزارهای مالی جهانی دارد.

متاسفانه آن چیزی که در ایران به اسم صندوق سرمایهگذاری املاک و مستغلات به مردم و سهامداران خرد، قالب کردهاند، همان املاک بادکرده و بیمشتری مانده سازمانها و بانکهای خصولتی و دولتی است که با چند برابر قیمت در بازار بورس به مردم میفروشند.

احتمالا قرار بر این بوده که صندوقهای سرمایه گذاری املاک و مستغلات در ایران نسخهای از صندوقهای مطرح و با ارزش REIT (Real Estate Investment Trust) باشد. لازم به ذکر است، این صندوقها در انواع مختلف خود بیش از ۴ تریلیون دلار دارایی ناخالص در آمریکا دارند.

شاید برایتان جالب باشد که REITهای عمومی در آمریکا بیش از ۵۸۰.۰۰۰ ملک و حدود ۱۵ میلیون هکتار زمین را تحت مدیریت دارند. REITها در طیف گستردهای از انواع املاک و مستغلات از جمله دفاتر، ساختمانهای آپارتمانی، انبارها، مراکز خردهفروشی، امکانات پزشکی، مراکز داده، برجها زیرساختها و هتلها سرمایهگذاری میکنند.

بیشتر REITها بر اساس یک مدل تجاری ساده و قابل درک عمل میکنند. شرکت با اجاره فضا و جمع آوری اجاره املاک خود، درآمدی ایجاد میکند که سپس به صورت سود سهام به سهامداران پرداخت میشود.

اما دارایی این صندوقها در ایران چیست؟

نمیدانم اصلا میتوان اسم صندوقهای فعال در ایران را صندوق سرمایهگذاری املاک و مستغلات نامید یا خیر. به عنوان نمونه صندوق سرمایهگذاری املاک و مستغلات ارزش مسکن به عنوان اولین صندوق فعال از این نوع، تنها یک ساختمان بادکرده و بیمشتری مانده صندوق بازنشستگی کشوری را در قالب یک دارایی ۱۵۰ میلیارد تومانی (به لطف کارشناسان همیشه همراه دادگستری) به ملت شهیدپرور و همیشه در صحنه بازار سرمایه کشور قالب کرد.

اما شاید بپرسید مگر مشکل این صندوق چیست که اینقدر بی رحمانه در خصوص آن صحبت میکنیم:

۱- ۲۶ ماه از تاسیس این صندوق میگذرد ولی هیچ سرمایه گذاری جدیدی صورت نگرفته است:

باور کنید اصولا هدف از تاسیس و حتی سرمایهگذاری در چنین صندوقهایی در جهان، متنوع بودن سرمایهگذاریهای ملکی این صندوقهاست که ریسک سرمایهگذاران را به طرز چشمگیری کاهش میدهد.

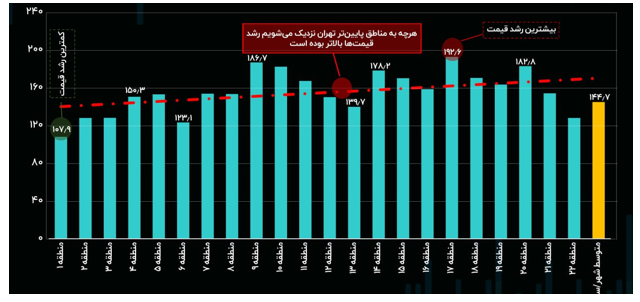

به عنوان نمونه اگر قرار است یک صندوق REIT در حوزه املاک مسکونی سرمایهگذاری کند، میبایست املاک مسکونی مختلفی در مناطق پر پتانسیل مختلف خریداری نماید تا از تورم کلی جا نماند. برای روشنتر شدن موضوع در بازار مسکن تهران در سالهای اخیر رشد قیمت املاک مسکونی در مناطق پایینتر و محرومتر تهران از رشد قیمت در مناطق بالا به مراتب بیشتر بوده است.

به عبارتی همانگونه که در نمودار فوق مشاهده میگردد، اگر یک صندوق سرمایهگذاری املاک و مستغلات، تمام تمرکز خود را صرف سرمایهگذاری و کار در منطقه یک تهران میگذاشت، بازده قیمتی در حدود ۳۲ درصد کمتر از میانگین کل و بیش از ۸۰ درصد کمتر از منطقه ۹ تهران بدست میآورد.

همین مثال ساده را نیز میتوان به بازار اجاره و هدف اصلی صندوقهای املاک و مستغلات تعمیم داد.

حال سوال اینجاست که مدیران صندوق ارزش مسکن چگونه و با چه سیاستهایی نسبت به متنوعسازی و کاهش ریسک سرمایهگذاران اقدام کردهاند. یک ملک در ۲۶ ماه گذشته در پرتفوی موجود بوده و همان ملک همچنان هم موجود است ولاغیر.

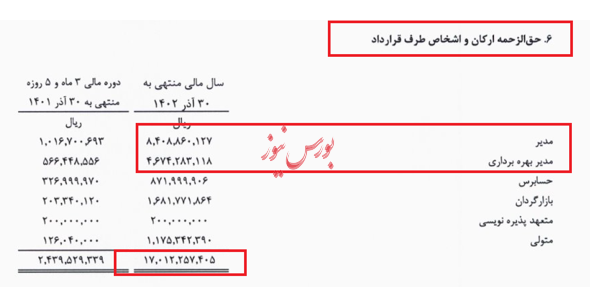

۲- پول یامفتی که به اسم کارمزد مدیر صندوق و سایر ارکان از مردم کسر میشود:

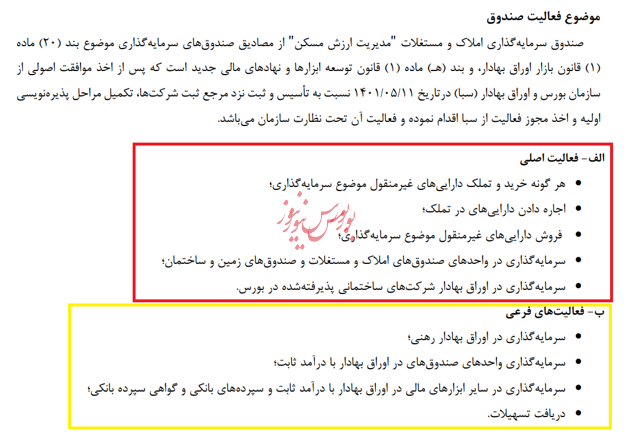

به موضوع فعالیت صندوق ارزش مسکن نگاه کنید.

سوال اینجاست که آیا من یا شما نمیتوانستیم نقش مدیر صندوق را در دو سال گذشته بازی کنیم؟ ملک که همان ملک قبلی است، هیچ یک از فعالیت اصلی این صندوق هم که انجام نشده، پس دقیقا این دوستان بابت کدام خدمات سالانه یک میلیارد تومان کارمزد مدیری دریافت میکنند.

۳- سوء استفاده از این مردم بیچاره تمامی ندارد:

شاید برایتان جالب باشد که صندوق بازنشستگی کشوری که در خوشبینانهترین حالت حتی نمیتوانست کل ملک خود را به قیمت ۱۰۰ میلیارد تومان به فروش برساند، به لطف سرمایهگذاران شهیدپرور و همیشه در صحنه، موفق شد تنها با فروش ۵۰ درصد از یونیتهای صندوق در ۵ روز ابتدایی عرضه صندوق، ۱۱۲ میلیارد تومان پول به جیب بزند.

(میانگین فروش حدود ۸۰ میلیون یونیت این صندوق در ۵ روز ابتدایی ۱۳۰۰ تومان بود که این قیمت ۳۰ درصد بیش از NAV هر یونیت است)

این مهم میسر نبود جز با حماسه آفرینیهای سهامداران همیشه در صحنه و مدیران همراه سازمان بورس.

لازم به ذکر است که ۵۰ درصد یونیتهای باقیمانده از صندوق هم سود قضیه است که نوش جان صندوق ورشکسته بازنشستگی کشور باشد.

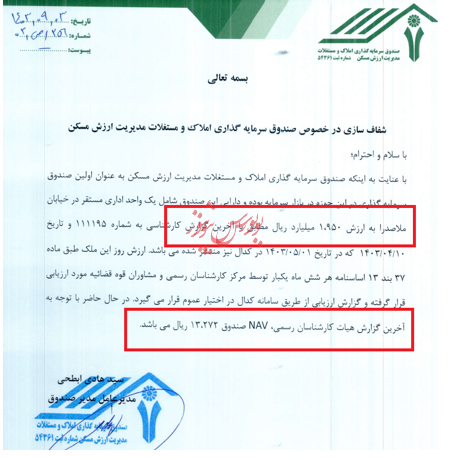

۴- از ماست که بر ماست. هیچ کس به اندازه سرمایه گذاران بورس مقصر نیست

پس از حماسه آفرینی و کمک سرمایهگذاران خیرخواه به صندوق ورشکسته و درمانده بازنشستگی کشوری، در روزهای گذشته و پس از گذشت ۲ سال، سرمایهگذاران خرد جوزده دست به حماسهآفرینی دیگری زدند و در حالی که مدیران صندوق ارزش مسکن، با انتشار اطلاعیهای در سامانه کدال، قسم خوردند که ارزش ملک موجود در این صندوق که تنها دارایی صندوق هم بوده، در حدود ۱۹۵ میلیارد تومان است و ارزش خالص کل داراییهای هر یونیت صندوق تنها ۱.۳۲۷ تومان است، سرمایه گذاران عزیز قیمت هر یونیت به بیش از ۲۶۰۰ تومان رساندند.

به عبارتی این دوستان و سرمایهگذاران خرد آماتور، به چنان اعتماد به نفس و قدرتی در تحلیلهای مالی دست یافتهاند که باور دارند ساختمان بادکرده و غیرقابل فروش ۱۹۰ میلیارد تومانی (البته الطاف بیکران کارشناسان رسمی دادگستری را هم در این قیمت گذاری مدنظر قرار دهید) صندوق بازنشستگی، بیش از ۴۰۰ میلیارد تومان قیمت دارد.

بالاخره اصرار از مدیران صندوق و انکار از سرمایهگذاران همیشه در صحنه کار را به جایی رساند که اعصاب سازمان بورس هم با آن میزان از بیخیالی، به هم ریخت و نماد این صندوقها را تا اطلاع ثانوی بست.

آقایان و خانمهای و علمای سرمایهگذاری، ای کسانی که ساعتها وقت میگذارید و چند ماه خواب و خوراک خود را صرف محاسبه دقیق پروفیت و شمارش سکههای همستر میکنید، ای کسانی که روزها منتظر میمانید تا ارزانترین برند دستمال کاغذی اقتصادی را در تخفیفهای ابتدای ماه دیجی کالا خرید کنید، شمایی که با چانههای زیاد و دعوا بر سر تخفیف، تار مویی بر سر فروشندگان لباس و سوپریهای محل نگذاشتهاید، چگونه حاضرید هر سهمی را با هر قیمتی بخرید. باور کنید خرید یونیت یا سهام یک ساختمان نه نیازی به تحلیل تکنیکال دارد و نه بنیادی. کافی است ارزش ساختمان را بر تعداد یونیتها تقسیم کنید تا متوجه شوید هر یونیت را میبایست به چه قیمتی خریداری کنید یا حتی اگر خیلی بخواهید موضوع را پیچیده کنید، میتوانید نسبت سود اجاره به مبالغ پرداختی خود را هم به آن بیفزایید که البته مبلغ ناچیز و اندکی است.

میتوان از این موضوع ۲ پند علمی استخراج کرد

۱- هر نهاد، بانک و صندوق بازنشستگی ورشکستهای میتواند به لطف اعجوبههای فعال در سازمان بورس و البته مردم همیشه در صحنه، ساختمانهای بیمشتری مانده خود را با چند برابر قیمت در بازار بورس به مردم فرو واگذارند.

۲- مردم نیز میتوانند به جای کمک به مراکز خیریه، برای کمک به بازنشستههای گرامی و صندوقهای بازنشستگی ورشکسته، تمام املاک بیمشتری مانده و کم ارزش را در قالب صندوقهای سرمایهگذاری املاک و مستغلات خریداری نمایند.

پایان مطلب

" تا وقتی خر هست خر سوار هم هست "

حقیقت است اما تلخ

اما مقصر واقعی کیست جز اینکه ما عادت به جهل داریم

من هم سرمایه زیادی در بورس از دست دادم اما مقصر خودم بودم چون علم و اگاهی کافی از این بازار نداشتم و جاهل بودم مسئولین حاکمیتی بارها هشدارهای لازم را میدهند ولی جهل لایه در لایه امثال من والبته سرعت پیش روی تورم افسار گسیخته که چه ها سرمان نیاورده ، و شانس برخی دیگر که افراد اماتور چون سیدی در کامشان میروند و البته هزار قصه دیگر...

ولی با همه اینها تنها راه نجات از اقتصاد ضعیف شکل گیری شرکتهای بزرگ و صندوقهای بزرگ و صد البته انتصاب مدیران دستپاک و دلسوز و متفکر و کاردان در رأس انها که بتوانند ماشین اقتصاد را با این همه پتانسیل انسانی و ذخایر معدنی و جغرافیای بسیار عالی و...به حرکت در اورند

باید همه پتانسیل های مالی رو به بورس بکشانیم البته اگر واقف به این امر هم باشیم که باید به موازات ان پتانسیل های نیروی انسانی عالم و متفکر و کاردان را هم در رأس امور قرار دهیم و به معنای واقعی کلمه بورسی دیگر از افراد نخبه و متفکر و با انگیزه و کاردان شکل دهیم و الا پول هر چه قدر هم قدرتمند و بزرگ باشد در دست افراد جاهل تلف میشود

به امید ان روز که بورس ایران شفافترین و سودسازترین و.....که شایسته ملت و کشور اسلامی ما باشد.

من شاید ۲۰ سال در بازار سرمایه فعال هستم وبه کرات دیده ام سهام شاندیز.سهام صدرا. و حالا یونیت

وکم ضرر نکردن سهامداران خرد

امیدوارم کامنتم تایید بشه!

...

در حال حاضر بورس و دلار و ... همگی پرضرر شده اند و تنها سود بازار متمرکز شده است در:

- سبزیجات

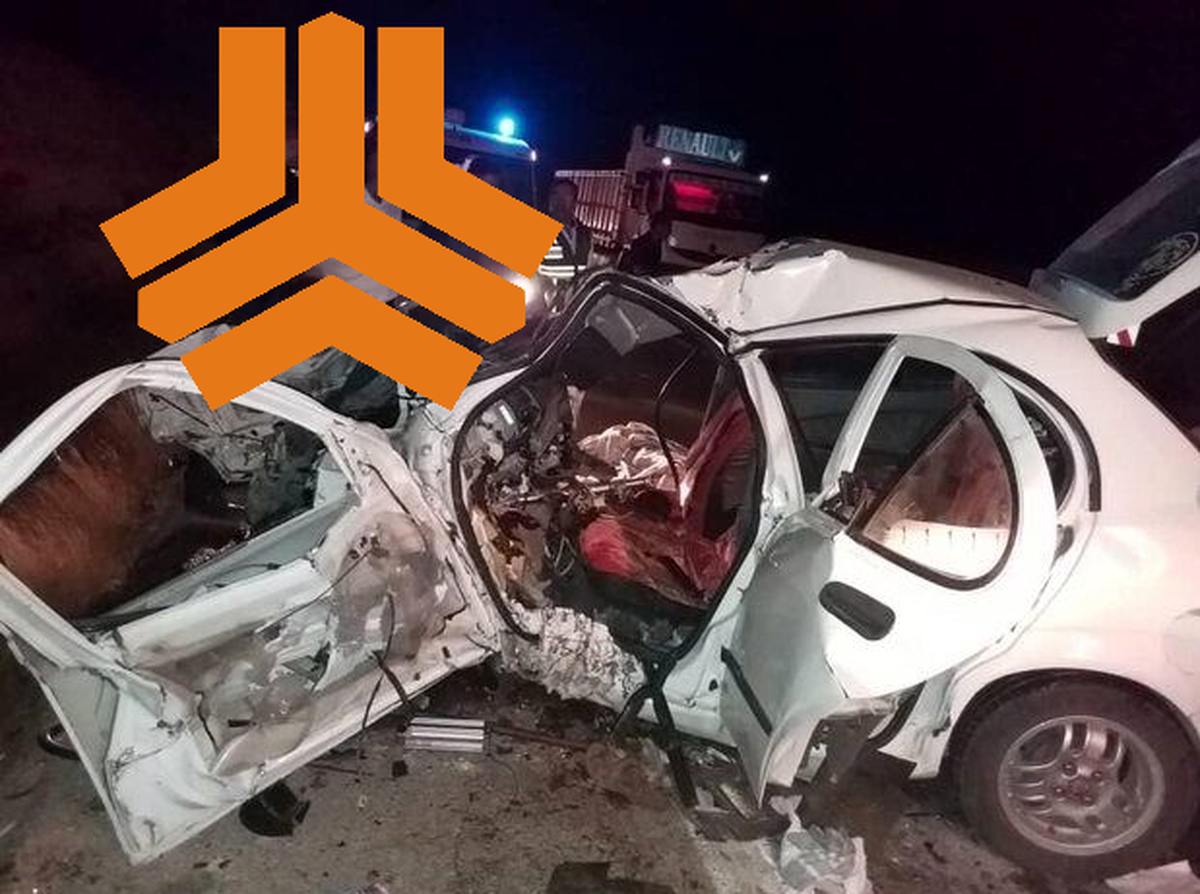

- خودروهای عهد بوق و موتورهای درپیتی خصولتی های گیرنده ارز دولتی

- لبنیات خصولتی گیرنده ارز دولتی